Contents

- 1 注文住宅の資金計画の立て方

- 2 ライフプランを予測する

- 3 注文住宅を建てた後に必要となるお金を知る

- 4 1:注文住宅を建ててから、子供にかかる費用はいくらなのか?

- 5 2:注文住宅を建ててから、ライフイベントにかかる費用はいくらなのか

- 6 3:注文住宅を建ててから、建物の維持にかかる費用はいくらなのか

- 7 4:老後必要となる資金

- 8 現在の収入を将来的に維持できるのか

- 9 注文住宅を建てるときの総費用を知る

- 10 注文住宅の資金調達方法は2種類

- 11 注文住宅の自己資金についての参考データ

- 12 親から資金援助を受ける

- 13 財形住宅貯蓄を利用する

- 14 住宅ローンを検討する際のポイント

- 15 安心して返せる住宅ローン借入額の計算の仕方

- 16 注文住宅の借入金についての参考データ

- 17 まとめ:注文住宅の賢い資金計画の立て方についての話

- 18 注文住宅のカタログには予算の事例もあります

- 19 【家づくりを失敗しないための住宅会社の選び方】

- 20 あなたも、こだわりの注文住宅を安く建てませんか?

注文住宅の資金計画の立て方

注文住宅の資金計画を建てる際は、下記の順番で進めていくとスムーズにいくと思います。

【注文住宅の資金計画の立て方】

ステップ1:ライフプランを予測する

ステップ2:家を建てる時の総費用を知る

ステップ3:購入額と頭金を検討する

ステップ4:無理のない返済計画を考える

今回の記事では、注文住宅で家を建てる際に役立つ、資金計画のポイントについてお話ししていきますので、注文住宅を検討している方はぜひ、参考にしてください。

ライフプランを予測する

住宅資金を計画する際に、まずはじめに検討すべきことは、長期的な家族のライフプランです。

今後、家族にどのような変化があり、どのタイミングで、何歳の時に、どのような支出があるのかを予測することで、注文住宅にどれくらいの費用がかけられるのかを、把握しやすくなります。

無理のない資金計画をするには、夫が何歳の時にいくらくらいの収入があり、またどれくらいの支出があるのかを想定し、厳しめに見積もっておくことが大事です。

あくまで、ライフプランの「予測」のため、現実は計画通りに進むとは限らないからです。

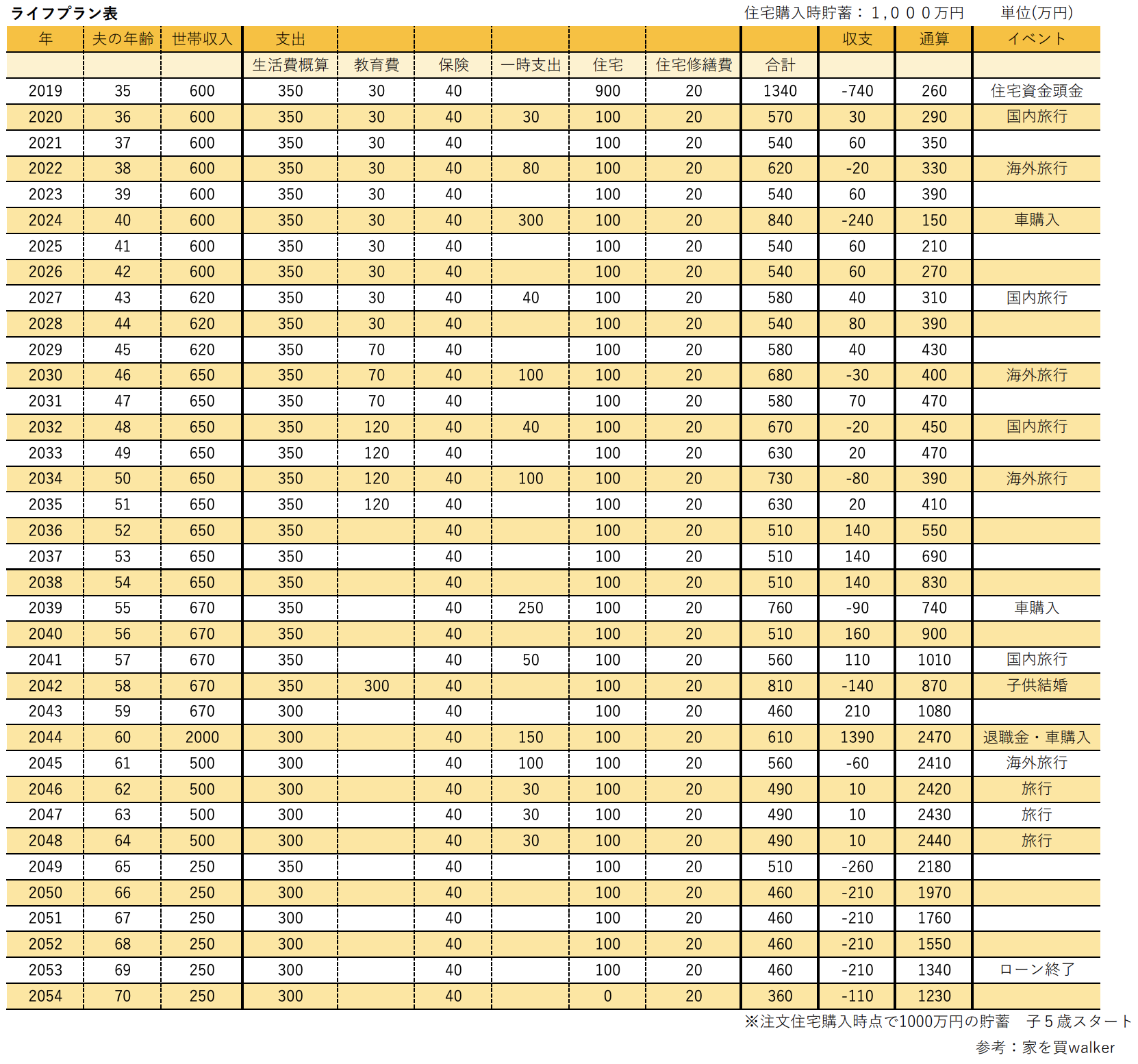

夫が35歳の時に注文住宅を購入した場合のライフプランシュミレーションの一例

下記の表は、夫が35歳の時に注文住宅を購入した場合のライフプランシュミレーションです。

住宅購入時に、子が1人(5歳)いることを想定してシュミレーションしています。

下記のように、ライフプランをシュミレーションすることで、将来的な収支が明らかになり住宅購入がより現実的になります。

注文住宅を建てた後に必要となるお金を知る

ライフプランを立てる時に、最も大事なのは、「今後必要となるお金」を知るということです。

「今後必要となるお金」をあらかじめ予測し、シュミレーションをすることで、計画が立てやすくなります。

例えば、一般家庭で、住宅購入後に必要となる大きなお金は次の4つが代表的なものとなります。

1:子供にかかる費用(教育費など)

2:ライフイベントにかかる費用(レジャー費用など)

3:住宅の維持のためにかかる費用(住宅修繕費など)

4:老後必要となる資金(老後生活資金など)

それぞれのイベントで、どれくらいのお金が必要となるのかについては、下記を参考にしてください。

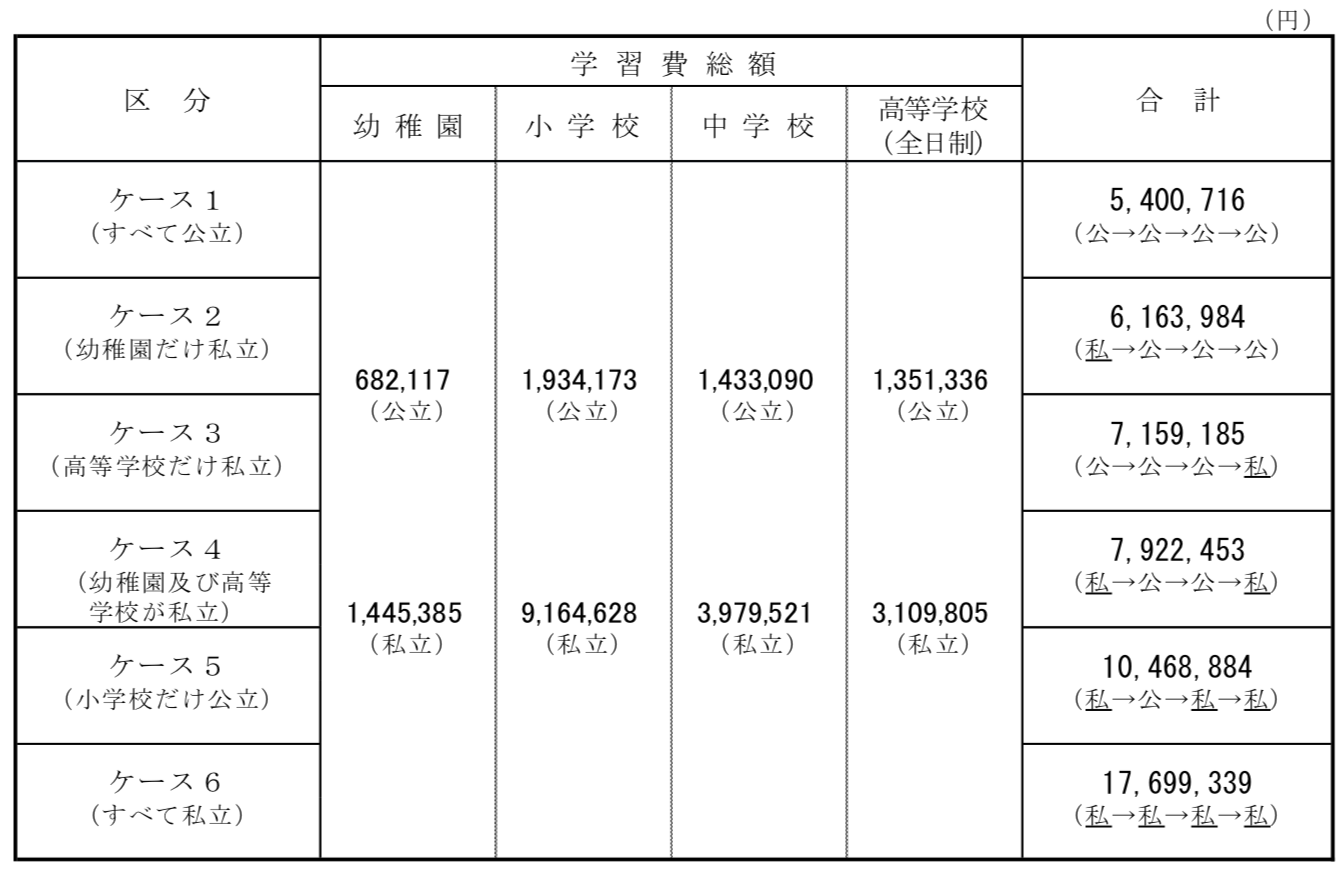

1:注文住宅を建ててから、子供にかかる費用はいくらなのか?

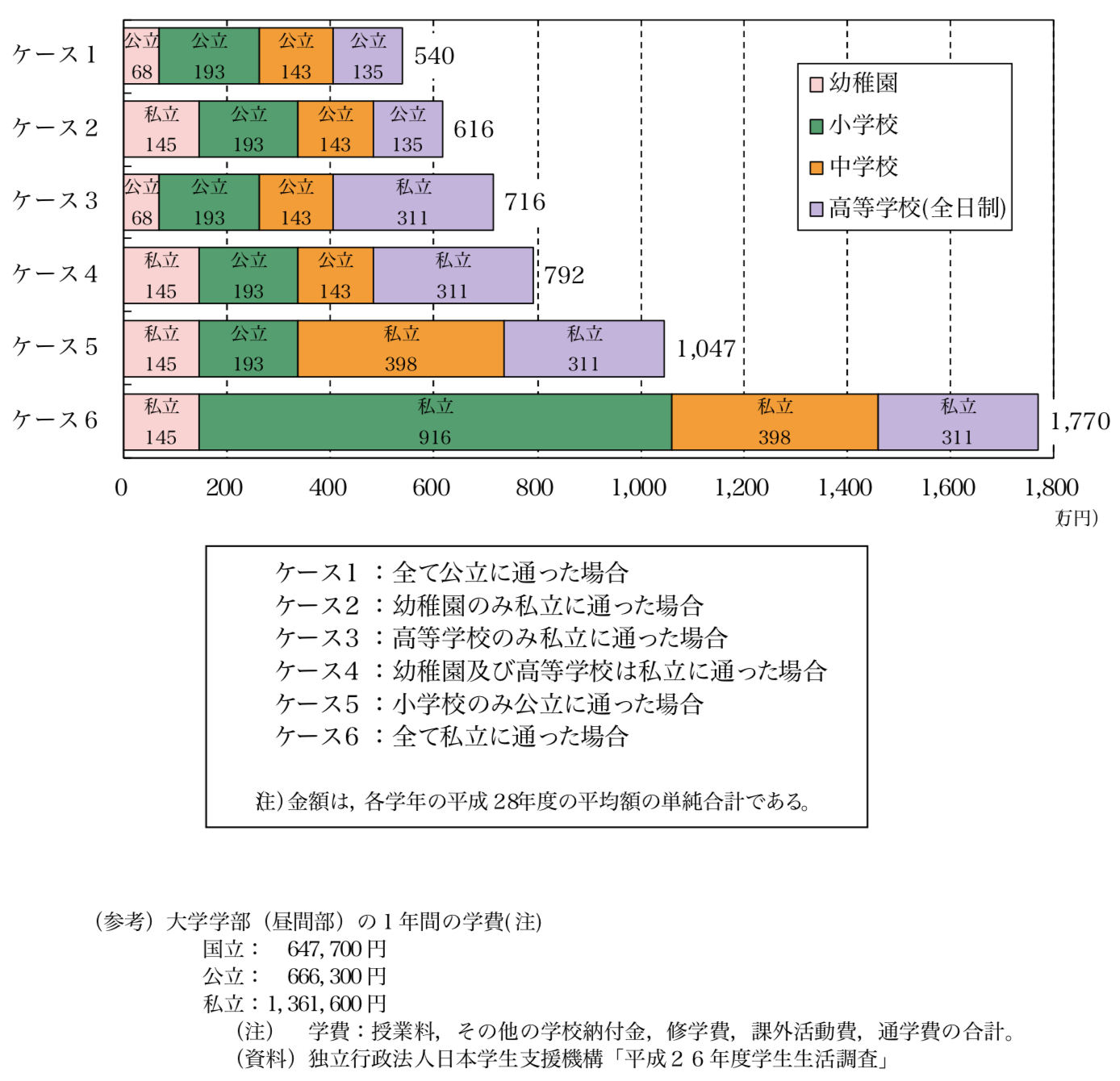

文部科学省の発表した「平成28年度子供の学習費調査※」によると、3歳から幼稚園に通い高等学校までの15年間を、全て公立高校に通った場合でも、子供の学習費用は1人あたり540万円程度かかると予測されています。

また、3歳から高等学校まで、全て、私立に通った場合の学習費用の総額は、約1,770万円かかると試算されています。

1年間あたりの学習費の支出はどれくらいか?

続いて、1年間の・子供一人あたりの学習費総額(保護者が子供の学校教育及び学校外活動のために支出した経費の総額)を見てみます。

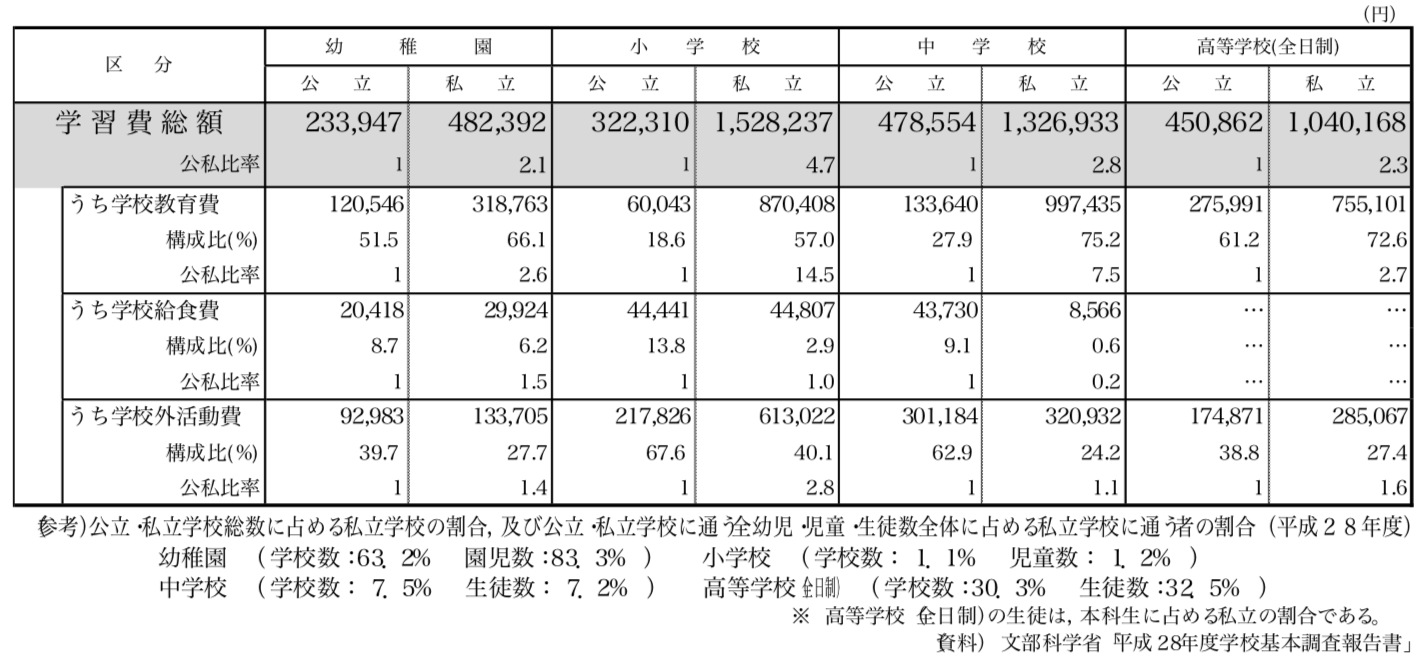

同じく、文部科学省の「平成28年度子供の学習費調査※」から抜粋したものとなりますが、1年間で公立幼稚園にかかる費用はおよそ23万4千円、私立幼稚園では48万2千円、公立小学校で32万2千円、私立小学校で152万8千円、公立中学校で47万9千円、私立中学校で132万7千円、公立高等学校(全日制)で45万1千円、私立高等学校(全日制)で104万円と試算されています。

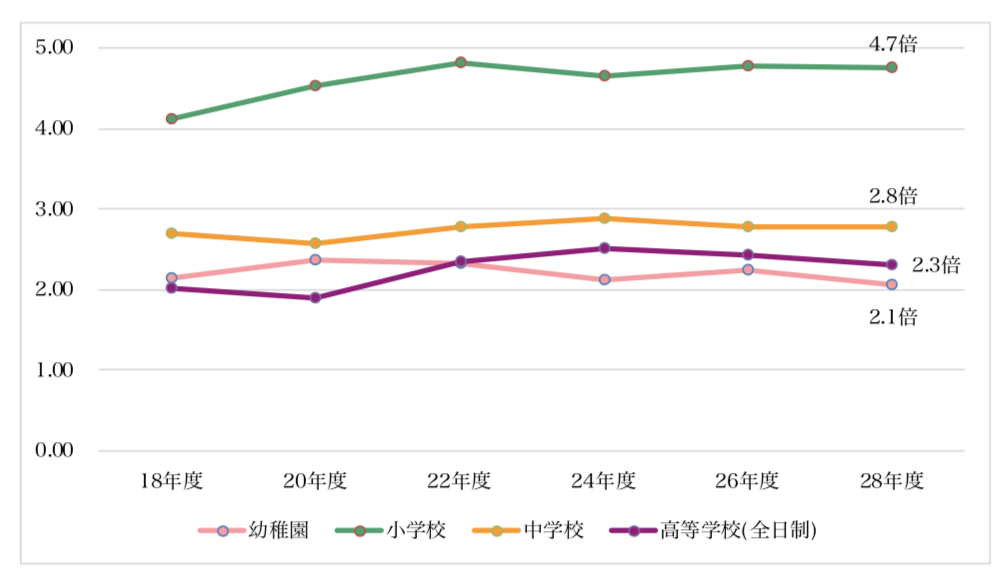

公立に通った場合と私立に通った場合の違い

公立に進学した場合と、私立に進学した場合の学習費支出状況は違い、それぞれの「学習費支出状況」を比較すると、私立に通った場合は、公立に通った場合の「学習費総額」に対して、幼稚園では2.1倍、小学校では4.7倍、中学校では2.8倍、高等学校(全日制)では2.3倍になると試算されています。

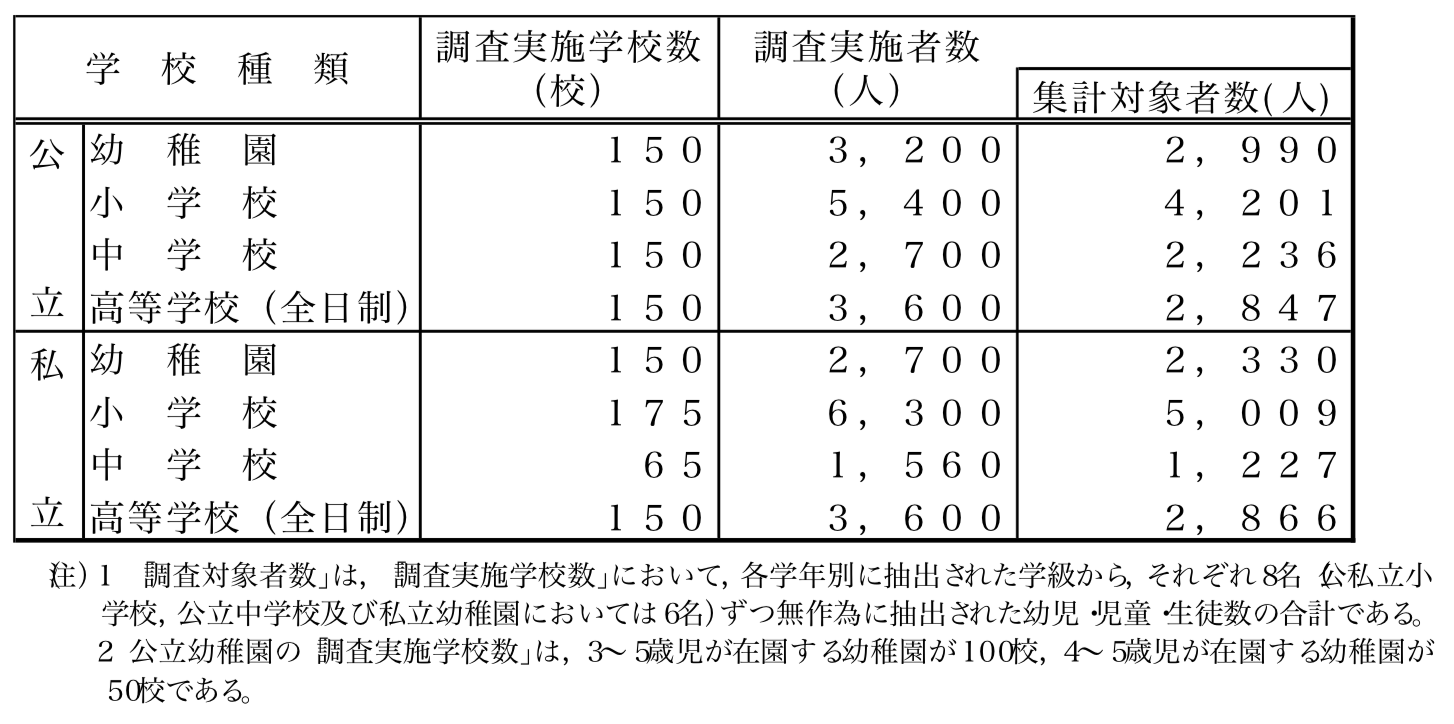

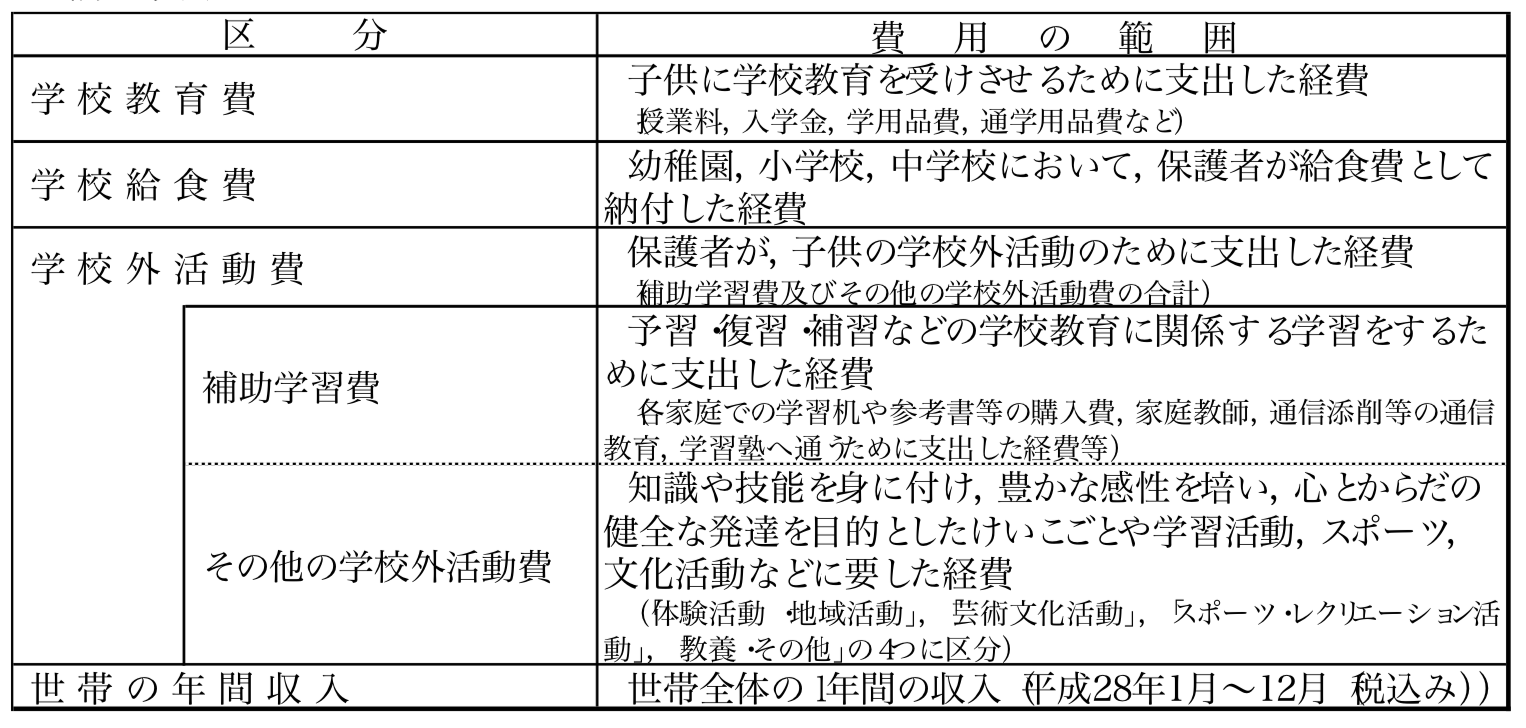

以上の表は下記事項に基づき作成されたものです。

・調査の目的

子供を公立又は私立の学校に通学させている保護者が,子供の学校教育及び学校外活動のために支出した経費並びに世帯の年間収入の実態をとらえ,教育に関する国の諸施策を検討・立案 するための基礎資料を得ることを目的とする。

・調査の実施期間

平成28年4月1日〜平成29年3月31日

・調査対象

・調査事項

2:注文住宅を建ててから、ライフイベントにかかる費用はいくらなのか

ここでいうライフイベントとは、例えば車の買い替えや、家具・家電製品の買い替え、旅行、趣味などに使うお金のことを指します。

それぞれのライフイベントに対して、どれくらいの費用をかけたいのかにもよりますが、これを試算するには、スルガ銀行の「ライフプランシュミレーション」などのサービスを利用すると、無料で、試算することができます。

例えば、一般家庭で、34歳の同い年夫婦、さらに5歳と0歳の子供がいると想定した場合で34歳で住宅購入に踏み切った一つの例を挙げます。

車:170万円/7年ごと

家具・家電:10万円/年

旅行:14万円/年

趣味:12万円/年

スルガ銀行の「ライフプランシュミレーション」では、3分ほどでできる「簡易的なシュミレーション」と、10分をかけて「具体的なシュミレーション」をする2つの方法が選べますので、注文住宅の資金計画をたてる際は、一度シュミレーションをしてみることをお勧めします。

3:注文住宅を建ててから、建物の維持にかかる費用はいくらなのか

注文住宅は建てて、それで終わりではありません。

建物が痛んできたら修理をしなければなりませんし、メンテナンスの際にはコストがかかります。

一般的な木造住宅では30年間でおよそ600万円の住宅維持費用がかかると言われており、毎年20万円ほど、建物維持コストとして、各自貯金しておくことが必要となります。

マンションでしたら修繕積立金などの名目で、マンションの住人同士で協力して、毎月積み立てる形になりますが、注文住宅の場合は個人で積み立てていく必要がありますので注意してください。

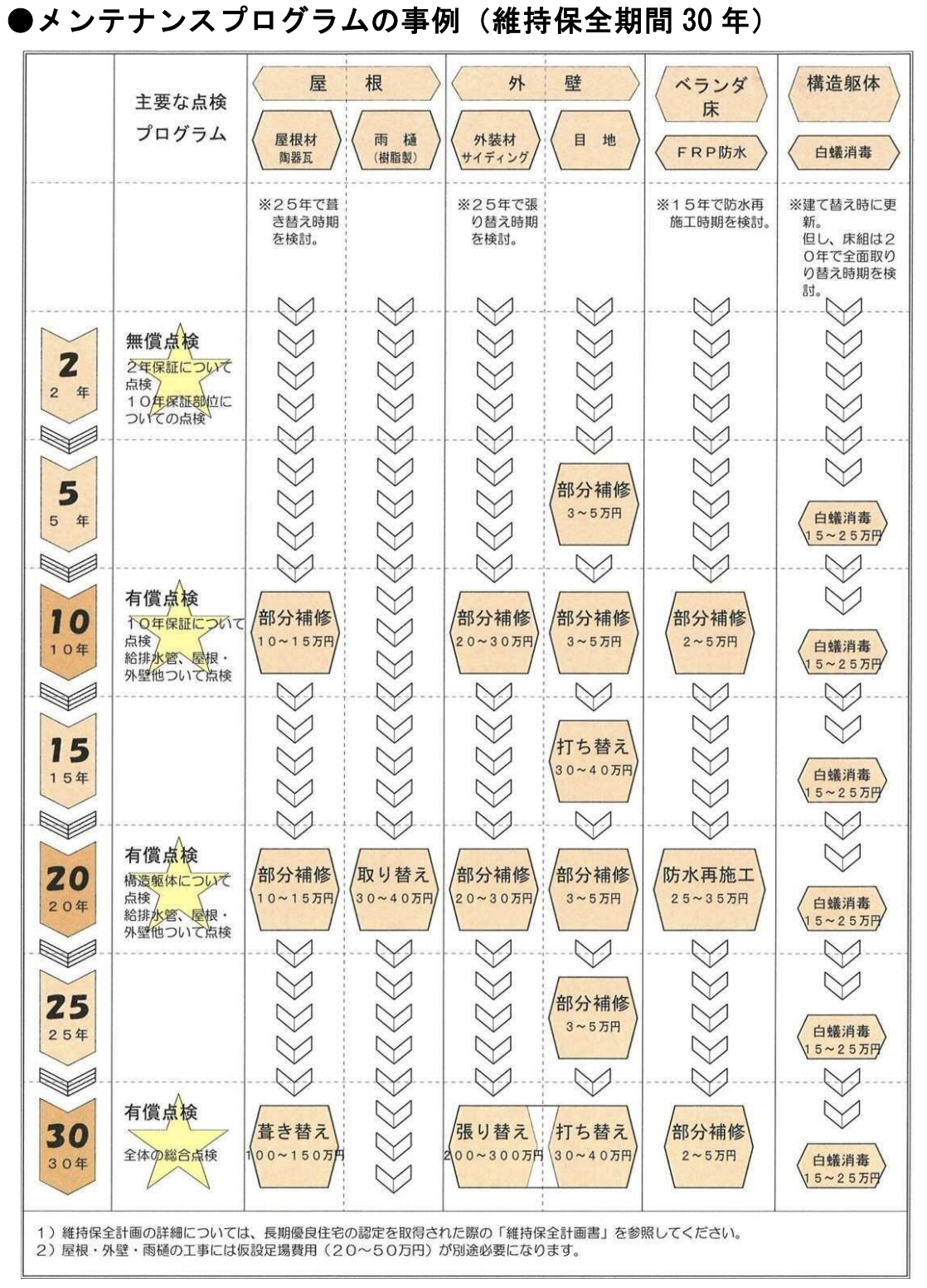

注文住宅のメンテナンスにかかる費用の内訳

木造の注文住宅では、屋根、外壁、ベランダ・床、構造躯体に対するメンテナンスが必要になります。

それぞれの箇所により、メンテナンスが必要となる期間や費用は違いますが、外壁の目地については、外壁をつなぎ合わせるためのコーキング剤が劣化するため、5年定期で3万円から5万円ほどの「部分補修」が必要となり、15年ごとに30万円から40万円ほどをかけて、「打ち替え」をする必要があります。

さらに、構造躯体のシロアリ駆除をする費用として、およそ5年毎に「防蟻処理」が必要となり、「白蟻消毒」のために15万円から25万円ほどの費用が必要となります。

それらを合計すると、30年間でおよそ600万円の建物修繕費用が必要になる計算になります。

毎年かかる固定資産税や都市計画税

また、土地と建物の両方に評価額に応じて固定資産税と、都市計画税が毎年かかります。

注文住宅にかかる税金については「【令和元年版】注文住宅にかかる5種類の税金の話」に詳しく書かせていただきましたのでご参考ください。

4:老後必要となる資金

ライフプランを立てる時には、老後必要となる費用もしっかりとシュミレーションしておくことが必要です。

一般的な家庭で、老後必要となる費用は、年間でおよそ300万円ほど、定年を迎えた65歳から80歳までの期間で試算しても、およそ4500万円必要となる計算になります。

老後必要となる資金を、しっかりとためておくことができるのかも、ライフプランの中で試算しておく必要があります。

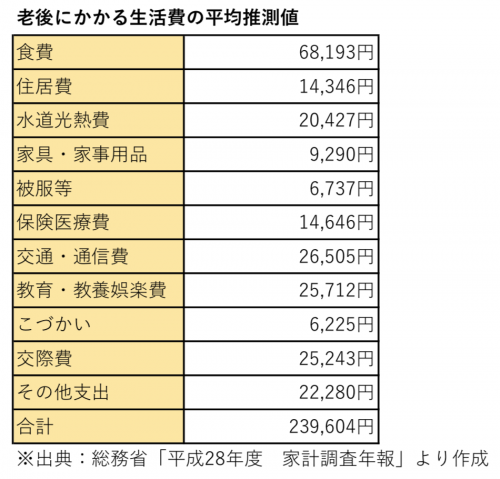

老後にかかる生活費はいくらか?

定年退職後、老後の生活費には具体的に、いくらくらいかかってくるのでしょうか。

総務省の平成28年度の「家計調査」では、老後の生活費として毎月、平均23万9,604円かかると試算されています。

つまり総務省の「平成28年度 家計調査年報」によれば、24万円 × 12ヶ月 = 288万円がかかる計算になり、65歳から80歳までで計算した場合、4,320万円の生活費が必要となる計算になります。

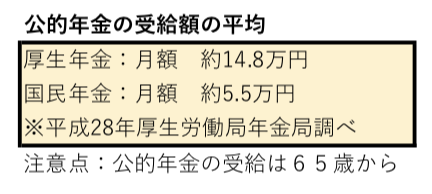

公的年金はいくらもらえるのか

続いて、定年退職後の主な収入源となる「公的年金」について見ていきます。

厚生労働省の年金局の調べによると、公的年金の受給額は下記の通りとなっています。

つまり、合計で20万3千円ほどとなっています。

ただし、この数値はあくまで平均値であり、厚生年金は「現役時代の報酬額」によって、受給金額が異なり、国民年金は「納付期間」によって受給金額が変わってきますので注意してください。

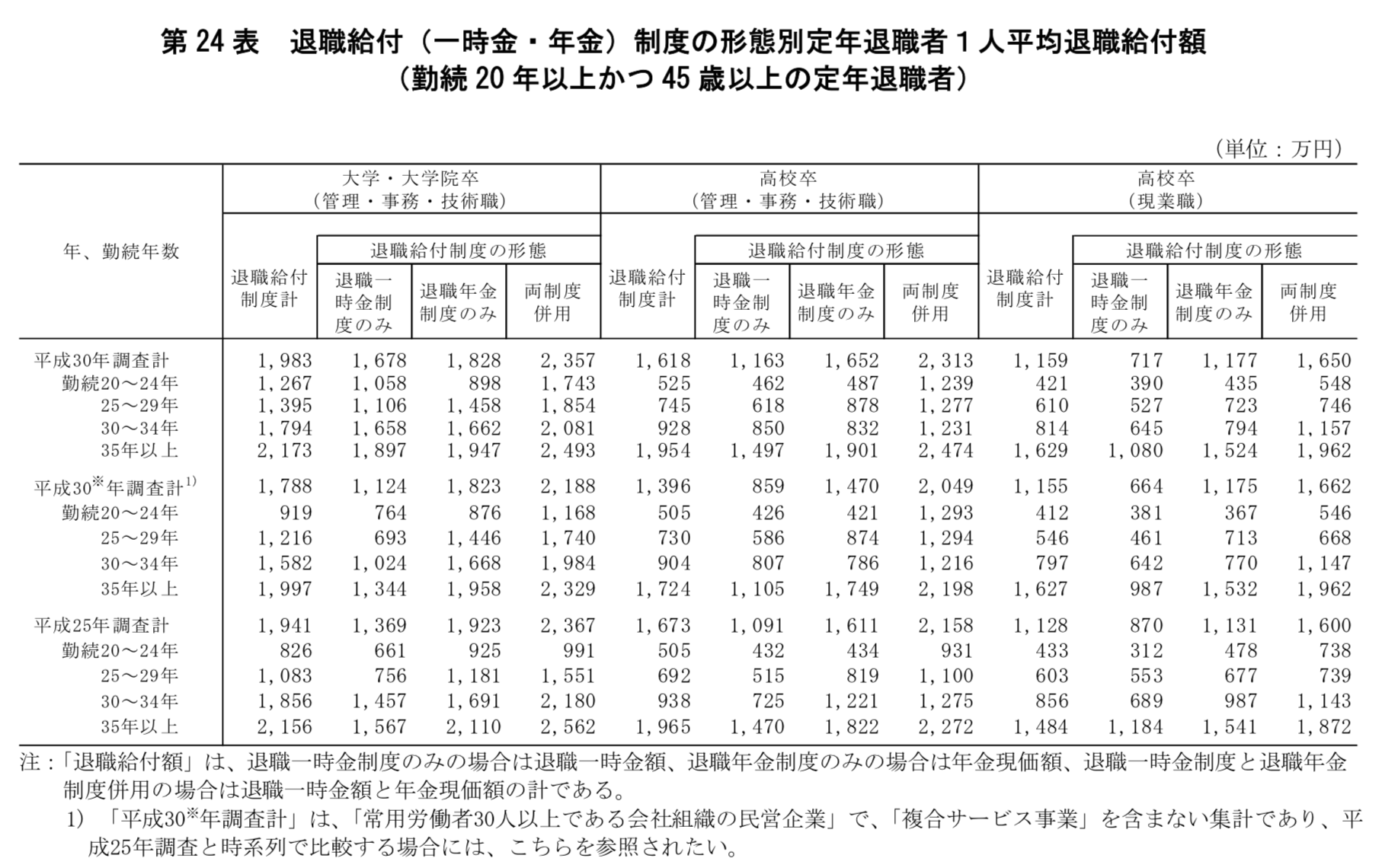

退職金はいくらもらえるのか?

また、老後の資金源として、退職金がどれくらいもらえるのかは、老後の生活資金準備のために非常に重要です。

厚生労働省によれば「定年退職者の退職金の平均」は、下記の通りとなっていますので、参考にすると良いでしょう。

現在の収入を将来的に維持できるのか

ライフプランを立てる際、夫婦共働き世帯の場合は特に注意が必要です。

夫婦共働き世帯の場合、現在の世帯年収で検討することが多いと思いますが、現在の収入を将来にわたって維持することができるのかが、非常に大事なポイントになってくるからです。

例えば、現在「子」なしのケースで、将来的に子どもを授かる予定のある夫婦の場合、結婚することで妻が退職、または時短勤務となる可能性が考えられます。

働き続ける場合であっても、産休や育休の際の収入の変化なども見込んでおく必要があります。

一定の期間中は、夫の収入に頼ることになりますが、そうした場合でも安心して、無理なく返せる金額なのかは資金計画を立てる上で、非常に大事なポイントとなります。

世帯収入が変われば住宅ローン返済にまわせるが額も変わってくるからです。

注文住宅を建てるときの総費用を知る

資金計画を建てる際に、次に見ていきたいのは注文住宅には、一体どれくらいの費用がかかるのかという注文住宅の総費用の話です。

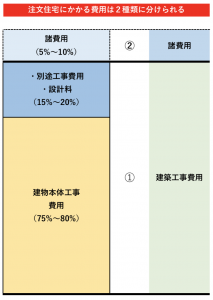

注文住宅には「1:建物にかかる費用(建築工事費用)」と「2:建物以外でかかる費用(諸経費)」、それに「3:土地取得のための費用」が必要となります。

1:建物にかかる費用とは

注文住宅にかかる総費用のうち、およそ80%から90%かかる費用を「建築工事費用」と言います。

一般的に、建築工事費用には下記のものが含まれます。

【建物にかかる費用は3つ】

1:建物本体工事費用

2:別途工事費用

3:設計料

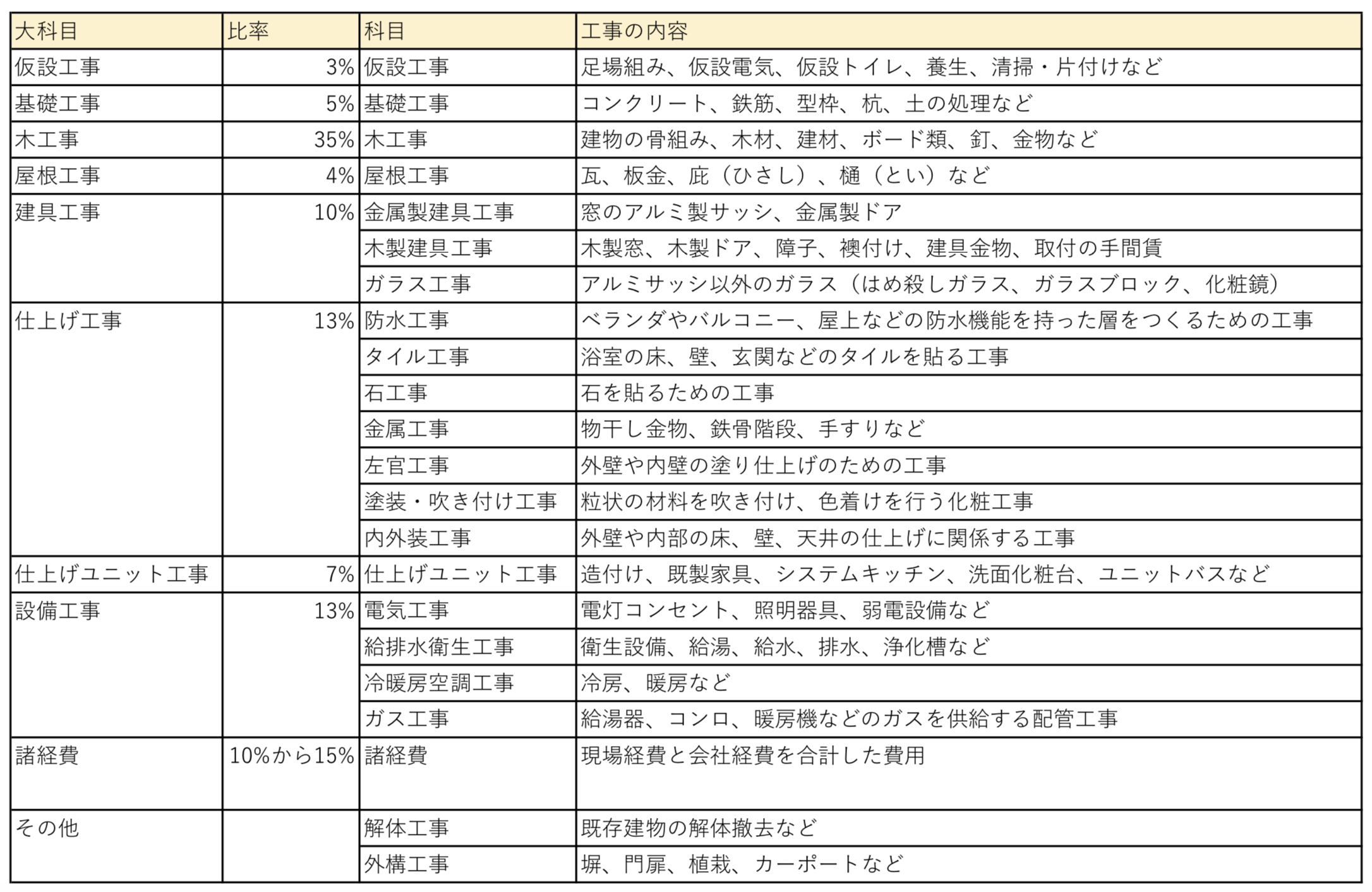

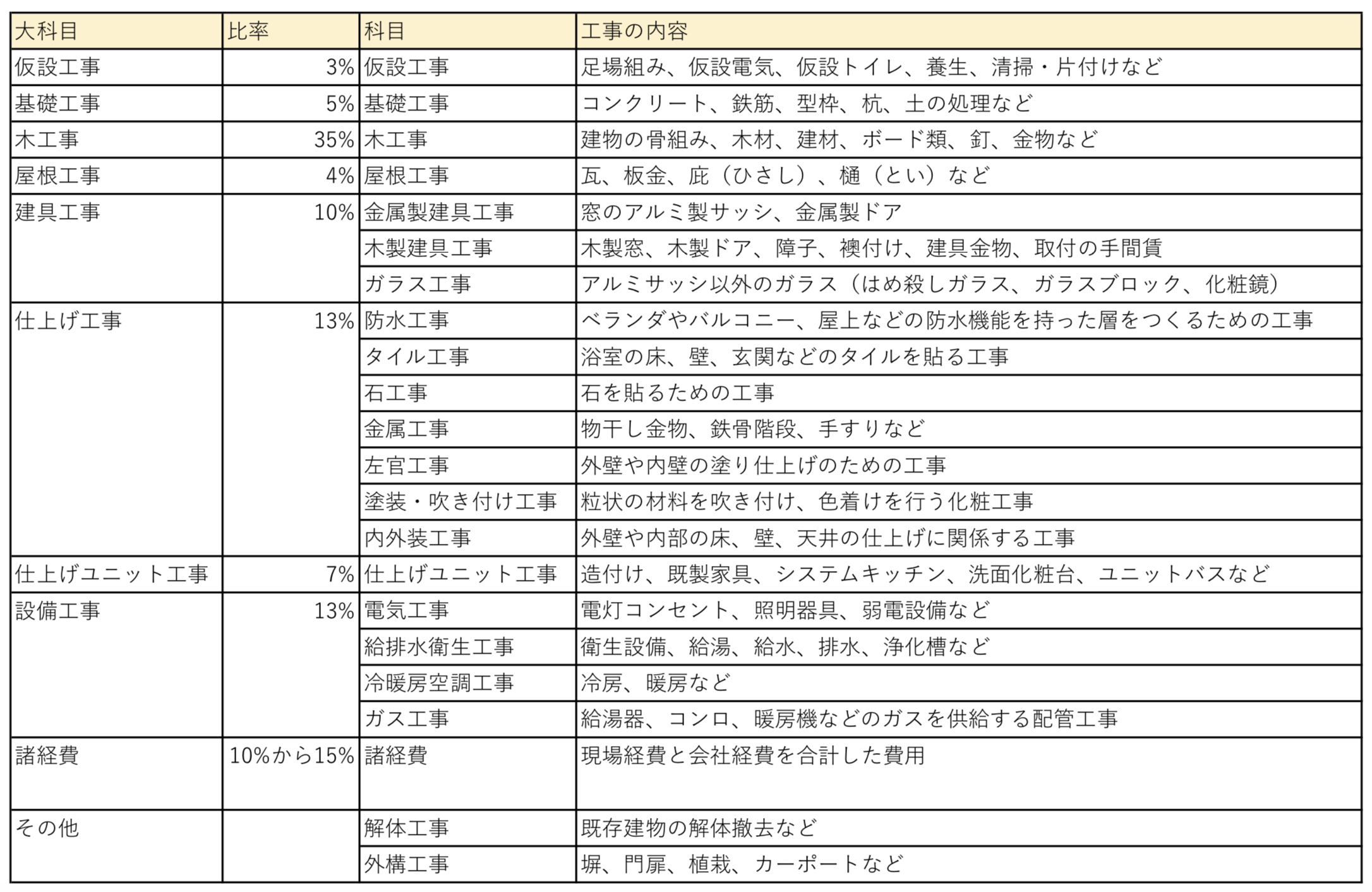

・建物本体工事費用とは

建物本体工事費用とは、建物そのものにかかる費用のことを言います。

建物本体工事費用には、一般的に、仮設工事、基礎工事、木工事、屋根工事、建具工事、仕上げ工事、仕上げユニット工事などが含まれます。

建物本体工事費用は、注文住宅での総費用のうち、およそ75%から80%を占める費用となります。

注文住宅の価格や坪単価を表示する際は、この建物本体工事費を指しているケースがほとんどです。

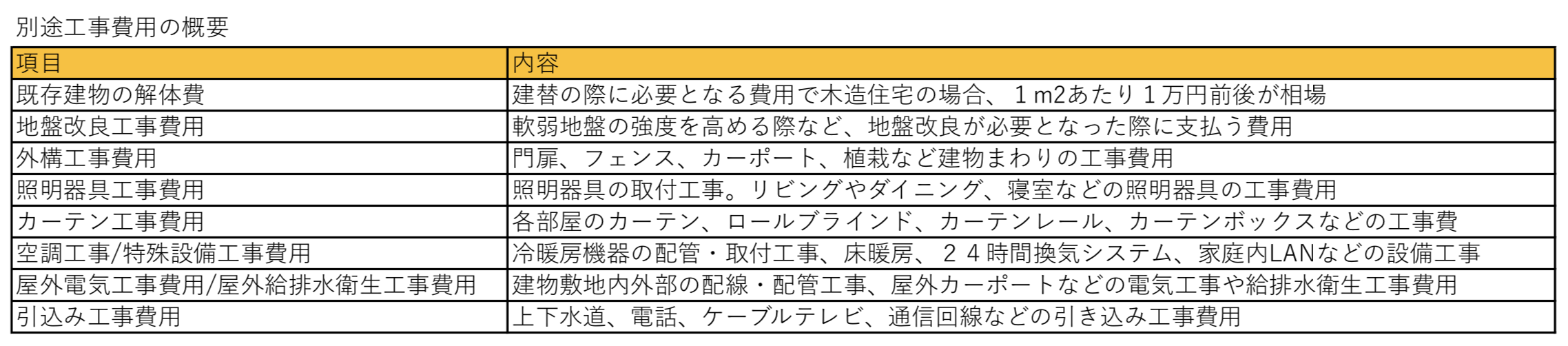

・別途工事費用とは

別途工事費用とは、建物以外とは別にかかる費用のことを言います。

別途工事費用には一般的に、下記のようなものが含まれます。

以上の項目が、主な別途工事費用となりますが、家を建てる予定の土地などの条件次第で費用が大きく変わってきますので注意してください。

別途工事費用は、注文住宅の総費用のうち、およそ15%から20%を占める費用となります。

・設計料とは

設計料とは、設計にかかる費用のことを言います。

建物の総費用の10%から15%ほどの設計料が必要となります。

なお、設計料は、建物本体工事費用ではなく、諸費用(諸経費)に含めるケースもあります。

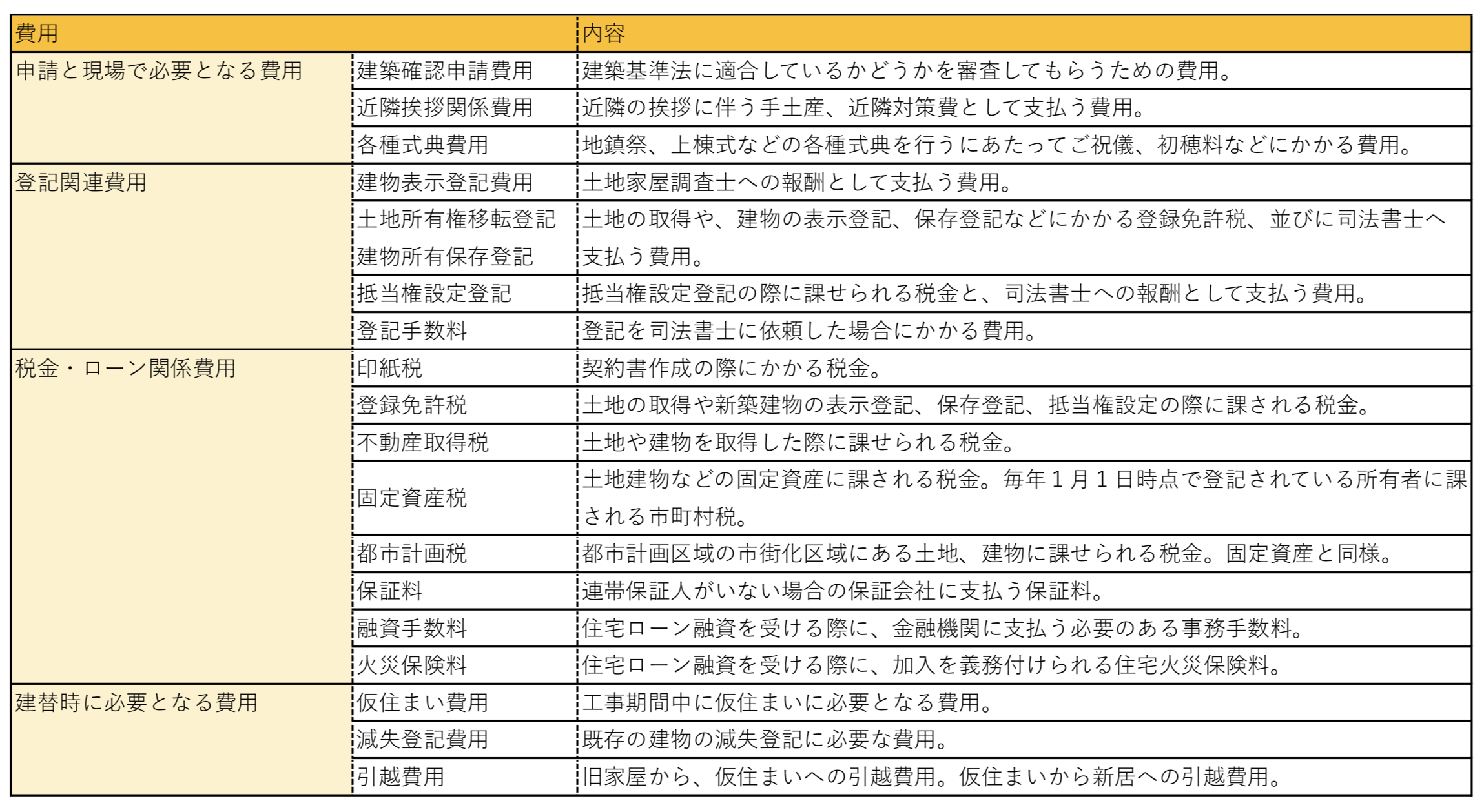

2:建物以外でかかる費用とは

注文住宅にかかる総費用のうち、およそ5%から10%かかる費用を諸費用(諸経費)と言います。

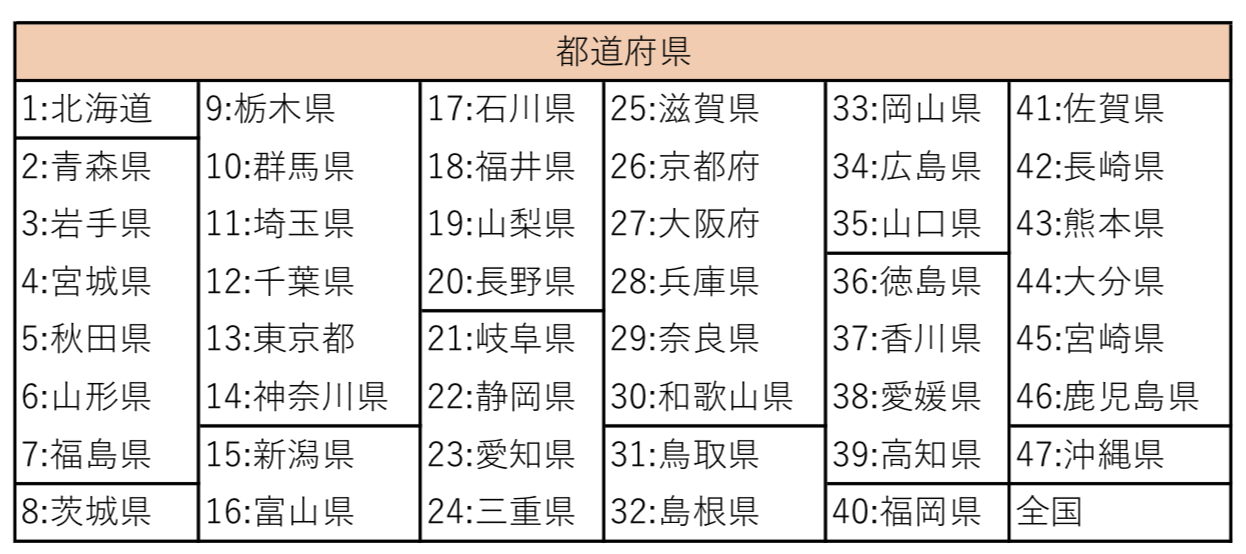

一般的に、諸費用には下記のものが含まれます。

諸費用は、住宅ローンを組むときにかかる費用や、税金、契約時の印紙代、登記の際にかかる費用、各種保険料、地鎮祭や上棟式などの各種式典などにかかる費用のことを言います。

諸費用は、注文住宅の総費用のうち、およそ5%から10%に過ぎませんが、原則、現金で支払う必要があります。

「建物にかかる費用(建築工事費用)」と「建物以外でかかる費用(諸経費)」の、より詳しい内容については「【2019年版】都道府県別、注文住宅の建築費用の相場と注文住宅での家づくりにかかる費用とは」を参考にしてください。

3:土地取得のための費用とは

注文住宅を建てるには、建物の工事費用とは別に、土地を取得するための費用が必要になります。

土地の価格は非常に複雑で、広さや条件がほぼ同じ土地でも、土地の価格はエリアによって異なります。

土地の価格を参考にする際は、下記の3つのサービスで調べることができますので参考にするといいと思います。

・1:公示価格

公示価格とは、国土交通省の土地鑑定委員会が土地取引の指標として公表している土地の価格のことを言います。

土地の取引の相場がわかるもので、毎年3月下旬に国土交通省から発表されます。

公示価格は土地総合情報システムで調べることができますので、予定地の相場を知る際に利用してみるといいと思います。

>>>土地総合情報システム 【URL】http://www.land.mlit.go.jp/webland/

・2:路線価

路線価とは、国税庁が市街地の道路に沿った宅地について、一平方メートル当たりの価格を評価して定められた価格のことを言います。

なお、路線価は毎年7月1日に全国の国税局や税務署で公示されます。

路線価は国税庁の「財産評価基準書 【URL】http://www.rosenka.nta.go.jp」で調べることができます。

・3:実勢価格

実勢価格とは、実際に売買される際の価格のことを言います。

不動産会社の広告に掲載されている「表示価格」が実勢価格になります。

実勢価格は、基本的に、公示価格や路線価を基準として決まりますが、土地の条件次第で価格が変わることもあります。

住宅用地について、より詳しい内容については「家づくりで安くて良い土地探しのコツと、土地にかかるお金の話」をご覧ください。

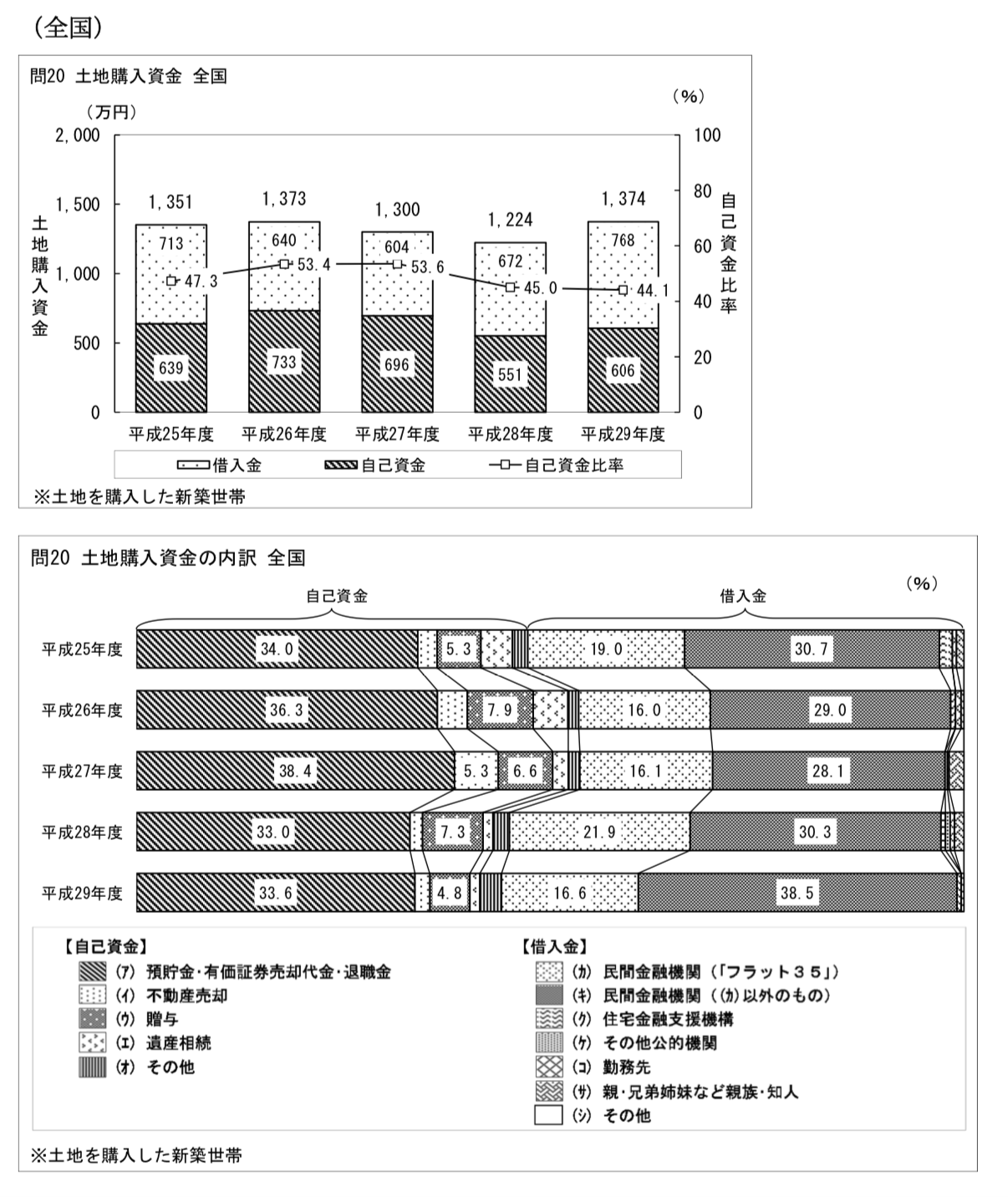

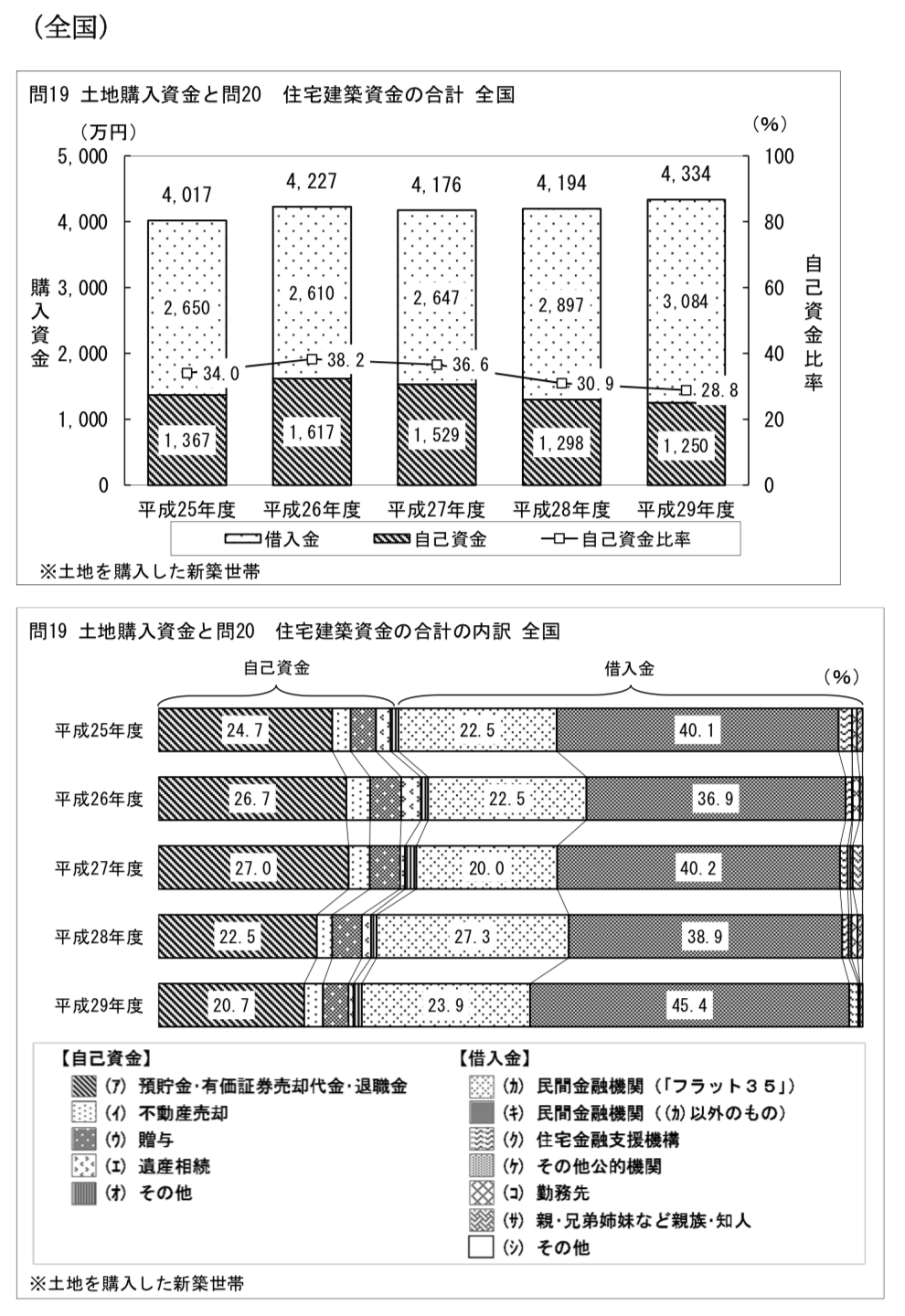

土地購入資金の全国平均について

国土交通省の「平成29年度 住宅市場動向調査 報告書」によると土地の購入資金は全国平均で1374万円、三大都市圏平均で1586万円と試算されています。

このうち土地取得のための自己資金は、全国平均で606万円(自己資金比率44.1%)、三代都市圏平均で713万円(自己資金比率44.9%)となっています。

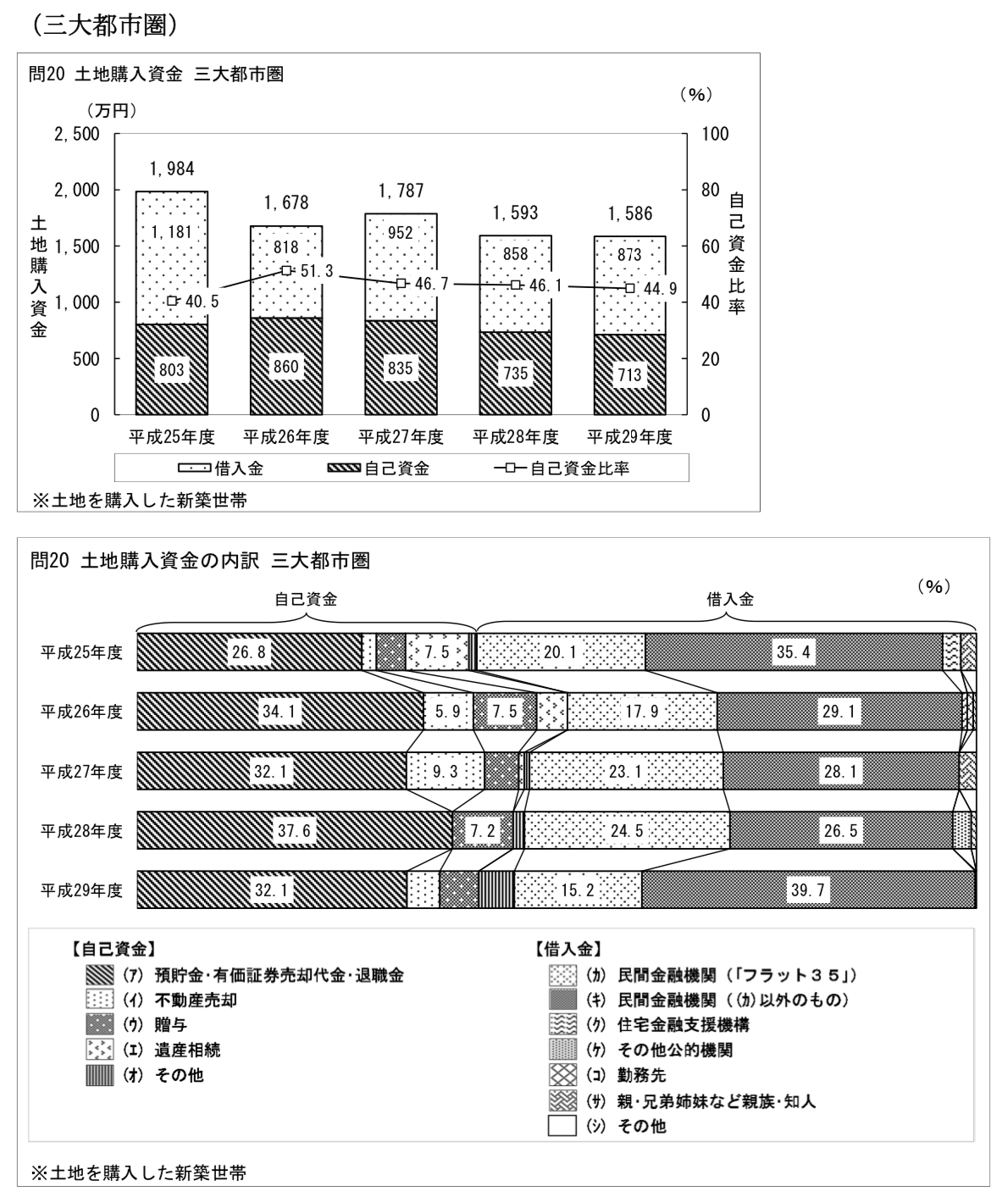

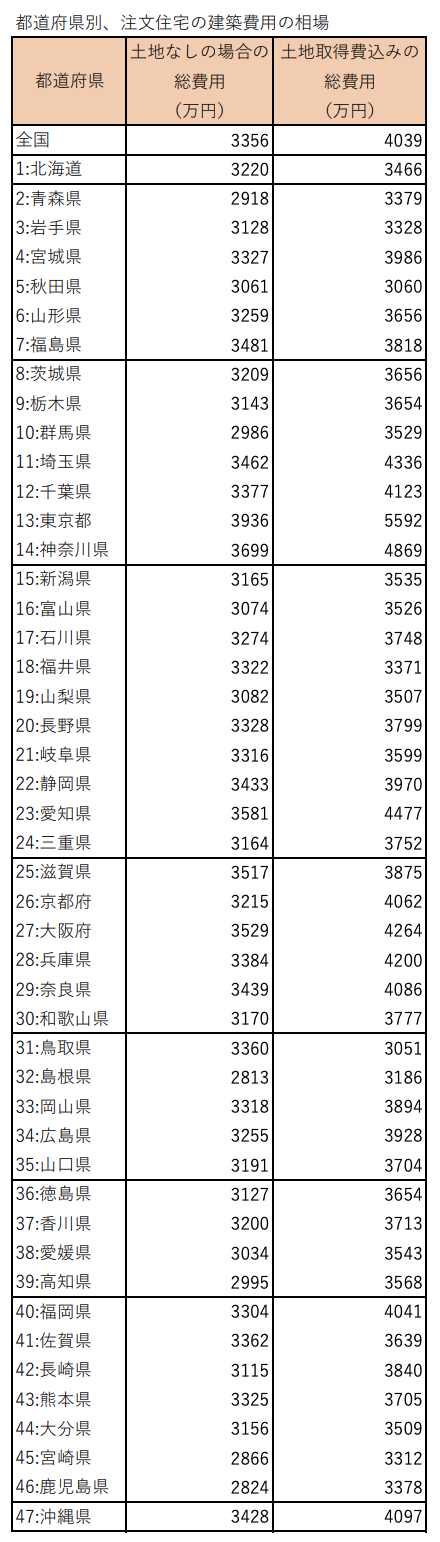

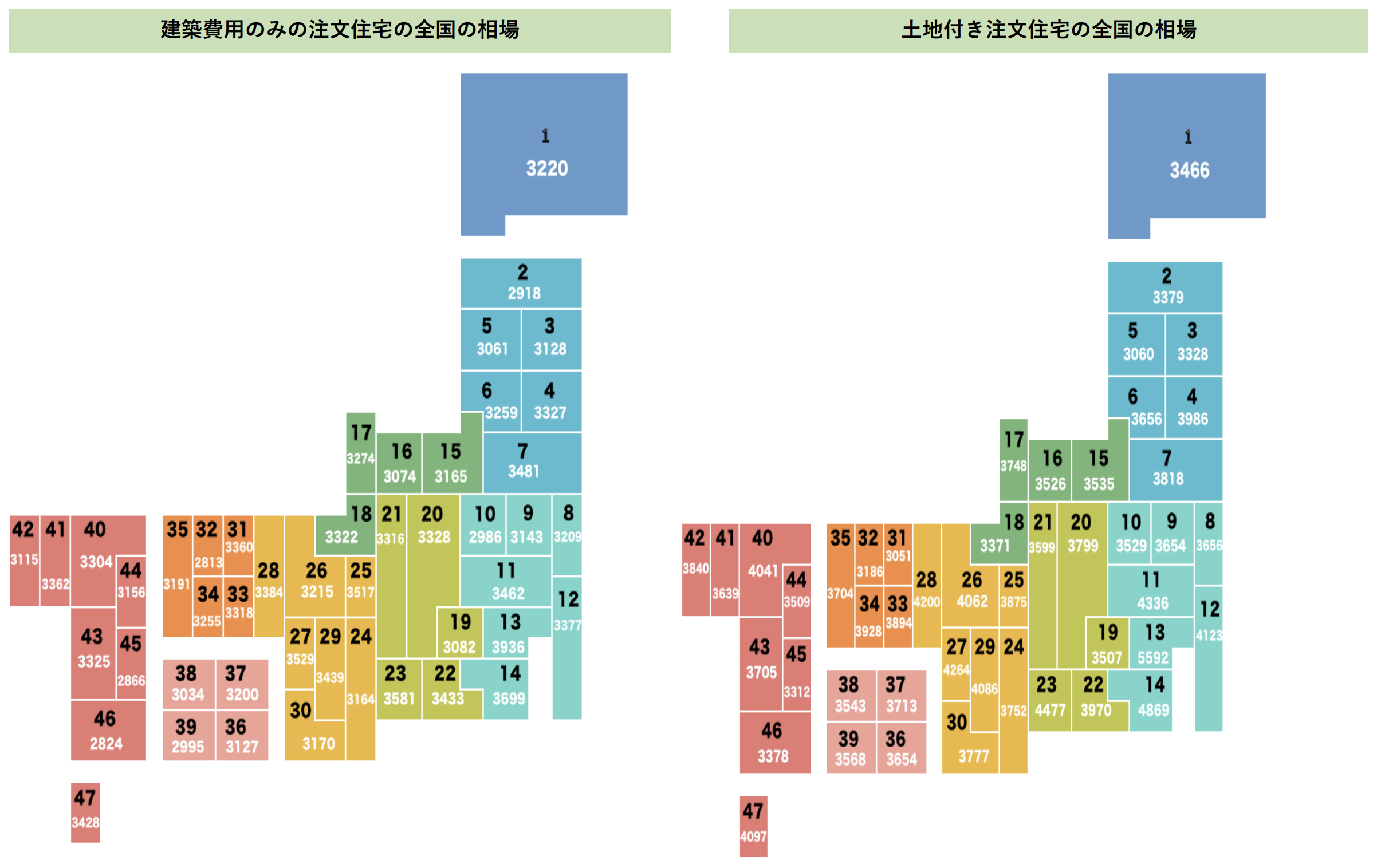

「土地あり」「土地なし」それぞれのケースの都道府県別の注文住宅の相場

土地ありの場合と、土地なしの場合では、家にかけられる費用も変わってきます。

土地をすでに持っている場合と、土地なしの場合の全国、都道府県別注文住宅の相場は下記の通りとなります。

なお、この表は住宅金融支援機構の「2017年度 フラット35利用者調査」をもとに作成されたものとなります。

国土交通省住宅局のデータとは、若干相違がありますので注意してください。

注文住宅を建てる時の費用の注意点

既にお話ししたように、注文住宅の費用の中にはローンを利用できるものと、現金が必要なものがあるので注意して下さい。

基本的に建物と土地については、住宅ローンを利用することができますが、諸費用は現金払いが原則となります。

ただし、支払いの仕方は会社によって違うので、必ず事前に確認や相談をするようにしてください。

注文住宅の資金調達方法は2種類

注文住宅の資金調達の方法は、基本的に2種類しかありません。

【注文住宅の資金調達の方法は2種類】

1:自己資金で用意する

2:借入金として金融機関から借り入れる

以上の2つの方法で、資金調達をする必要があります。

つまり「自己資金」+「借入金」が、家づくりにかけられる費用となります。

自己資金は最低でも20%以上が望ましい

注文住宅の場合、自己資金として用意できる金額が多ければ多いほど有利になります。

例えば、金融機関から借り入れる際も、自己資金が多いと、返済能力があると判断されるため、低い金利で住宅ローンを借り入れることができます。

一般的に注文住宅の自己資金は、最低でも総費用の20%〜30%以上が、家計上望ましいとされています。

つまり、総費用3000万円の家を建てる場合600万円から900万円ほどの自己資金を用意することが基本となります。

注文住宅の自己資金についての参考データ

住宅購入の際に、どれくらいの自己資金を用意しているのかについては、下記のデータが参考になります。

自己資金比率について

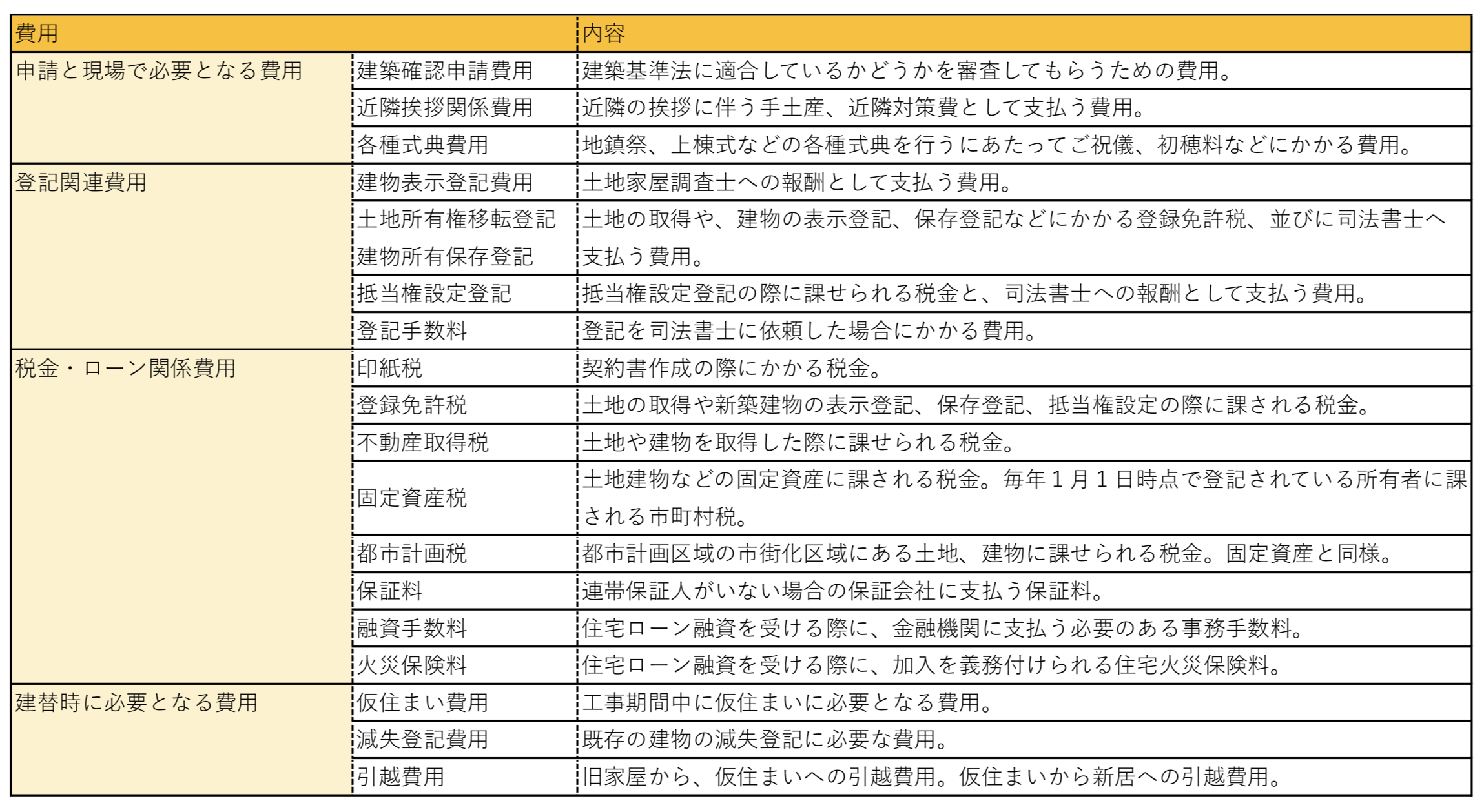

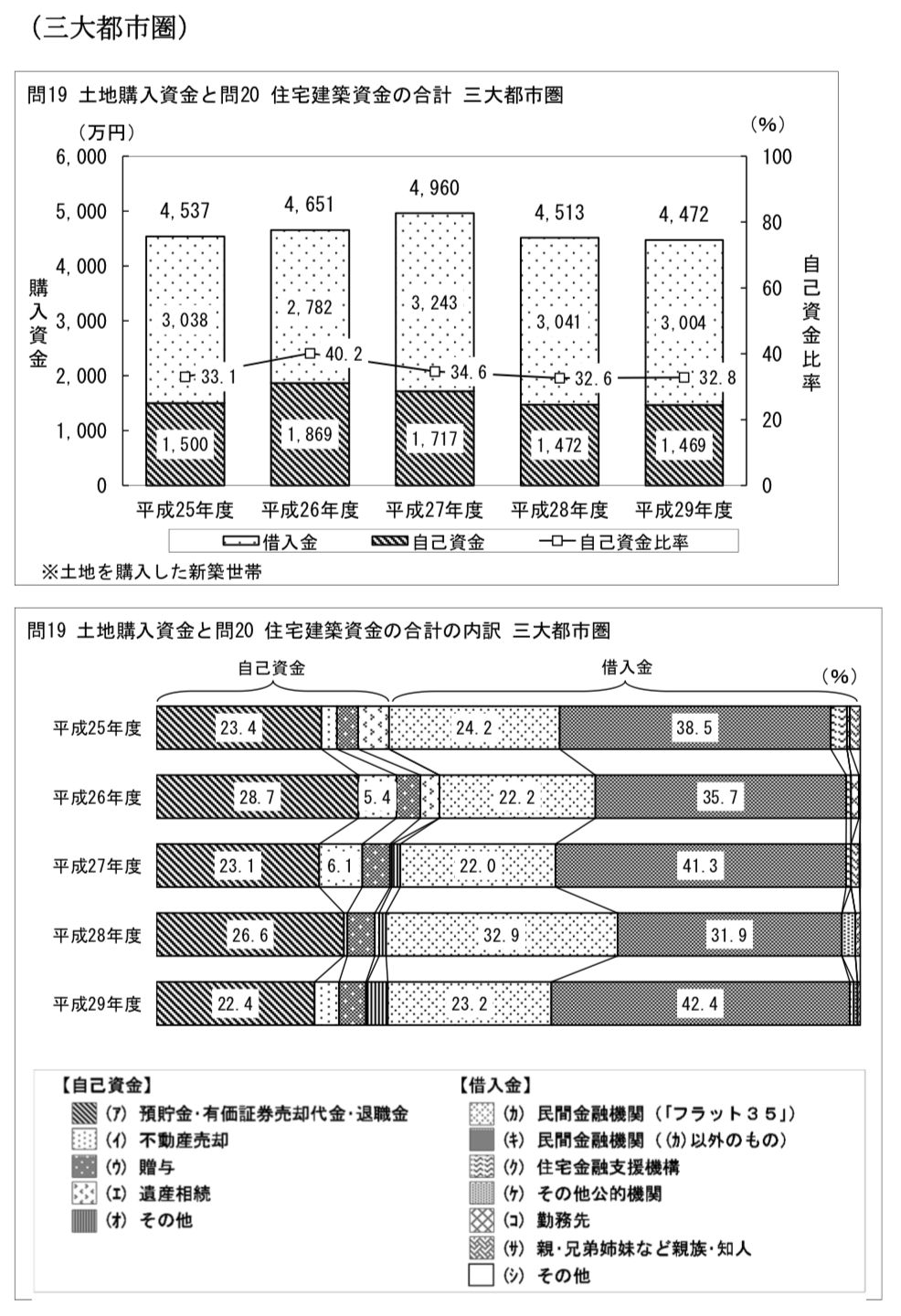

国土交通省の「平成29年度 住宅市場動向調査 報告書」によると、土地購入資金を除いた場合の住宅建築資金は全国平均で3073万円、三大都市圏平均で3015万円と試算されています。

このうち、自己資金は全国で907万円(自己資金比率29.5%)、三大都市圏で1043万円(34.6%)とされており、自己資金の内訳を見てみると「預貯金・有価証券売却代金・退職金」が最も多い内訳になっています。

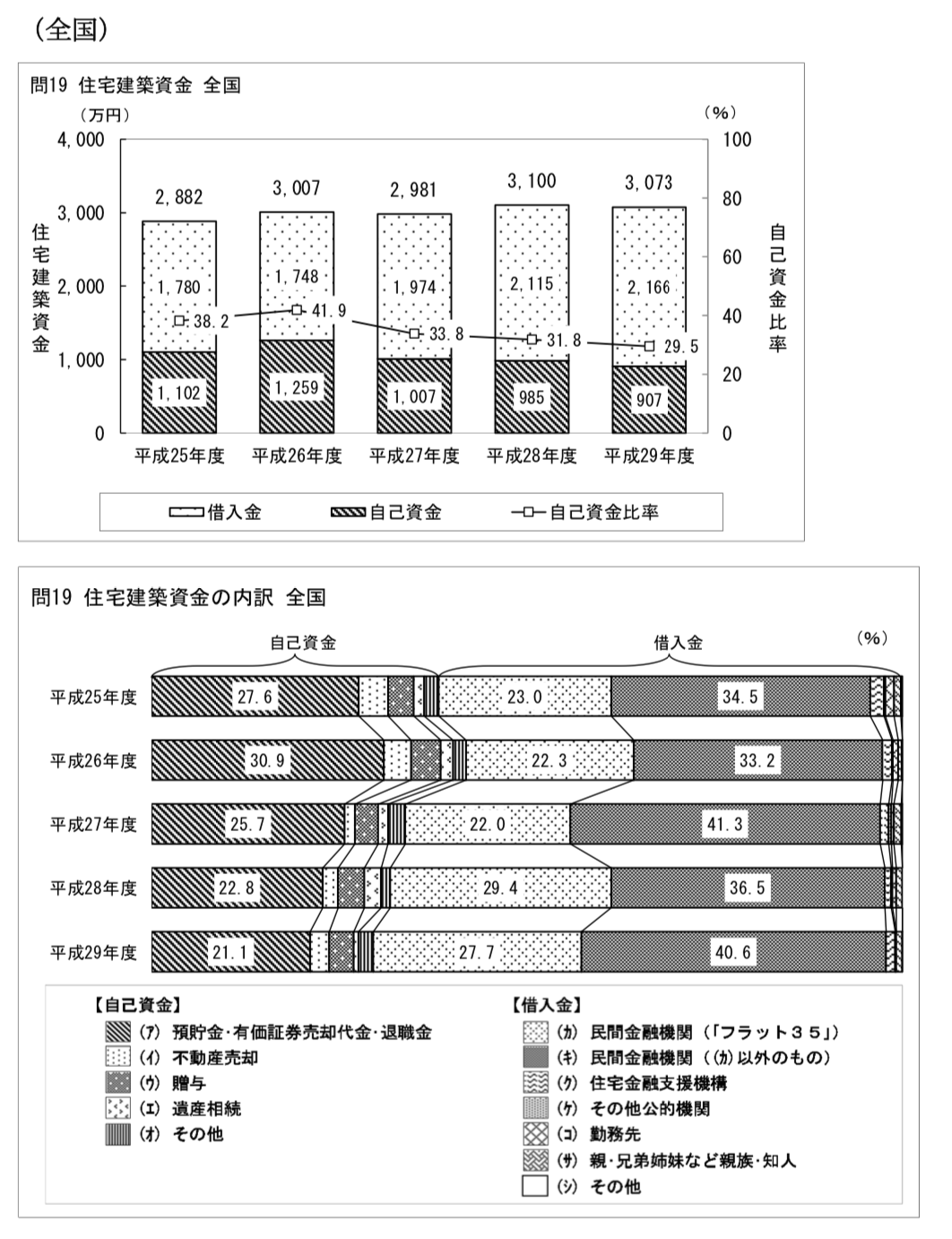

また、住宅建築資金と、土地購入を合わせた購入資金の総額を見た場合、国土交通省の「平成29年度 住宅市場動向調査 報告書」のデータでは、全国平均では4334万円(自己資金比率28.8%)、三大都市圏平均で4472万円(自己資金比率32.8%)とされており、自己資金の内訳は、土地購入資金を除いた場合の住宅建築資金と同様に「預貯金・有価証券売却代金・退職金」が最も多い内訳になっています。

親から資金援助を受ける

自己資金は親から援助を受けることでも、資金を調達することができます。

親から資金援助を受ける場合は3つの選択肢の中から、資金援助の方法を選ぶことができます。

【親から資金援助を受ける際の3つの選択肢】

1:贈与税軽減措置

2:親と建物を共有

3:親から借金する

親から住宅購入のための資金援助を受ける場合、最大で5,110万円を非課税とすることも可能です。

詳しい内容については「注文住宅で親から資金援助を受ける際の贈与税が、3110万円の非課税になる贈与税の特例の話」で、既にお話ししてありますので参考にしてください。

財形住宅貯蓄を利用する

また、自己資金をつくる手段のひとつとして「財形住宅貯蓄」を利用する方法もあります。

財形住宅貯蓄とは、給与や賞与からの天引きで積み立てできる貯蓄のことで「財形貯蓄制度」がある企業の社員だけが利用することができます。

財形住宅貯蓄の場合、550万円までは利子が非課税となるなど、住宅取得の際に有利になります(利子は、預ける金融機関によって違います)。

ただし、金融機関や金融商品によって「貯蓄型」または「保険型」の財形住宅貯蓄があり、それぞれで税金の取り扱い方や貯蓄の限度額が変わってくるので注意してください。

財形住宅融資を受ける

財形住宅【貯蓄】を1年以上続けていて、なおかつ50万円以上の残高がある場合は、財形住宅【融資】を受けることができます。

住宅金融支援機構から、財形住宅【融資】を受ける場合は、財形貯蓄の残高の10倍、最大で4000万円までの融資を受けることができます。

財形住宅【融資】は、民間の住宅ローンよりも金利設定が低い上に、フラット35と併用が可能なため、併用することで、低い金利で住宅ローン融資を受けることができます。

住宅ローンを検討する際のポイント

ここからは、注文住宅の資金計画を立てる際に、住宅ローンを検討する際のポイントについて見ていきます。

無理のない返済負担率を検討する

「返済負担率」とは、借入金を決める際の指標となるもので、額面の年収に対して、住宅ローンの年間返済率が占める割合のことを言います。

また、返済負担率は返済比率とも呼ばれることがあります。

返済負担率の計算方法は下記の通りです。

【返済負担率の計算方法】

・年間返済額 ÷ 額面年収 × 100 = 返済負担率

また、返済負担率から年間返済額を計算するには、下記の計算方法で算出することができます。

【年間返済額の計算方法】

・返済負担率 × 額面年収 × 100 = 年間返済額

返済負担率25%とした場合の返済額と一般的な借り入れ可能額の目安

返済負担率は、25%以下に抑えることが理想的だと言われています。

例えば、返済負担率を25%以下に抑えたい場合、下記の通りとなります。

例として、世帯年収が600万円である場合で、返済負担率を25%とした場合、次のように計算することができます。

【年間返済額】

・0.25(返済負担率) × 600(額面年収) × 100 = 150万円

つまり、世帯年収が600万円の場合、ローン返済を年間「150万円」以下に抑えることが理想的だということになります。

この場合、月々の返済額は

【月々の返済額】

・150(万円) ÷ 12(ヶ月) = 12万5千円(月々の返済額)

つまり、世帯年収が600万円の場合は、月々の返済額を12万5千円以内に抑えることが理想的だということです。

返済負担率を25%とした場合の返済額と一般的な借入可能額の目安については、下記の表を参考にしてください。

100万円あたりの毎月返済額とは

また100万円あたりの毎月返済額の表も、参考になるかと思いますので載せておきますので参考にしてください。

「いくら借りられるのか」ではなく「いくらなら安心して返せるのか」を知る

住宅ローンを組むときに最も大切なことは「いくら借りられるのか」ではなく「いくらなら安心して返せるか」を意識して住宅ローンを組むことです。

無理なく返せる住宅ローンの借り入れ額を検討し、しっかりとした返済計画を立てていくことが何よりも大事です。

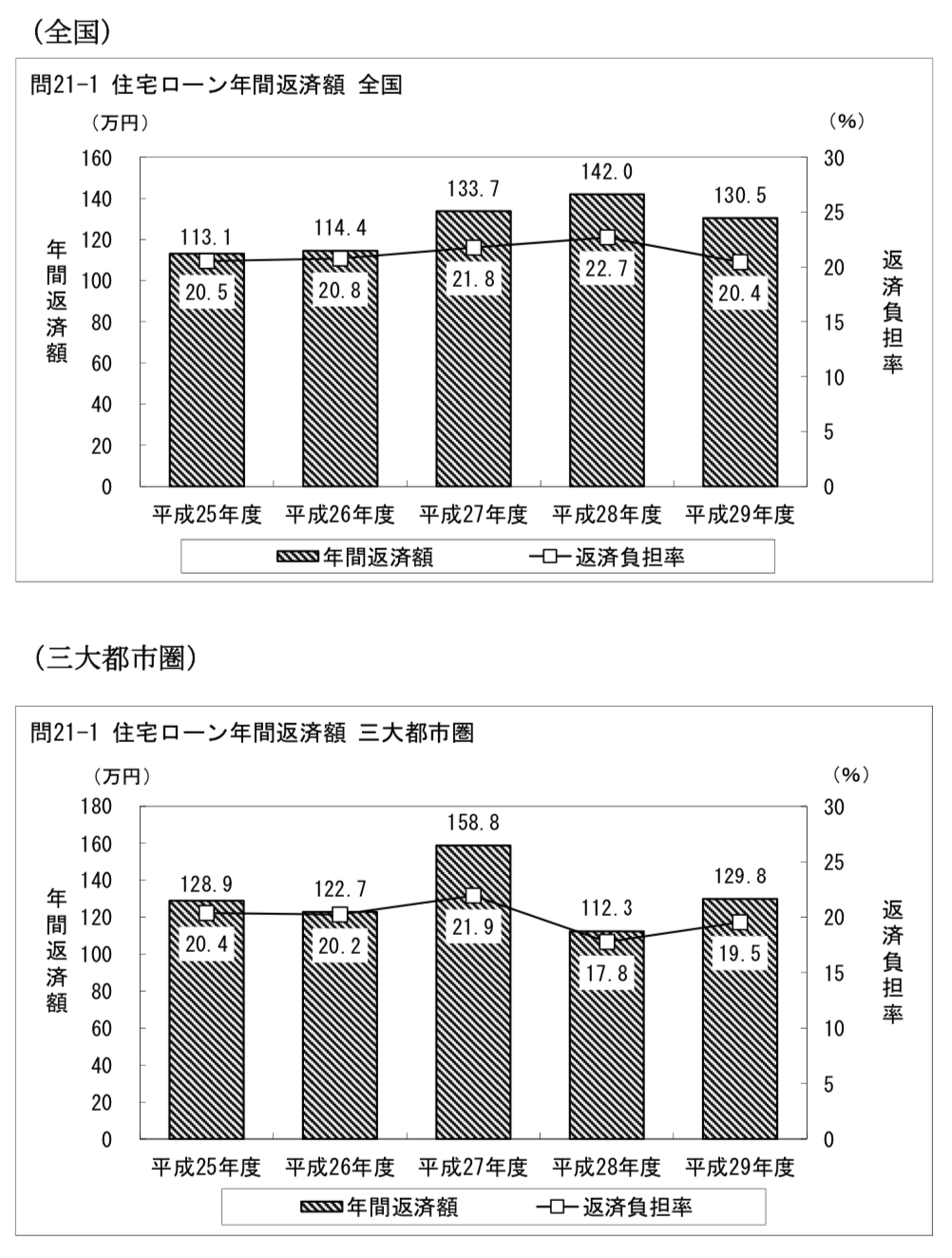

国土交通省の調べでは、注文住宅の住宅ローン返済額は全国平均で130.5万円とされており、年収に対する住宅ローンの返済負担率は全国平均で20.4%と算出されています。

住宅ローンの負担感については「非常に負担感がある」と「少し負担感がある」としている人の合計が全国で72.0%、三大都市圏で71.8%と算出されています。

返済負担率を20.4%とした場合でも、負担感がある方が半数以上を占めるということですので、住宅ローンを組むときは、それぞれが十分に検討して、いくらなら安心して返せるのかをきちんと考える必要があります。

安心して返せる住宅ローン借入額の計算の仕方

それでは、安心して返せる住宅ローンの借入額はどのように計算したらいいのでしょうか。

安心して返せる金額を、「ステップ1」から「ステップ6」に分けて説明していきます。

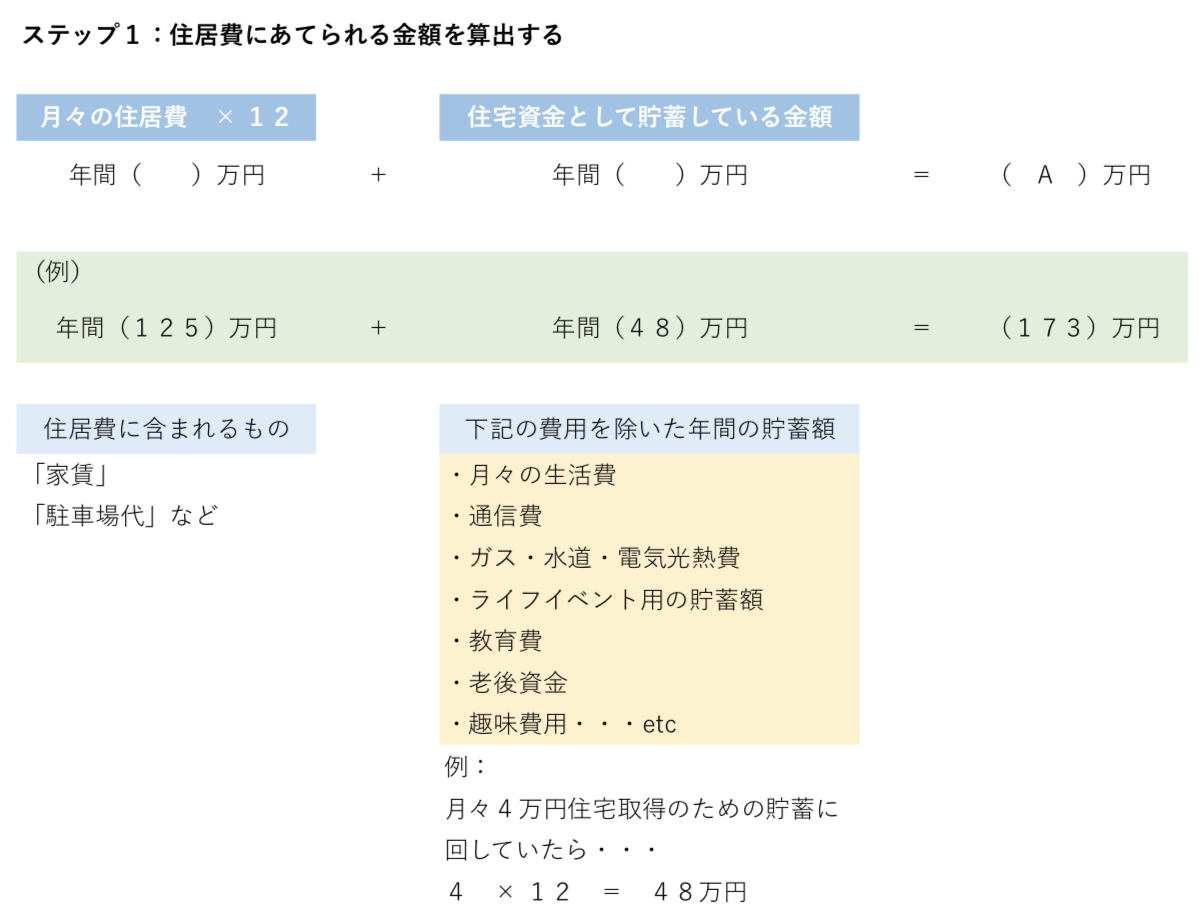

ステップ1:住居費に当てられる金額を算出する

まずは、必要な生活費や今後の収入の変化、ライフイベント用の貯蓄額、子供の教育費の貯蓄や老後資金の貯蓄なども考慮して、月々いくらなら住居費に回せるのかを計算していきます。

そのためには、今支払っている「月々の住居費(家賃・駐車場代)」に「純粋に月々の住宅資金として貯蓄している金額」を足して計算することで、将来的に住居費として当てられる金額を算出することができます。

なお「純粋に月々の住宅資金として貯蓄している金額」とは、「月々の生活費」や「ライフイベント用の貯金」「教育費」「老後資金」「趣味のための費用」などを、収入から除外した金額のことです。

将来的な変化を見据えて、貯蓄額を多く見積もっておくことがポイントとなります。

なお、ここで算出された金額が、住居費に回せる金額になります。

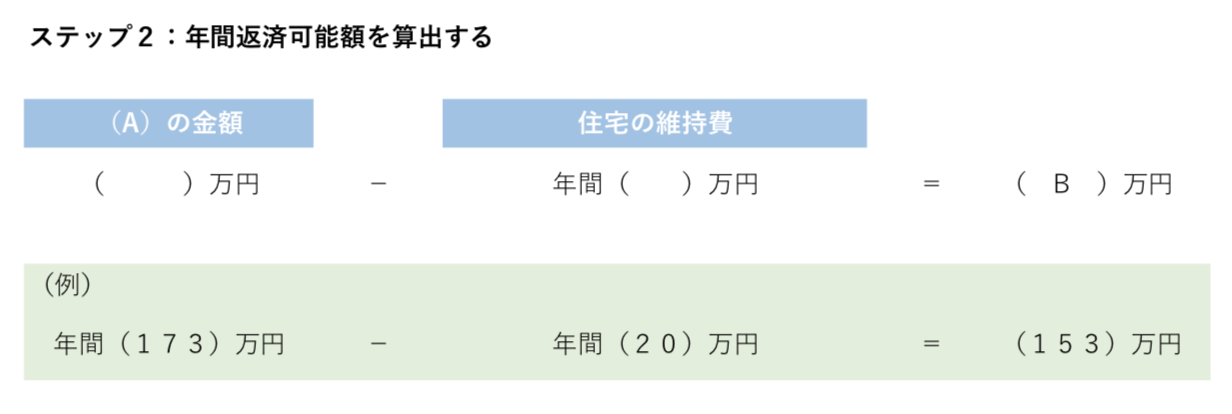

ステップ2:年間返済可能額(住宅の維持費を差し引く)

続いて、住宅の維持費用を差し引いていきます。

マンションでは、修繕積立金として支払うことで積み立てられていきますが、注文住宅では自分で建物を維持するための修繕費を管理し貯蓄しておかなければなりません。

一般的な木造住宅の場合は、建物修繕費が30年間で600万円必要になることを目安とするため、年間で20万円ほど貯蓄しておくことが必要となります。

なおここで算出された金額が「年間返済可能額」となります。

つまり、家を買うために回せる返済額になります。

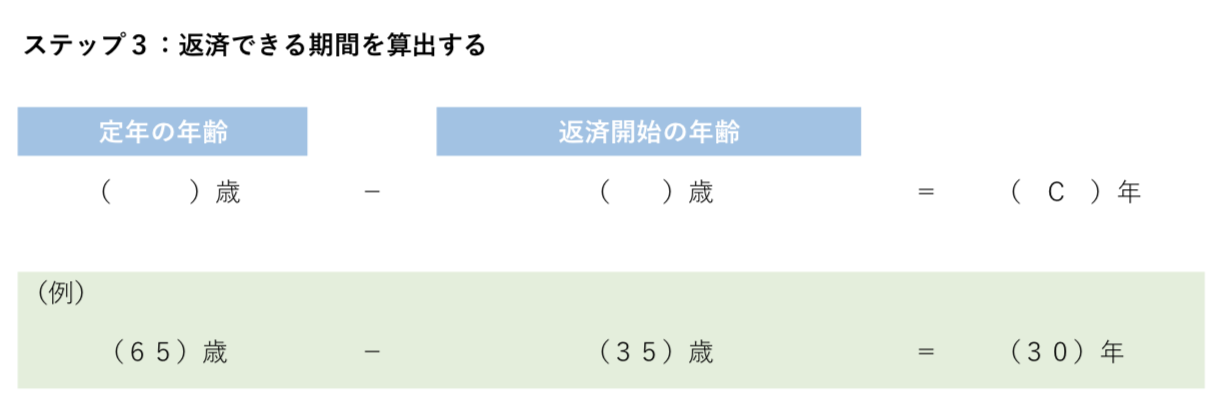

ステップ3:返済できる期間を計算する

続いて返済できる期間を計算していきます。

基本的には、定年までに完済するのが基本となります。

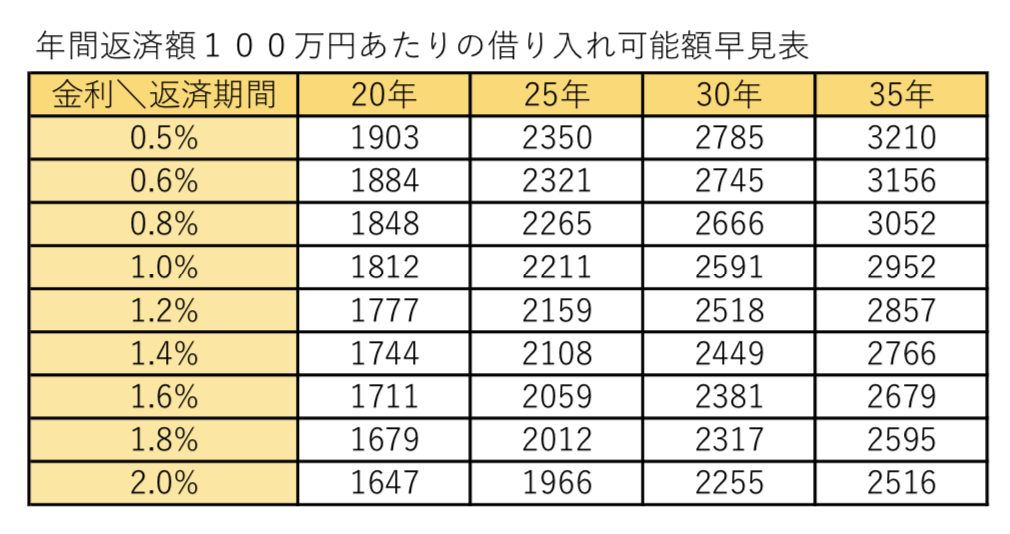

ステップ4:金利別の借入可能額を知る

次に適切な借り入れ可能額を出すために、まずは年間返済額100万円あたりの借り入れ可能額を金利ごとに見ていきます。

次の表の中で、先ほどの「ステップ3」で算出した答えと、利用する住宅ローンの金利が交差するところを探してください。

例えば「ステップ3」で算出した答えが「30年」で金利が「1.2%」の住宅ローンを利用する場合は「2518万円」が借入可能額です。

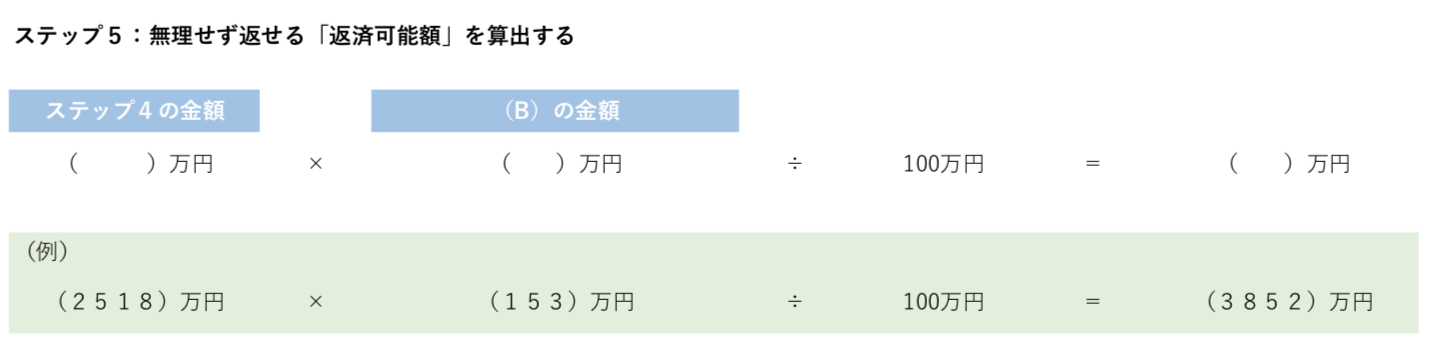

ステップ5:安心して返せる返済可能額を計算する

最後に、安心して返せる適切な返済可能額を見ていきます。

先ほどの「ステップ4」で見た金額は、年間100万円あたりの借り入れ可能額なので、ここからそれぞれの適切な返済可能額を出していきます。

まずは「ステップ4」の金額に、「ステップ2」で算出した「年間返済可能額」を掛けていきます。

さらにその金額を「100万円」で割ることで無理なく返せる「適切な借り入れ可能額」を算出することができます。

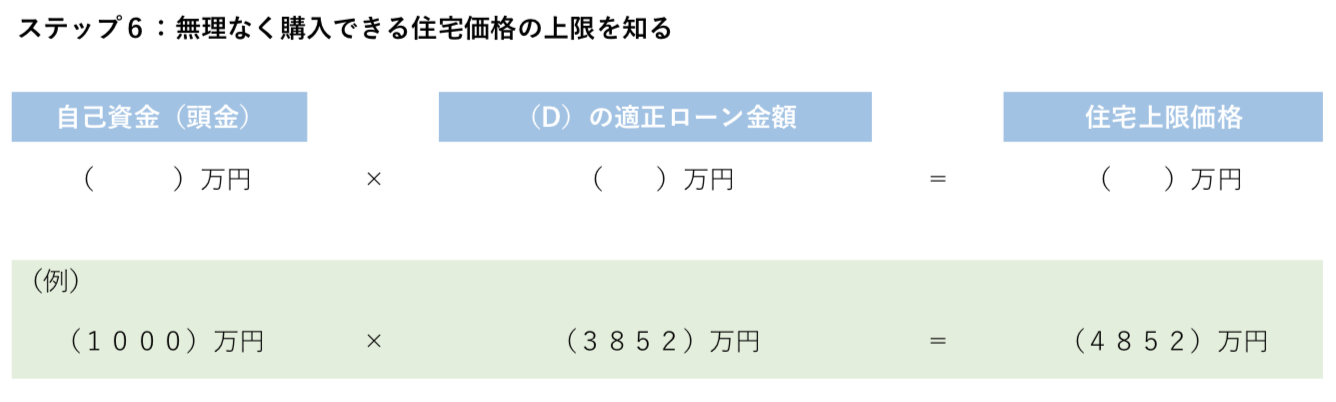

ステップ6:無理なく購入できる住宅の上限価格を知る

最後に、自己資金(頭金)として蓄えている金額に「ステップ5」で算出した金額を足すことで、無理なく購入できる住宅の上限価格を算出することができます。

ただし、ここで算出した金額は、建物だけではなく、土地取得のための資金も含まれた金額となっている点には注意してください。

また、注文住宅の場合、価格表示が、家づくりの80%程度の本体工事費のみで表示されていることがありますが、ここで算出した金額は、あくまで総費用での金額になる点にも注意してください。

総費用 = 建築工事費用(本体工事費 + 別途工事費 + 設計料) + 諸費用

つまり、上限金額が4852万円だからと言って、4800万円の価格表示の建物を購入できるわけではありません。

広告上の価格表示は「本体工事費用」のみの価格となっている点には注意してください。

注文住宅の借入金についての参考データ

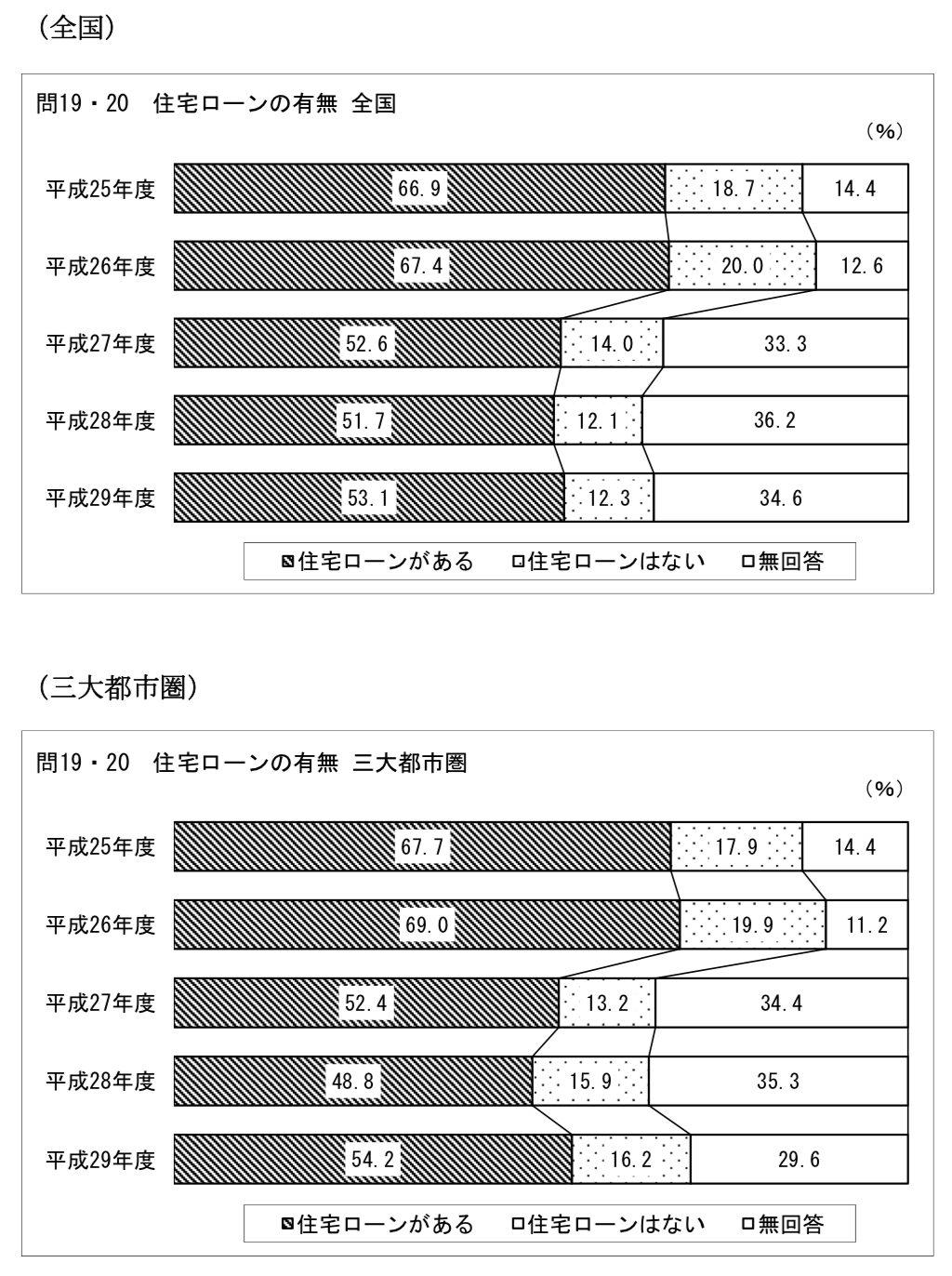

住宅ローンの有無について

国土交通省の調べによると、注文住宅取得世帯において住宅ローンがある割合は、全国で見ると53.1%、三大都市圏で54.2%と試算されています。

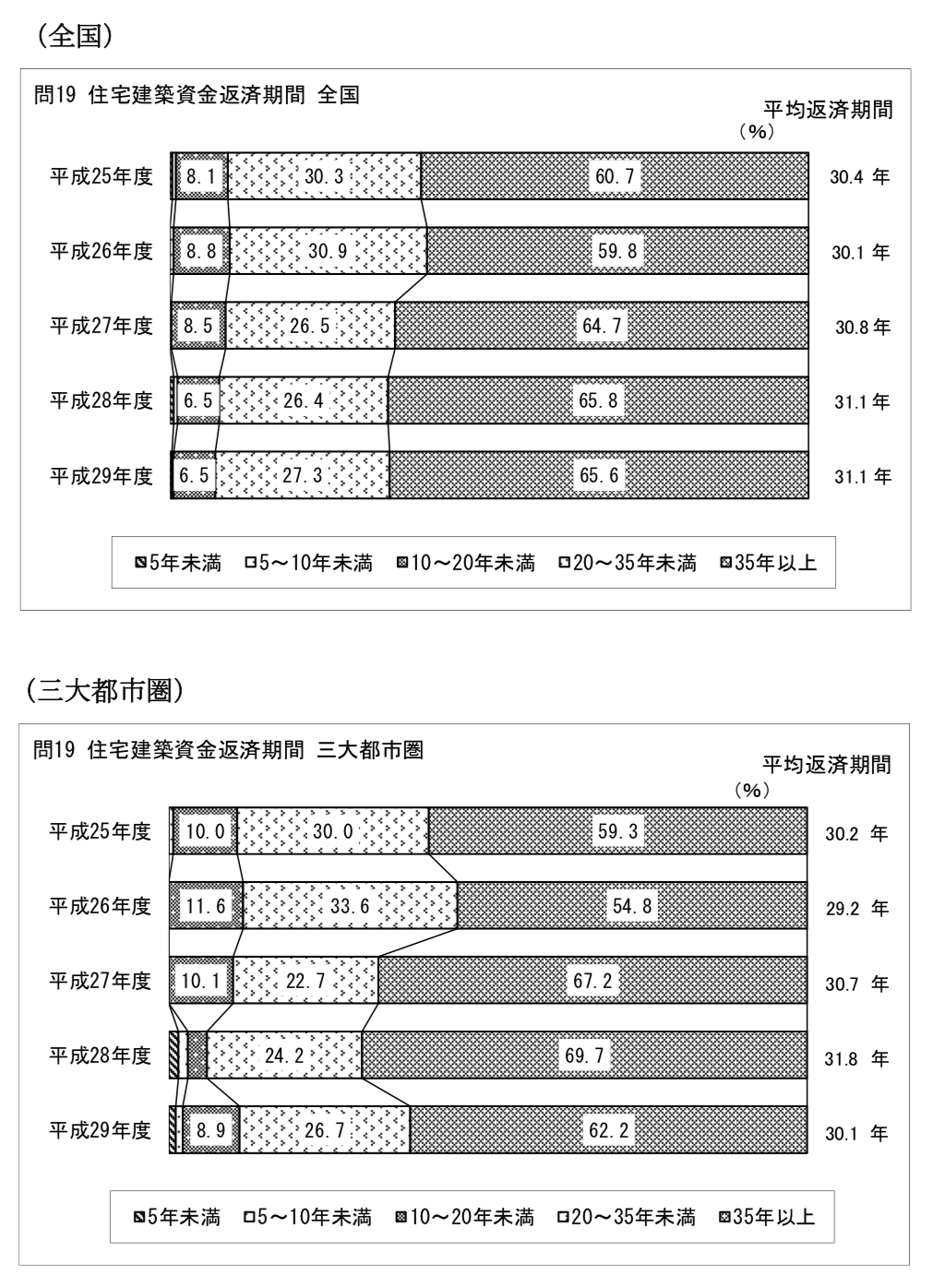

住宅ローンの返済期間について

国土交通省の「平成29年度 住宅市場動向調査 報告書」のデータでは、住宅建築資金借入期間の返済期間は「35年以上」が最も多くなっており、全国くで65.6%、三大都市圏で62.2%となっています。

平均返済期間は、全国で31.1年、三大都市圏で30.1年となっています。

住宅ローンの年間返済額について

国土交通省の調べでは、住宅ローンの年間返済額は全国平均で130.5万円とされており、三大都市圏の平均では129.8万円となっています。

また、年収に対しての住宅ローンの返済負担率は全国平均で20.4%、三大都市圏で19.5%とされています。

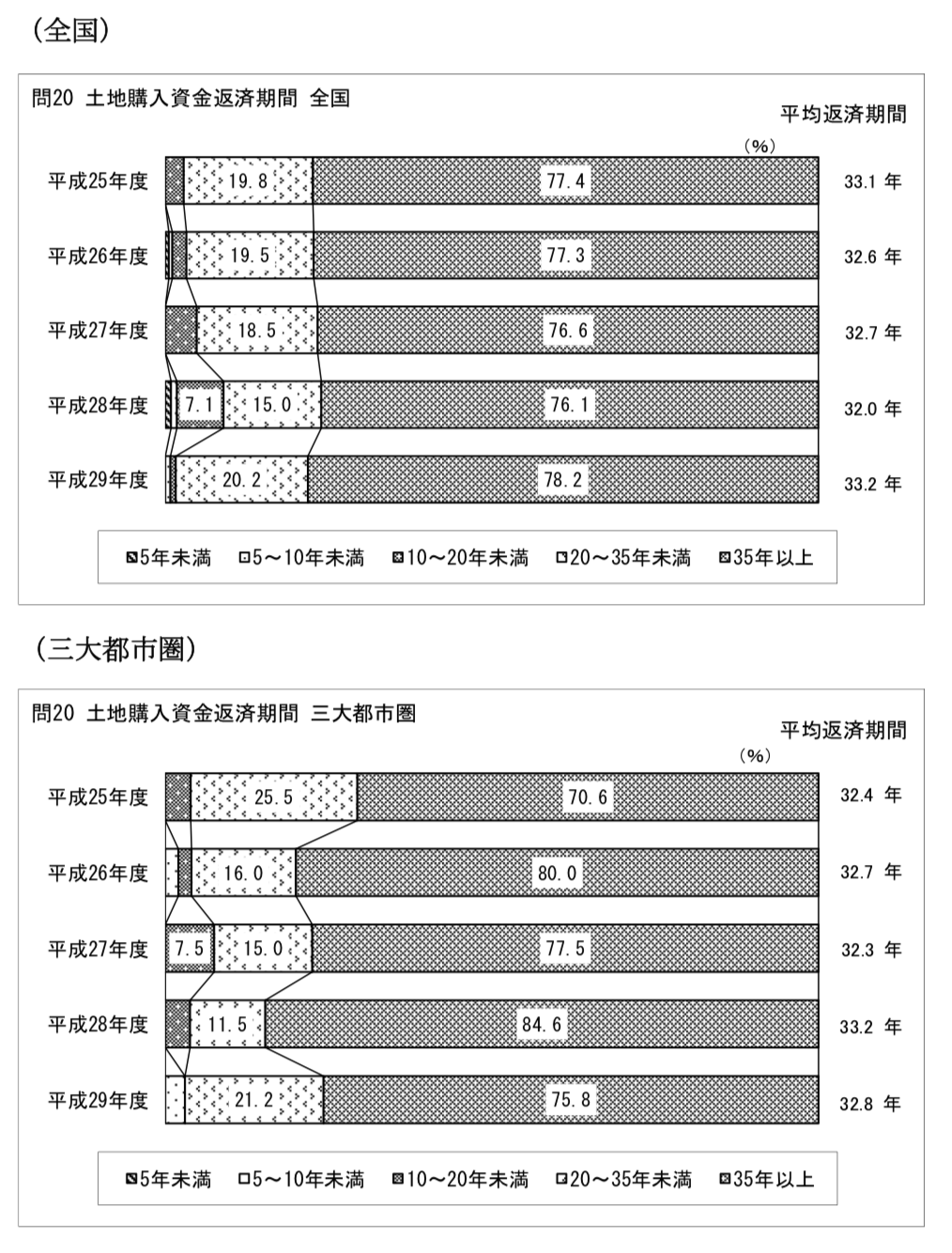

土地購入資金の返済期間について

土地購入資金借入金も返済期間は「35年以上」が最も多く全国では78.2%、三大都市圏で75.8%となっています。

平均返済期間で見た場合、全国で33.2年、三大都市圏で32.8年となっています。

まとめ:注文住宅の賢い資金計画の立て方についての話

今回は資金計画の立て方について見てきました。

今回の話をもとに資金計画をしていただければ、非常にしっかりとした注文住宅の資金計画を立てていただくことができると思います。

細かい話も多いため、一度読んだだけでは、なかなか理解することが難しいかもしれません。

ただし、注文住宅を建てるにあたって、お金の話は非常に大切な話になるので、ぜひ、理解できるまで何度も読み、賢く資金計画をされ、住宅ローンを借りる場合は、堅実な返済計画を立てていってください。

注文住宅のカタログには予算の事例もあります

無料で請求できる注文住宅のカタログには予算ごとの事例も掲載されています。

どれくらいの予算で、どれくらいの規模の家を建てることができるのか、詳しい間取り付きで掲載されていることも多く、参考にできる内容も少なくありません。

注文住宅のカタログは予算以外の面でも、家づくりを進める上で役に立つ内容も多いので、家づくりを検討し始めたらまずは気になる注文住宅のカタログを請求してみてください。

★注文住宅を検討し始めたら、まずはLIFULL HOME’Sでカタログ請求!★

住宅カタログには様々な住宅の間取りのアイデアが経験談と共に掲載されています。

様々なプランで建てられた注文住宅をカタログで見て参考にすることで、よりよい家づくりの参考にすることができます。

ライフルホームズのカタログ請求サービスでは、業界随一のカタログ数を取り揃えており、様々な要望に沿った住宅のカタログを簡単に一括して請求できるサービスとなっています。

予算はもちろん、「北欧風や南欧風などおしゃれな輸入住宅にしたい」「平屋住宅にしたい」「屋上が欲しい」「中庭のある家に住みたい」など家のこだわりによって、様々な住宅カタログを複数社から一気に請求できます。

予算・テーマ・住宅会社ごとに異なる住宅カタログを請求できますので、家づくりを検討する際にはぜひ、一度利用して見てください。

【家づくりを失敗しないための住宅会社の選び方】

家づくりは依頼する住宅会社次第で成功するかそれとも失敗に終わるのかが大きく分かれてきます。

それでは、家づくりを失敗しないための住宅会社選びのポイントはどこにあるのでしょうか?

下記の記事では、3つのポイントに絞り失敗しない住宅会社の選び方をご紹介しています。

あなたも、こだわりの注文住宅を安く建てませんか?

・予算内でこだわった注文住宅を建てたい・・・

・コストを抑えた家づくりをしたい・・・

・見積もりを出したけれども高くて困っている・・・

・思うような間取りを提案してもらえない・・・

・土地探しに困っている・・・

・もっと安く家を建てたい・・・

たった3分の手間で数百万円コストを下げられる可能性があります。

実は、費用の内訳上では同じ内容でも、会社によって見積もりに随分と差が出てきます。一方で、同じ内容で、複数社から一気に見積もりをもらうのはなかなか難しいのが現状です。そんな不満を解消してくれるのが、注文住宅一括見積もりサイトです。

実際に見積書を見せてもらいましたが、ある方は、ほとんど同じ条件で最大でコストを600万円下げることに成功しています。

注文住宅をお考えの際には、まず一括見積もりサービスを利用してみると良いと思います。

>>>注文住宅一括見積もりサービスはこちらから利用できます。