住宅プランが決まったら、次に、どこで住宅ローンを組むのかを選ばなくてはなりません。しかし、ひとことで住宅ローンといっても、住宅ローンには様々なタイプがあります。

けれども、複雑で難しく感じる住宅ローンも、住宅ローンの基本を抑え、住宅ローンの仕組みや住宅ローンの借り方、住宅ローンの返し方を、きちんと理解すればそれほど難しいことではありません。

そこで、ここでは、まずは住宅ローンの仕組みを解説していきます。

その上で、段階的に、住宅ローンの金利のタイプから、返済方法、住宅ローンの返済期間を短くする繰り上げ返済などを、しっかり説明した上で、堅実でしっかりとした住宅ローンを組める手助けとなるようなお話をしていきます。

この記事を読むことで、ローンを組んだことがない人でも、住宅ローンとはどんな仕組みなのかからはじまり、賢い住宅ローンの組み方、住宅ローンを組む上でのポイントに至るまで、住宅ローンの概要を8つの項目にわけて、理解して頂くことが出来ます。

ここで、紹介する住宅ローンを選ぶ際の8つのポイントを参考にして、どの金融機関で住宅ローンを組むのかをある程度固めて頂ければと思います。

また、この記事を読めば、今まで難しく感じていた住宅ローンが理解でき、より身近に感じて頂くことが出来るかと思います。

Contents

- 1 1:住宅ローンの仕組み

- 1.1 住宅ローンの2つの種類

- 1.2 民間融資とは

- 1.3 銀行ローン

- 1.4 信用金庫・信用組合・JA

- 1.5 ローン専門のネット銀行

- 1.6 フラット35

- 1.7 融資の名称:フラット35

- 1.8 融資の名称:フラット35S(耐震性、省エネ性などに優れた住宅)

- 1.9 融資の名称:その他 一般的な住宅ローン

- 1.10 公的融資とは

- 1.11 財形住宅融資

- 1.12 自治体融資

- 1.13 融資の名称:財形住宅融資(住宅金融支援機構によるもの)

- 1.14 融資の名称:東京都 個人住宅 利子補給助成の場合(自治体融資によるもの)

- 1.15 借入額が少ないほど支払う利息が少ない

- 1.16 「建築価格」と「総返済額」の関係を知る

- 1.17 住宅ローンに役立つ基本的用語

- 1.18 住宅ローンの仕組みのポイント

- 2 2:住宅ローンで無理のない予算を把握する

- 3 3:住宅ローンの3種類の金利タイプと返済方法

- 3.1 固定金利型

- 3.2 固定金利型のメリット

- 3.3 固定金利型のデメリット

- 3.4 固定金利期間選択型

- 3.5 固定金利期間選択型のメリット

- 3.6 固定金利期間選択型のデメリット

- 3.7 変動金利型

- 3.8 変動金利型のメリット

- 3.9 変動金利型のデメリット

- 3.10 住宅ローンの一般的な金利水準

- 3.11 住宅ローンの金利上昇のリスク

- 3.12 金利は市場最低水準

- 3.13 元利均等返済と元金均等返済の違い

- 3.14 元利均等返済(がんり きんとう へんさい)とは

- 3.15 元利均等返済のメリット

- 3.16 元利均等返済のデメリット

- 3.17 元金均等返済(がんきん きんとう へんさい)とは

- 3.18 元金均等返済のメリット

- 3.19 元金均等返済のデメリット

- 4 4:住宅ローンの返済期間について

- 5 5:住宅ローンの付帯サービス

- 6 6:住宅ローンの返済期間を短くする繰り上げ返済

- 7 7:住宅ローンを上手に組むテクニック

- 8 8:返済条件を見直し、必要に応じて「借り換え」を行なう

- 9 9:住宅購入までの簡単な流れ(まとめ)

- 10 まとめ:無理のない返済プランで住宅ローンを組む

- 11 今、注文住宅で家づくりを検討されている方へ

- 12 予算内でいい家を安く建てるために知っておいて欲しいこと

1:住宅ローンの仕組み

これから、住宅ローンについて話していくにあたって、一体住宅ローンはどのような仕組みなのかを知っておくことは非常に大事なことです。

ですので、まずは、住宅ローンとは一体どんな仕組みなのかについてお話していくこととします。

住宅ローンの2つの種類

まずはじめに、住宅ローンの種類を伝えると、住宅ローンには、銀行などの民間の金融機関から借りる「民間融資」と、自治体などから借りる「公的融資」の2種類があります。

下記に、それぞれの住宅ローンの特徴について話していきます。

民間融資とは

民間融資とは、民間の銀行などの金融機関が融資する住宅ローンのことを言います。

銀行ローン

銀行は「人に対する融資」のため、「借り入れる人」に対して一定の審査があり、審査の条件も厳しいものがあります。

銀行で住宅ローンを組むための審査の方法は、各金融機関で異なりますが、多額の借金を抱えている場合や、収入が安定しない場合は融資を断られることがあります(「人に対する融資」の為)。

また、銀行で住宅ローンを組む場合は、融資手数料や保証料は、それぞれの金融機関によって異なり、なかには無料のところもあったりと様々です。

ただし、住宅ローンの金利を低くする為に、融資手数料が高めに設定されていることもあるので、一概に金利だけで判断できないところも注意すべきポイントです。

また、通常は、銀行を給与振り込み口座にしていると、優遇金利が適用されることもあります。

信用金庫・信用組合・JA

信用金庫や、信用組合、JAの中には独自の住宅ローンを扱っているところがありますが、こうした期間からの融資は、誰でも申し込みをすることで利用できるわけではありません。

信用金庫や、信用組合、JAの中には独自の住宅ローンを扱っているところがありますが、こうした期間からの融資は、誰でも申し込みをすることで利用できるわけではありません。

多くの場合、利用できる地域や職業が限定されているのが「信用金庫・信用組合・JA」の住宅ローンの特徴です。

また、ひとことで「JA」といっても、商品(住宅ローン)は様々で、全国共通の住宅ローンがあったり、各地域のJAで独自の住宅ローンを扱っていることもあります。

また、金利を優遇してくれたりするなどの、キャンペーンを行なっていることもあるので、信用金庫、信用組合、JAで融資を検討されている場合は、必ず確認するようにしてください。

ローン専門のネット銀行

ネット銀行は実店舗はないものの、基本的には、一般的に店舗を構えている、普通の銀行と同じものだと考えてください。

ネット銀行は実店舗はないものの、基本的には、一般的に店舗を構えている、普通の銀行と同じものだと考えてください。

ネット銀行では、店舗が存在しないため、人件費などのコストがかからず、比較的低金利で住宅ローンを組むことが出来ます。

住宅ローンを組む際の選択肢のひとつとして、ネット銀行も視野に入れて探すと、予定したよりも、金利を安く借りることが出来る場合もあります。

フラット35

フラット35は、民間融資と、公的融資をミックスさせたような住宅ローンです。

フラット35は、民間融資と、公的融資をミックスさせたような住宅ローンです。

フラット35の住宅ローンを取り扱っているのは、民間の銀行や保険会社が代表的です。

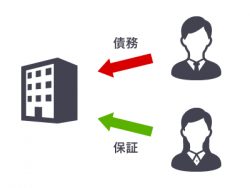

フラット35の仕組みとしては、申込みの際の窓口自体は民間の銀行などの金融機関で行ないますが、住宅ローン債権は、すぐに公的機関である住宅金融支援機構が各金融機関から買い取ります。

そのため、各銀行などの金融機関はあくまで「窓口」としての役割でしかない為、窓口である金融機関は、リスクを抱えることなく融資をすることが出来るのが大きな特徴です。

フラット35の住宅ローンの特徴としては、フラット35は「物件に対する融資」にあたる為、フラット35を利用する為には、定められた物件に対する一定の条件をクリアする必要があります。

ただし、銀行ローンを組む時のように、人に対する厳しい条件はなく、人に対する条件はゆるやかなので、収入が安定しなくても、比較的審査に通りやすくなっています。

フラット35は、基本的にはどの金融機関で申し込んでも、35年間全期間一律の固定型で、さらに11年目から金利が上がる段階制での住宅ローンの組み方になり、低金利なのが特徴の住宅ローンです(ただし、35年ではない、30年の商品や、50年の商品もあります)。

さらにフラット35では保証料も無料となります。

ですが、フラット35という同じ商品でも金利や手数料、サービス内容などは金融期間ごとに違い、どこで申し込むかによって、特典として付帯的に受けられる様々なサービスに違いが生まれます。

フラット35は、窓口である金融機関から買った住宅ローン債権を「住宅ローン担保証券」にして、機関投資家に販売しています。つまり、融資のリスクは機関投資家が負うため、保証人を立てる必要がなく、保証料も無料となります。

融資の名称:フラット35

1:返済方法:

・金利:全期間固定金利

・返済期間:15年以上35年以内(ただし、60歳以上の場合は10年以上)※完済は80歳まで。

2:物件条件

・住宅床面積:戸建て70㎡以上、共同住宅30㎡以上。

・その他:住宅支援機構が定めた技術基準に適合する住宅。建設費(土地代含む)が1億円以下。

3:融資額

・100万円以上8000万円以下。

4:申込資格

年齢70歳未満 年収に占めるすべての借入の年間合計返済額の割合が、年収400万円未満の場合30%以下、年収400万円以上の場合35%以下。

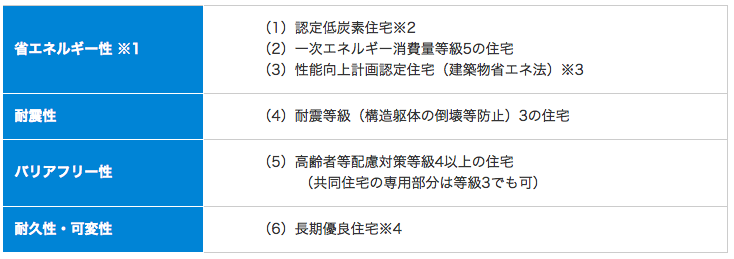

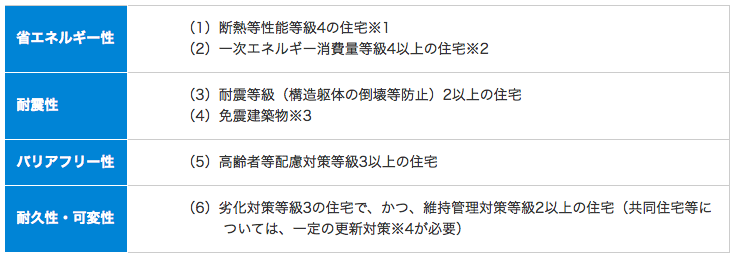

融資の名称:フラット35S(耐震性、省エネ性などに優れた住宅)

1:返済方法:

・金利:金利Aプラン 当初10年間−0.3% 金利Bプラン 当初5年間−0.25%(平成30年3月31日までの申込み分に適用)

※(より高い技術基準のレベルが金利Aプラン適用)

2:物件条件

その他、詳細については「【フラット35】Sの対象となる住宅:長期固定金利住宅ローン 【フラット35】」を参照してください。

3:申込資格

・物件条件、申込資格はフラット35の条件を満たしていること。

融資の名称:その他 一般的な住宅ローン

1:返済方法:

・金利:最長35年固定型、変動型、上限付変動型、固定金利型など。

・返済期間:最長35年

2:物件条件

・特になし。

3:融資額

・上限5000万円〜1億円 ※上限は評価額の80%以内が一般的。

4:申込資格

年間返済額が年収の45%以内(年収による)など 前年年収100万円以上など 満20歳以上で完済時80歳未満など。

公的融資とは

公的融資とは、公共の金融機関が融資する住宅ローンのことをいいます。

公的融資には「財形住宅融資」と「自治体融資」があります。

財形住宅融資

財形住宅融資とは、給与や賞与から天引きで積立てする貯蓄である「財形貯蓄制度」がある企業の社員だけが利用することの出来る融資です。

財形住宅融資とは、給与や賞与から天引きで積立てする貯蓄である「財形貯蓄制度」がある企業の社員だけが利用することの出来る融資です。

また、財形住宅融資は、財形住宅貯蓄を1年以上続けていて、なおかつ、50万円以上の残高がある人のみ使用することが出来る住宅ローンです。

申込先は勤務先や住宅金融支援機構で、金利が比較的低い傾向にはありますが、運用金利は5年ごとに変更する為、経済状況によっては金利が上がることもあるのが大きな特徴です。

自治体融資

自治体融資には、各市町村や都道府県によって違いはあるものの、自治体が住民の住宅取得を促す為に、一定期間、住宅ローンの金利の一部または全額を負担する「利子補給制度」があります。

ただし、住宅ローンを契約する前に、自治体融資を申し込まないと、利用できないこともあるので、利用する際は、早めに申込みをすることが大事です。

また、地域や条件によっては自治体融資が受けられない場合もあるので注意が必要です。

また他に、自治体が行なっている自治体融資には、「融資あっせん制度」とよばれる、自治体が提携している金融機関から、低金利で借りられる住宅ローンを紹介してもらえたり、斡旋してもらえる制度があります。

さらに、耐震補強工事の際や、太陽光発電設備設置工事などの際に、工事費の一部を自治体が補助してくれる「助成金制度」もあります。

融資の名称:財形住宅融資(住宅金融支援機構によるもの)

1:返済方法:

・金利:変動金利(5年固定)

・返済期間:10年以上35年以下(中古住宅は25年)ただし完済は80歳まで。

2:物件条件

・住宅床面積70〜280㎡。

・その他の条件:支援機構の技術基準を満たすもの。

3:融資額

最高4,000万円(財形貯蓄残高の10倍まで)※所要額の90%まで。

4:申込資格

財形貯蓄を1年以上続け、残高が50万円以上あること。年収に占める全ての借入の年間合計返済額の割合が年収400万円未満の場合30%以下、年収400万円以上の場合35%以下。

融資の名称:東京都 個人住宅 利子補給助成の場合(自治体融資によるもの)

1:返済方法:

・金利:当初10年間は「銀行金利−1.0%」

・返済期間:30年以内。

2:物件条件:

・特になし。

3:融資額

次のいずれか少ない額が上限。

(1)4590万円

(2)毎年の返済額が申込時年収の30%以内になる額

(3)住宅の建て替えに要する費用×90%

4:申込資格

防災都市づくり推進計画で指定する整備地域のうち、不燃領域率の向上に資する事業等を実施する地域、または木造住宅密集地域整備事業地区内で、耐火・準耐火構造住宅を建設すること。

※その他、詳しい内容については「平成30年度東京都個人住宅利子補給助成」の募集 | 東京都都市整備局」に詳しく掲載されてありますのでご確認ください。

借入額が少ないほど支払う利息が少ない

住宅ローンは単純化すると、元金(毎月のローン残高)に月利(年利を12で割った)をかけて計算します。

住宅ローンは単純化すると、元金(毎月のローン残高)に月利(年利を12で割った)をかけて計算します。

住宅ローンは、元金(利子を含まない金額)である「借入額」が少なくなるにつれて、安くなっていきますから、いかにして「借入額」を少なくすることが大きなポイントとなります。

では、借入額を少なくする為にはどのようにしたら良いのかというと、単純に、住宅を購入する際に用意する頭金をできるだけ多くして、借入額を減らす工夫をすることが大事になります。

「建築価格」と「総返済額」の関係を知る

住宅ローンを組むにあたって、建築価格(土地や諸費用を含む)=購入金額だと思いがちですが、そうではありません。

「頭金」+「住宅ローンの借入額」+「支払利息」=総返済額

となりますので注意が必要です。つまり、支払利息を含めた金額が総返済額(住宅購入価格)となりますので無理のない返済プランを立てることが大事です。

住宅ローンに役立つ基本的用語

1:借入額とは

返済時には、借入額に利子を含めた金額を返済します。借入額に利子が(年利1.5%など)上乗せされる形で返済していく形になるので、借入額が少ないほど、最終的に返済する総返済額が少なくなります。

2:金利とは

金利とは一般的に、1年間お金を借りた場合に発生する利子の割合のことです。

金利は基本的には年率で計算します。金利が1.5%で2,000万円の借入を行なった場合・・・

・2,000万円(借入額)×1.5%(金利)=30万円

という計算になり、仮に金利1.5%で2,000万円の借入を行なった場合、一年間に利子を30万円返す必要があるという計算になります。

上記でわかる通り、金利が低いほどに、支払利息と総返済額が少なくなります。つまり同じ返済額で計算すると、金利が低い方が借入可能額がより多くなります。

わかりやすく言えば、金利とはお金を借りたことに対するお礼金のようなものです。

金利について詳しくは「3:住宅ローンの3種類の金利タイプと支払方法」とお話します。

3:返済期間とは

基本的には返済期間が短いと、毎月の返済額が増える一方で、元金の減りが早いので総返済額が少なくなります。逆に、返済期間が長いと毎月の返済額が減る一方で、元金の減りが遅いので総返済額が多くなります。

住宅ローンの仕組みのポイント

無理のない住宅ローンを組む為には、頭金と手元に残す生活費のバランスを必ず取るようにしてください。

また、住宅ローンを組む時には、できるだけ頭金を増やして、借入額を減らすことが大事です。その際には必ず、「借りられる金額」ではなく、確実に「返せる金額」を組む事が大事になります。

1:借りられる金額とは

「借りられる金額」とは、年収や借入金利、借入期間などから算出した借入の限度額のことです。

2:返せる金額とは

「返せる金額」とは、毎月の住宅ローン返済に充てる事ができる金額のことで、借入金利、借入期間などから算出した、余裕を持って返済できる借入額のことをいいます。

2:住宅ローンで無理のない予算を把握する

住宅ローンを組むとき、借りられる金額ではなく、無理なく返すことが出来る返済計画をたてる事が何よりも大事となります。

住宅ローンを組むとき、借りられる金額ではなく、無理なく返すことが出来る返済計画をたてる事が何よりも大事となります。

では、どのように住宅ローンの返済をシュミレーションすれば良いのかについて、その計算方法を下記に記していきます。

その上で実際に返済する際のシュミレーションとしての計算方法も記していきます。

住宅ローンで無理のない予算を把握するポイントとしては、ギリギリで見積もるのではなく、余裕を持って多めに見積もっておくことです。

無理のない頭金の出し方

頭金は、土地代+建築費の20%(2割〜3割)が目安です。

「1:貯蓄額」+「2:贈与額」−「3:教育費」−「4:1年分の生活費」−「5:諸費用分のお金」=頭金

それぞれの意味について説明します。

1:貯蓄額とは

貯蓄額とは、現在手元にある現金の事を指します。そのなかには住宅資金の積み立てなども含まれます。現在持っている現金を全て洗い出して合算した費用が貯蓄額です。

2:贈与額

贈与額とは、親からの資金援助が可能な場合に加える現金です。贈与には非課税枠もありますので上手に活用する事が大事です。

3:教育費

教育費とは、学費や塾、習い事などの費用の事を指します。どれくらい資金がかかるのか、現時点で想定される教育費を産出する事が大事です。

4:1年分の生活費

なぜ1年分の生活費が必要なのかというと、人生設計に見直しが起きる場合があるからです。具体的に言えば会社の倒産や突然の解雇、病気などです。そのために1年分生活できるくらいの貯蓄を用意しておく事が大事です。

5:諸費用分のお金

諸費用には、現金で支払わなければならない手数料や、印紙税、登記費用、融資手数料、保証料、保険料、さらに新居引っ越しの際の引っ越し代や家具をそろえる為の費用が入ります。大体、建築費の5%から10%を目安にすると良いと思います。

無理のない毎月返済額の目安の出し方

毎月返済額の目安は無理のない返済をするために最も大事な指標となります。下記の計算式を参考にして、住宅ローンを組む前に必ず計算して下さい。

「1:家賃」+「2:駐車場代」+「3:住宅積立額」−「4:今後必要なお金」=毎月返済額

1:家賃

ここので家賃は、これまで毎月払ってきた家賃を、毎月返済額のベースとして考えてください。

2:駐車場代

新居に駐車スペースを作っている事を前提に、今払っている駐車場代を合算してください。

3:住宅積立額

毎月の積立額のうち住宅資金用に貯めていた分の額のみを加算してください。

4:今後必要なお金

修繕費用の積み立てや固定資産税(1万円から2万円が目安)、学費の積み立て額などを挽いてください。

実際の毎月返済額の計算方法(住宅ローンの計算方法)

これからお話する毎月の返済額の計算方法は金融機関のシュミレーションを利用しても算出することが出来ますが、全てを金融機関に任せてしまうのではなく、実際にどのような計算式のもとで返済額がはじき出されているのかを把握しておくことは住宅ローンを組む上で非常に大事なことのひとつです。

具体的にはこの項目を読むことで3つのことを知ることが出来ます。「1:毎月の返済額はいくらが適当なのか」「2:総返済額と利息額はいくらになるのか」「3:完済が可能な返済プランになっているのか」以上の3つです。

無理のない返済計画を立てる為には最低でもこの3つはおさえておかなければなりません。

住宅ローン返済の計算方法

住宅ローンで毎月返済する金額は、元金(利子を含まない金額)の一部と共に、毎月の利子をプラスした金額が、毎月返済する住宅ローンとなります。

具体的な計算式は次の通りになります。

【住宅ローンの毎月の返済額の計算方法】

・毎月返済額=借入額×{月利(1+月利)返済回数/(1+月利)返済回数-1}

月利とは、1ヶ月の金利のことです(通常金利は年利として表示されています)。

ここでは条件として、借入額が3000万円で返済期間が35年(ボーナス返済なし)、金利は前期歓呼低金利で年率1.0%、返済方法は元利均等返済だとします。

・借入額:3,000万円

・返済期間:35年、ボーナス返済なし

・金利:全期間固定金利 年1.0%

・返済方法:元利均等返済

返済回数は35年ローンを組む場合35×12=420日ですからこれを計算式の「返済回数」の欄にあてはめます。

この場合、計算式は下記のようになります。

【条件を基にした計算式】

・3,000万円×{0.01/12(1+0.01/12)420回/(1+0.01/12)420回-1}=8万4686円

つまりこの条件で、返済をする場合は毎月8万4686円が返済に充てられることとなります。

住宅ローンの計算式から毎月の返済額の内訳を知る

住宅ローンは返済をはじめた時は、返済額のうち、利息が占める割合が高いですが、支払いを続けることに、利息が占める割合が低くなっていきます。

住宅ローンは返済をはじめた時は、返済額のうち、利息が占める割合が高いですが、支払いを続けることに、利息が占める割合が低くなっていきます。

住宅ローンは、元金に対して利息がかけられることで算出されますから、元金が減っていくにつれて、返済額に対して利息が占める割合が低くなっていきます。

3,000万円を年利1%で35年間返済の場合、普通に考えれば、3,000(万円)×1.0%(年利)×35(年)=1,050万円とはじき出され利子が1,050万円になると計算されそうですが、実際はそうではありません。

元金に対して、利息がかけられる形になるので、毎月利息は違います。

では、利息、元金、残高はどのように減っていくのか、その計算方法を見ていくこととします。

住宅ローンの利息、元金、残高の計算方法

まずは条件は上と同じで「1:借入額:3,000万円、2:返済期間:35年、ボーナス返済なし、3:金利:全期間固定金利 年1.0%、4:返済方法:元利均等返済」にし、初回(1回目)の返済額の内訳と残高の計算方法についてみていきます。

1:利息の計算方法

利息の計算方法は「残高×年利×1/12」で計算します。つまりこれを条件にあてはめると・・・

・3,000万円×1.0×1/12=2万5000円

となります。つまり初回は、返済額8万4686円のうち2万5000円が利息として支払われる額になります。

2:元金の計算方法

元金は毎回の返済額のうち、利息を引いた額ですから「毎月の返済額-利息」で計算することが出来ます。つまりこれを条件にあてはめると・・・

・8万4686円-2万5000円=5万9686円

となります。つまり初回は返済額8万4686円のうち5万9686円が差し引かれていることになります。

3:借入残高の計算方法

借入残高は借入額3,000万円のうち元金(利子を含まない額)をひいた金額ですから「借入額ー元金」で計算することが出来ます。これを条件にあてはめると・・・

・3,000万円-5万9686円=2,994万314円

となります。つまり初回での借入残高は2,994万314円となります。

つづいて2回目(2ヶ月目)の計算にうつります。

1:2回目(2ヶ月目)の利息の計算方法

今一回目支払い後の残高は2,994万314円ですから、上の計算式と同じように残高に年利1.0%をかけることにします。すると・・・

・2,994万314円×1.0%×1/12=2万4,950円

つまり2回目(2ヶ月目)での利息は初回が2万5000円の利息に対して、2万4950円の利息を支払う形になります。

2:2回目(2ヶ月目)の元金の計算方法

元金は、毎月の返済額のうち利息を引いた額ですから、同じように計算式にあてはめると・・・

・8万4,686円-2万4,950円=5万9,736円

となります。つまり2回目(2ヶ月目)の返済で元金の占める金額は、5万9,736円ということになります。

3:2回目(2ヶ月目)の借入残高の計算方法

2回目の借入残高は、借入額のうち1回目の元金を支払った金額ですからここでの借入残高は2,994万314円です。これを元金でひくことで二回目(2ヶ月目)返済時の借入残高を計算することが出来ます。すると・・・

・2,994万314円-5万9,736円=2,988万578円

となります。つまり2回目(2ヶ月目)返済時の借入残高は2,988万578円となります。

以上に見られるように、元利金等返済で毎月同じ金額を支払っていても、返済額に対して、元金をはじめ、利息が占める割合は少しずつ変化していきます。

具体的に言えば、支払いを続けるごとに、利息は少しずつ減っていき、元金が増えていく形になるので、それに伴い借入残高が減る割合は高くなっていきます。

3:住宅ローンの3種類の金利タイプと返済方法

続いて、住宅ローンを正確に理解するために、住宅ローンの金利タイプを見ていくこととします。

続いて、住宅ローンを正確に理解するために、住宅ローンの金利タイプを見ていくこととします。

住宅ローンの金利タイプは3つです。

住宅ローンの3種類の金利タイプとは「変動型」「固定期間選択型」「固定型」です。それぞれにメリット・デメリットがありますので特徴をしっかりと抑えたうえで、それぞれにあった金利のタイプを選びましょう。

固定金利型

固定金利型の住宅ローンとは、借り入れた時の金利が、全ての返済期間中、変わらないタイプの金利タイプのことを言います。

固定金利型の住宅ローンとは、借り入れた時の金利が、全ての返済期間中、変わらないタイプの金利タイプのことを言います。

つまり基本的に、全期間を通じて支払い返済額は変わらず安定している住宅ローンの金利タイプです。

借り入れた時点で全返済期間における金利が確定しますが、金利上昇リスクがないため、金利は高めに設定されています。

固定金利型のメリット

固定金利型のメリット1:固定金利型の住宅ローンのメリットは、借り入れた後に金利が上昇したとしても、借り入れた時に決められた返済額を行なえば良いところにあります。

つまり全ての返済期間を通じて、支払いが額が一定で安定しているところに固定金利型の住宅ローンの最大のメリットがあります。

固定金利型のメリット2:固定金利型の住宅ローンのもうひとつのメリットは、借り入れた時に返済期間全体の返済計画が立つため、返済計画などの予定を立てやすいところにあります。

固定金利型のデメリット

固定金利型のデメリット:固定金利型の住宅ローンのデメリットとしては、固定金利型の住宅ローンでは支払額が安定している一方で、金利が低下しても返済額が変わらないところにあります。

つまり、借り入れた後に金利が低くなったとしても、支払い額は変わらないので、結果的に変動金利型よりも総返済額が高くなる事があります。

固定金利期間選択型

固定金利期間選択型の住宅ローンは、最初の3年間の金利は1%などの、一定期間ごとに固定金利が変動し、一定期間ごとに金利が変動する住宅ローンのタイプです。

固定金利期間選択型の住宅ローンは、最初の3年間の金利は1%などの、一定期間ごとに固定金利が変動し、一定期間ごとに金利が変動する住宅ローンのタイプです。

一般的には、5年や10年などで固定期間を選び、固定期間が終わると、その時点の金利で、変動型や固定金利期間選択型を選ぶことが出来ます。

固定金利期間選択型では、固定期間が長いと金利が高くなります。

固定金利期間選択型のメリット

固定金利期間選択型のメリット1:固定金利期間選択型の住宅ローンのメリットは、一定期間内(固定金利期間中)は、返済額が決められている点にあります。

つまり、一定期間内(固定金利期間中)は、支払額が一定しており、支払い計画を立てやすいところにあります。

固定金利期間選択型のメリット2:固定金利期間選択型の住宅ローンのもうひとつのメリットは、借り入れた後(固定金利期間外)に金利が低下すると、返済額が減少するところにあります。

つまり一定期間ごとに金利が見直されるので、金利が低くなれば、それが適用され、支払額が少なくなります。

固定金利期間選択型のデメリット

固定金利期間選択型のデメリット1:固定金利期間選択型の住宅ローンのデメリットは、借り入れた後に金利が上昇した場合、返済額が高くなってしまうことがある点にあります。

つまり当初は1%だった金利が2%になった場合、結果的に損をしてしまうことになります。

固定金利期間選択型のデメリット2:固定金利期間選択型の住宅ローンのもうひとつのデメリットは、借り入れた時に固定金利期間終了後の返済額が確定しないために、総支払額が不明な点にあります。

つまり、固定金利型のように全期間における返済額がわからないので、返済計画がたてにくい点にあります。

変動金利型

変動金利型の住宅ローンとは、返済の途中でも、定期的(半年毎)に金利が変動する住宅ローンのタイプのことを言います。

変動金利型の住宅ローンとは、返済の途中でも、定期的(半年毎)に金利が変動する住宅ローンのタイプのことを言います。

返済期間中は半年ごとに金利が見直され、毎月返済額は5年ごとに見直されます。金利上昇リスクは高くなりますが、その分、金利水準は低くなります。

変動金利型のメリット

変動金利型のメリット:変動金利型の住宅ローンのメリットとしては、借り入れた後に金利が低下すると、返済額が少なくなる点にあります。

変動金利型のデメリット

変動金利型のデメリット1:変動金利型の住宅ローンのデメリットとしては、借り入れた後に金利が上昇すると、返済額が増加する点にあります。

変動金利型のデメリット2:変動金利型の住宅ローンの2つめのデメリットとしては、借り入れた時に全期間における返済額が不明のため、返済計画がたてづらい点にあります。

つまり変動金利型の住宅ローンでは、金融情勢の変化により否応なく金利が変動していきます。

さらに詳しい説明については住宅金融支援機構の「金利のタイプとは?:長期固定金利住宅ローン 【フラット35】」をご覧下さい。

住宅ローンの一般的な金利水準

一般的な住宅ローンの金利水準は「固定金利型」が一番高く、次に「固定期間選択型」、最後に「変動金利型」の順になります。

・固定金利型▶︎固定期間選択型▶︎変動金利型

(右へ行くほど一般的な金利水準は低くなる)

ただし、変動型が一番金利が安いからといって、それだけで決めてはいけません。変動型の住宅ローンには、金利上昇のリスクが伴うからです。

住宅ローンの金利上昇のリスク

金利上昇のリスクでいうと、「変動金利型」が一番リスクが高く、続いて「固定期間選択型」、「固定金利型」の順に金利上昇に対するリスクが低くなります。

・変動型▶︎固定期間選択型▶︎固定型

固定金利型の場合は、申込み時に金利が固定されるため、金利上昇のリスクはありません。

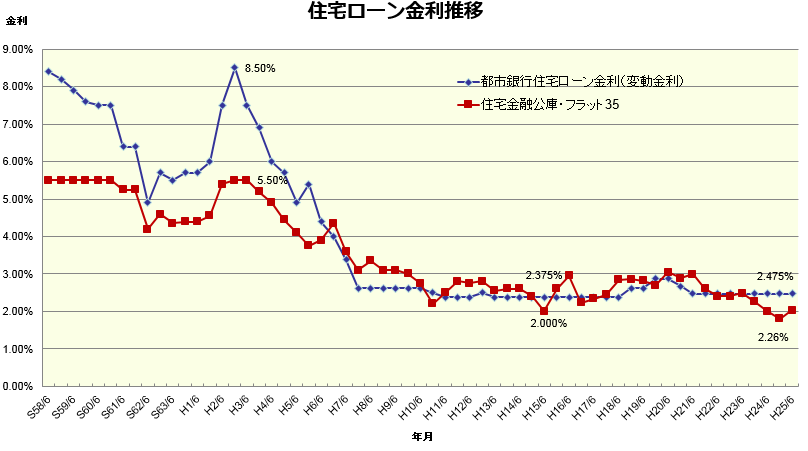

金利は市場最低水準

金利は現在史上最低水準のため、個人的には、変動金利型を選ぶよりも、多少ははじめの金利が高くなりますが固定金利型の住宅ローンを組むことをお勧めします。

なぜなら、固定金利型は変動金利型よりも金利は高いですが、金利上昇のリスクがなく、安定した返済計画をたてることが出来るからです。

ただし、目一杯、低金利を享受したいのなら変動金利型を選択するのも返済の方法としてはありだと思いますので各家庭によって、ライフスタイルに合った返済計画をたてることが大事になります。

金利推移に関しては、住宅金融支援機構の「(参考)旧公庫融資基準金利の推移:住宅金融支援機構(旧住宅金融公庫)」をご参照ください。

またフラット35の借入金利については「【フラット35】借入金利の推移:長期固定金利住宅ローン 【フラット35】」からご確認して頂くことが出来ます。

元利均等返済と元金均等返済の違い

住宅ローンを返済するには「元利均等返済(がんり きんとう へんさい)」と「元金均等返済(がんきん きんとう へんさい)」と呼ばれる2つの方法があります。

一見、混同してしまいそうな、この2つの返済方法には大きな違いがあります。

元利均等返済(がんり きんとう へんさい)とは

元利均等返済とは、毎月支払う返済額が変わらず、一定している返済方法です。常に返済額が同じですが、その分はじめのうちは返済額に対して利子を含まない額である「元金」が占める割合が少なく、住宅ローンを返済し続けると、元金の占める割合が徐々に高くなっていきます。

元利均等返済とは、毎月支払う返済額が変わらず、一定している返済方法です。常に返済額が同じですが、その分はじめのうちは返済額に対して利子を含まない額である「元金」が占める割合が少なく、住宅ローンを返済し続けると、元金の占める割合が徐々に高くなっていきます。

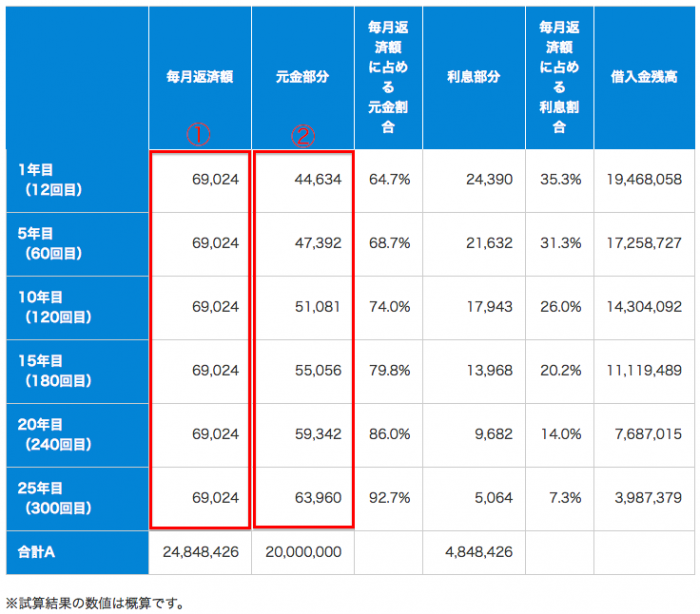

条件 1:借入額:2,000万円 2:固定金利 年1.5% 3:返済期間30年

※ポイント1:毎月の返済額は同じ。 ポイント2:返済額に対して元金の割合が返済がすすむにつれて徐々に高くなっていく。

元利均等返済のメリット

元利金等返済のメリット1:元利均等返済のメリットは、返済額(元金+利息)が、常に一定のため、返済計画がたてやすいことにあります。

元利金等返済のメリット2:元利均等返済のもうひとつのメリットは、「元金」均等返済に比べると、返済がはじまった頃の返済額を少なくすることが出来るため、無理のない返済計画をたてる事が出来る点にあります。

元利均等返済のデメリット

元利金等返済のデメリット1:元利均等返済のデメリットとしては、元金均等返済と返済期間が同じ場合、元金均等返済よりも、総返済額が多くなる点にあります。

元利均等返済のデメリット2:元利均等返済の場合、常に一定の金額を支払う形になる為、はじめは多く支払い、後に少なくなる元金均等返済よりも、借入残高の減り方が遅くなります。

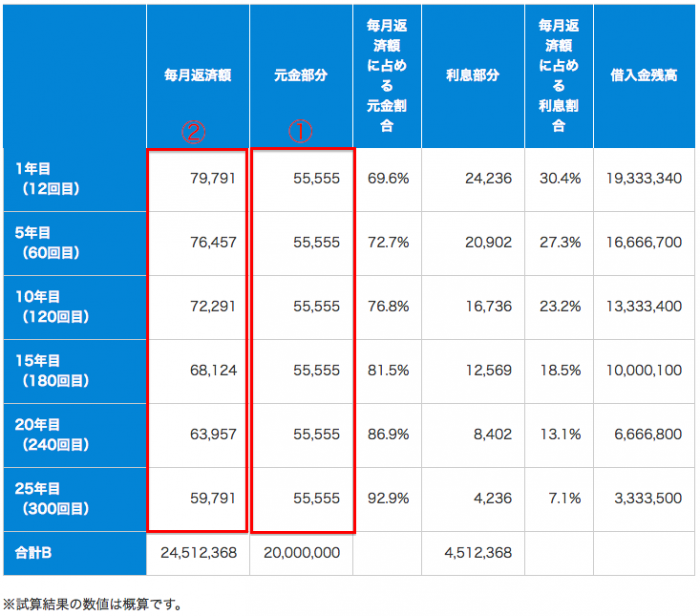

元金均等返済(がんきん きんとう へんさい)とは

元金均等返済とは、毎月支払う金額のうち、利子を含まない額である元金が一定となる返済方法です。

元金均等返済とは、毎月支払う金額のうち、利子を含まない額である元金が一定となる返済方法です。

返済額に対して、利子を含まない元金が占める割合は常に一定ですが、元金+利息という支払い形態は変わらず、利子を含まない元金が占める割合が一定であるため、毎月の返済額がはじめのうちは高く、後に低くなっていきます。

条件 1:借入額:2,000万円 2:固定金利 年1.5% 3:返済期間30年

※ポイント1:返済額に対して元金が占める割合は常に一定。 ポイント2:返済がすすむに従い毎月の返済額が低くなっていく。

元金均等返済のメリット

元金均等返済のメリット1:元金均等返済のメリットは、返済額(元金+利息)に対して利子を含まない元金が一定なので、はじめのうちは返済額が高くなりますが、返済がすすむにつれて、徐々に返済額が少なくなっていく点にあります。

元金均等返済のメリット2:元金均等返済は、返済額に対して元金が常に一定のため、元利均等返済に比べて利子を含まない額である元金が減っていくスピードがはやく、元利均等返済と同じ返済期間の場合は、元利均等返済と比べ総返済額が少なくなります。

元金均等返済のデメリット

元金均等返済のデメリットは、返済をはじめた当初が最も高い返済額になり、最初のうちの負担が大きくなる点にあります。また、それに伴い借入時に必要な収入も高くなります。

4:住宅ローンの返済期間について

住宅ローンは額が大きいため、長い期間をかけ返済していきます。

住宅ローンの返済期間は人それぞれですが、ここでは一般的にどれくらいの期間、住宅ローンを返済していくことが多いのかや、最長何年借りられるのか、また何歳までに返さなければならないのかについてお話していこうと思います。

住宅ローンの返済期間について

住宅ローンには、「民間融資」と「公的融資」の2つがありますが、民間融資の場合は35年のものが多い傾向があります。

一方でフラット35などの、民間融資と公的融資を掛け合わせたものは最長返済期間が35年とされています(ただし長期優良住宅の場合は最長50年間固定金利型の住宅ローン「フラット50」もあります)。

住宅ローンは何歳までに返済しなければならないのか

住宅ローンを何歳までに完済しなければならないのかについては、金融機関によって違いはあるものの、民間融資と公的融資をかけ合わせた融資形態であるフラット35や、財形住宅融資では融資を申し込んだ時の年齢から80歳までの間としています。

民間融資の場合は、公的融資と民間融資を掛け合わせたようなフラット35や、公的融資である財形住宅融資などよりも、低い年齢が設定される場合が多いですが、何歳までに住宅ローンを完済しなければならないのかは融資をうける機関により異なりますので、一概には言えません。

5:住宅ローンの付帯サービス

住宅ローン選びは、金利タイプの違いだけではありません。

どの金融機関を利用するのかで、特典として付与される付帯サービスに特徴がうまれます。代表的な違いで言えば、保険、保証、生活サービスを通常よりも安く受けられるサービスがあったり、一定条件で金利が優遇されているものなどがあります。

さらに具体的な付帯サービス(特典)を言えば、住宅ローンを組んでからの一定期間提携先での買い物や旅行が割引になったり、子育て支援サービスが受けられるものもあります。

付帯サービス(特典)が普及している背景としては、現在は、住宅ローン金利が過去最低水準となっており、これ以上、住宅ローンの金利を下げることが難しくなっており、金利以外のサービスを充実させることで、住宅ローンの獲得競争に力を入れている理由があります。

ここでは、そんな住宅ローンを申し込むと利用できる付帯サービス(特典)の違いについて触れていきます。

三菱東京UFJ銀行で住宅ローンを組むことで利用できる付帯サービス

三菱東京UFJ銀行で住宅ローンを組むと「7大疾病保障付住宅ローン ビッグ&セブン<Plus>」という保障を受けることが出来ます。

三菱東京UFJ銀行で住宅ローンを組むと「7大疾病保障付住宅ローン ビッグ&セブン<Plus>」という保障を受けることが出来ます。

7大疾病保障付住宅ローンでは、3大疾病と呼ばれる「1:悪性新生物(がん)」、「2:脳卒中」、「3:急性心筋梗塞」と、生活習慣病である「4:高血圧性疾患」、「5:糖尿病」、「6:慢性腎不全」、「7:肝硬変」を手厚く保障するサービスです。

つまり、日本人の死因の約44%を占めると言われている、7大疾病を保障してくれるサービスです。金利上乗せ型の「3大疾病保障充実タイプ」と、保険料支払型の「安心の保険料タイプ」があり、ライフプランに合わせて選択することが出来ます。

内容について、詳しくは「7大疾病保障付住宅ローン ビッグ&セブン〈Plus〉(新規) | 三菱東京UFJ銀行」でご確認ください。

また、三菱東京UFJの住宅ローンの付帯サービス(特典)には、掛け金を安く火災保険に入ることが出来る、住宅ローン専用火災保険が充実していたり、団体信用生命保険もあります。

さらに、住宅ローンと併用することで、提携先コンビニでもATM手数料が無料になったり、女性向け特典として、出産予定、出産直後の金利が優遇されたり、海外旅行が割引されるなど、提携企業の商品やサービスを優遇して利用できる特典がついています。

提携先のサービスを利用すると一定期間、家電の購入をはじめ、引っ越し、ホームセキュリティを安く利用することが出来る特典もついていたりと、ユニークな特典が用意されています。

詳しくは、「住宅ローン : ご利用の特典(新規) | 三菱東京UFJ銀行 」をご覧下さい。

みずほ銀行で住宅ローンを組むことで利用できる付帯サービス

みずほ銀行で住宅ローンを組むと「8大疾病保障プラス」という保障を受けることができます。

みずほ銀行で住宅ローンを組むと「8大疾病保障プラス」という保障を受けることができます。

8大疾病保障プラスでは、3大疾病と呼ばれる「1:悪性新生物(がん)」、「2:脳卒中」、「3:急性心筋梗塞」と、生活習慣病である「4:高血圧症」、「5:糖尿病」、「6:慢性腎不全」、「7:肝硬変」、さらに「8:慢性膵炎」を手厚く保障するサービスです

三菱東京UFJの提供する「7大疾病保障付住宅ローン ビッグ&セブン<Plus>」に同様のサービスとなりますが具体的な違いについてはみずほ銀行の「みずほ銀行 : 8大疾病補償プラス・8大疾病補償」をご覧下さい。

みずほ銀行でも、住宅ローン用火災保険や団体信用生命保険があり、特典内容については大幅に違いはありません。

みずほ銀行でも、手数料が無料となるサービスが特典としてついてきますが、みずほ銀行のユニークな点は、子育て応援サービスがついている点にあります。

出産祝いのプレゼントをはじめ、おもちゃやベビー用品の割引価格での提供、ベビーシッターの入会金無料や、家事代行サービス、引っ越しサービスの優待、スポーツクラブの入会金・利用料割引、宿泊施設やパッケージツアー、空港、駅、駐車場などの割引がついてくるのも利用者には嬉しい特典でしょう。

また、提携先のサービスを利用すると一定期間(みずほ銀行では半年間)、家電の購入をはじめ、引っ越し、ホームセキュリティ、旅行を安く利用することが出来る特典がついてきます(内容については「みずほ銀行 : <みずほ>の住宅ローン パートナーセレクト」をご覧下さい)。

その他の特典やみずほ住宅ローンを利用するメリットは「みずほ銀行 : みずほ住宅ローンご利用のメリット」をご覧下さい。

イオン銀行で住宅ローンを組むことで利用できる付帯サービス

イオン銀行で住宅ローンを組むと「疾病保障付住宅ローン」という保障を受けることができます。

イオン銀行で住宅ローンを組むと「疾病保障付住宅ローン」という保障を受けることができます。

疾病保障付住宅ローンには、「ガン保障特約付住宅ローン」や「8疾病保障付住宅ローン」があり、普通に保険に入るよりも、お得に保険を利用することが出来ます。

イオン銀行で住宅ローンを組む、ユニークな特典としては、5年間イオングループ(イオン、MAXバリュー、ピーコック、まいばすけっと、ビッグなど)での買い物をした際、毎日5%オフで買い物が出来る、イオンセレクトクラブに入会することが出来る点にあります。

借入額により、年間の買い物額でサービスを利用できる上限がありますが(年間45万円〜90万円)、イオングループの販売店を良く利用する人にとっては、嬉しい特典のひとつだと思います。

また、あわせてゴールドカードが発行されるので、イオンラウンジが利用できるようになる点も利用者に取っては嬉しい特典のひとつです。

イオンセレクトクラブについて詳しくは「「住宅ローン」ご契約者さま限定特典 〈イオンセレクトクラブ〉 |イオン銀行住宅ローン 安心で低金利」を参照してください。

またイオン銀行の住宅ローンについて、詳しくは「住宅ローン 低金利で安心 |イオン銀行」をご参照ください。

その他の銀行の付帯サービス(住宅ローンの特典)

住宅ローンの特典は、ここであげた銀行以外でも行なっておりますが、家計の事情にあわせて、一部繰り上げ返済をすることで、返済期間を短縮するなど、返済額を増減できるものがあったり、口座の残高を、自動で繰り上げ返済してくれるサービスなどもあります。

家族の生活に合わせた、ライフスタイルを送り、おトクで安心なサービスを選ぶ為にも、しっかりと付帯サービスも確認するようにして下さい。

6:住宅ローンの返済期間を短くする繰り上げ返済

住宅ローンを返済している途中でまとまった額を返済することを「繰り上げ返済」といます。

繰り上げ返済を上手に活用すれば、毎月の返済額を変えることなく、返済期間を短くすることが出来ますし、支払う金利を安く抑えることが出来ます。

繰り上げ返済額は、基本的には、住宅ローンの元金に充てられます。

住宅ローンは元金に利子をかける形で支払額が算出されますから、繰り上げ返済後は、返済額のうち利子分が減るため、短期で返済することが可能になります(期間短縮型の場合)。

繰り上げ返済には、毎月の返済額はそのままで、元金と利息が減った分期間を短縮する「期間短縮型」と、毎月の返済額を減らす「返済額軽減型」があります。

「期間短縮型」の繰り上げ返済

期間短縮型の繰り上げ返済では、繰り上げ返済後も、毎月の返済額はそのままで、元金と利息が減った分、返済期間が短縮される方式の繰り上げ返済のことを言います。

繰り上げ返済後も、毎月返す返済額は変わらず、繰り上げて支払った分、支払い期間が短くなるタイプです。

つまり、35年の住宅ローンを組んだ場合、繰り上げ返済は元金に充てられる為、支払い額によって支払い期間が33年になったり、30年になったりします(返済期間が短くなります)。

ただし、毎月の返済額が9万円だった場合、繰り上げ返済後も9万円と、毎月返済する額はかわりません。

「返済額軽減型」の繰り上げ返済

返済額軽減型の繰り上げ返済とは、繰り上げ返済後も返済期間は変えずに毎月の返済額を減らす方式の繰り上げ返済のことを言います。

繰り上げ返済後も、返済期間は変えずに、繰り上げて支払った分の毎月の支払額が少なくなるタイプです。

つまり、返済額軽減型の繰り上げ返済では、35年の住宅ローンを組んだ場合、支払い期間は35年と変わりませんが、繰り上げ返済で支払った額は元金に充てられる為、その分だけ、毎月の返済額が少なくなります。

毎月の返済額が9万円だった場合、繰り上げ返済後は8万円になったり7万円になったりします。

家計が苦しい場合は、返済額軽減型の繰り上げ返済を利用するといいでしょう。

7:住宅ローンを上手に組むテクニック

これまで住宅ローンについて、様々な点から解説してきましたが、最後に住宅ローンを組むテクニックについてお話していきます。

これからお話する住宅ローンを上手に組むテクニックは、夫婦共働き世帯に限りますが、住宅ローンを上手に組み合わせることで借入額を増やすことなどが可能になったり、住宅ローンの控除の受け方にも違いが出てきます。

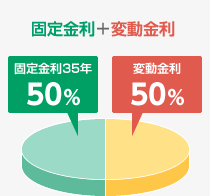

ミックスローン

ミックスローンとは、固定型金利と変動型金利を併用して借りる方法のことを言います。

ミックスローンとは、固定型金利と変動型金利を併用して借りる方法のことを言います。

固定型金利型を混ぜることで、変動型金利による金利上昇のリスクを抑えながらも、変動金利型の低金利のメリットも受けると同時に、変動金利型のリスクを回避する為の住宅ローンの組み方です。

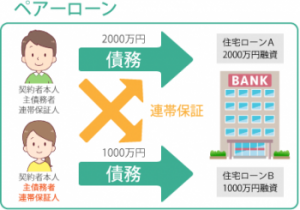

ペアローン

ペアローンとは、夫婦が別々にローンを組む、住宅ローンの組み方のことをいいます。

ペアローンとは、夫婦が別々にローンを組む、住宅ローンの組み方のことをいいます。

夫婦別々に住宅ローンを組むため、それぞれが返済する形になり、夫婦それぞれが、自分が借りた分の住宅ローンの返済義務を負います。

つまり、それぞれが自分名義の通帳から住宅ローンを別々に返済する形になります。

ペアローンで住宅ローンを組めば、原則として同じ銀行で組む形になりますが、銀行などの「民間ローン」+「フラット35」などの組み方も可能になり、また夫婦ともに、それぞれが住宅ローン控除を受けることも可能になります。

収入合算

収入合算の住宅ローンとは、夫婦の収入を合計して借りる住宅ローンの組み方のことを言います。

収入合算のメリットとしては、1人の収入で借りるよりも借入額を増やすことが出来る点にあります。

住宅ローンを収入合算で組んだ場合、連帯債務か連帯保証を選べる形になりますが、連帯債務の場合は、夫婦ともに住宅ローン控除を受けられますが、連帯保証の場合は、主債務者のみが住宅ローン控除を利用可能になります。

1:収入合算(連帯債務)

収入合算の連帯債務では、片方が主債務者となり、片方が連帯債務者になります。

収入合算の連帯債務では、片方が主債務者となり、片方が連帯債務者になります。

そのため、2人とも返済義務を持つことになり、どちらにも返済請求が出来る形になります。フラット35や、数は少ないものの、民間ローンの一部が対応しており、住宅ローン控除は夫婦ともに利用可能となります。

2:収入合算(連帯保証)

収入合算の連帯保証でも、片方が主債務者となり、片方が連帯債務者になります。

収入合算の連帯保証でも、片方が主債務者となり、片方が連帯債務者になります。

ただし、通常は主債務者が返済し、主債務者が返済できない場合に限り、連帯債務者が返済義務を負う形になります。民間ローンの多くが対応しており、住宅ローン控除は主債務者のみが利用可能となります。

8:返済条件を見直し、必要に応じて「借り換え」を行なう

住宅ローンを組んだ後に、定期的に返済条件を見直すことも大事です。

住宅ローンを組んだ後に、定期的に返済条件を見直すことも大事です。

住宅ローンの返済条件の変更も、上手な返済の仕方のひとつです。住宅ローンを組み、借りた後でも無理や無駄がないように、返済期間を短くしたり長くしたり、月々の返済額を増やしたり減らしたり、状況に応じて適切な返済方法を検討してください。

また、現在の住宅ローンを完済して、ほかの住宅ローンに切り替える「借り換え」という方法も、選択肢の中に入れておいてください。

例えば、借り換えを行なえば、「高金利」から「低金利」の住宅ローンに組み替えることが出来ますし、旧いタイプの住宅ローンから、新しいタイプの住宅ローンに変えることで返済に有利になったりします。

返済条件の見直しをする際の変更のポイント

1:返済期間

・家計にゆとりがある場合

毎月の支払額を増やすことにより、返済期間を短縮すれば総返済額を大きく減らすことが出来ます。

・家計が苦しい場合

返済期間を延長するなどすれば、月々の返済額を減らすことができます。

2:毎月の返済方法

・家計にゆとりがある場合

元利均等返済で組んでいる場合、元利均等返済を元金均等返済に変更することによって総返済額を減らすことが出来ます。

・家計が苦しい場合

元金均等返済で組んでいる場合、元金均等返済を元利均等返済に変更することによって月々の負担を減らすことが出来ます。

3:ボーナス返済額

・ボーナス返済額を減らしたい場合

ボーナス返済額を変更したい場合、ボーナス返済額を低くすれば、毎月の返済額は高くすることで補填することが出来ます。

・毎月返済額を減らしたい場合

毎月の返済額を減らしたい場合、ボーナス返済額の割合を高くすれば、毎月の返済額の割合を低くすることが出来ます。

住宅ローン借り換えの目安と、住宅ローン借り換えの際の注意点

借り換えは、ローンの残高が1000万円以上あり、返済期間が10年以上残っており、借り換えた後の金利が1%以上、下がるのであれば、検討してみてください。

返済期間が残っていなかったり、金利差が小さすぎると、借り換えのメリットはほとんどありません。

また借り換えの際、金融機関を変更する場合は、手続きに際する費用がかかるため、最低でも20万円〜30万円は手続きの際に必要となります。

9:住宅購入までの簡単な流れ(まとめ)

最後に住宅購入までの、簡単な流れを記していきます。より詳細な住宅購入の流れを知りたい方は「新築の注文住宅で憧れのマイホームを建てる時の3つのステップ」を参考にしてください。

1:頭金を貯める

住宅を購入する為には、「貸してもらえる額」も大事ですが、それ以上に「無理なく返せる額」を借りるのが資金計画の基本です。「無理なく返せる額」で住宅ローンを組む為には、やはり頭金を貯める事が何よりも大事になります。

2:住宅会社を選ぶ

住宅を購入する上で「あい見積もり」は基本です。しかし、ひとことで見積もりと言っても、一件一件住宅会社に足を運ぶには非常に時間がかかります。

そこで、希望する住宅はどの程度費用がかかるのかを知る意味でも「注文住宅相談サービス」などのサービスを利用すると、非常に便利です。

このサービスのいい点は話が進んだ場合に限り、費用が発生するのではじめの検討段階では無料で利用できる点にあります。

家づくりのはじめの段階でなぜ、こうした見積もりサービスを利用した方が有利に家づくりを進められるのかや、細かい使い方などについては「注文住宅を安く建てる見積もりの取り方と、いい家を安く建てる4つの条件」を参考にしてください。

3:ローンを選ぶ

ひとことで住宅ローンと言っても、様々なローンが登場しており、住宅ローンの選び方ひとつで返済額に大きな差が出ます。それぞれの違いや特徴をしっかりと見極めた上で、住宅ローンを選んでください。

なお、住宅ローンは「住宅ローン一括審査申し込み」を使うと便利です。

4:諸費用を準備する

家を購入して終わりではありません。別途、税金や引っ越し費用、家具などの諸費用がかかります。それぞれの支払いには期日があり、また、その場で支払わなくてはならず、待ってもらえない費用もありますので、準備しておく事が大事です。

住宅購入に関しての費用が発生するタイミングについては「注文住宅のお金の支払い時期と予算の相場について」を別途ご覧下さい。

その他、家づくりにかかる費用は、どんな費用があるのかについては「注文住宅にかかる総費用の内訳について、どこよりも詳しく教えます」をご覧下さい。

5:住宅ローンの控除を受ける

住宅ローンの返済がはじまると、税金の控除を受ける事が出来ます。住宅ローンの組み方次第で控除額に差が出る事もあるので、制度について知っておく事が大事です。

住宅ローン控除については「家づくりで知ってトクする6種類の税金の話と住宅ローン控除の話」を参考にしてください。

まとめ:無理のない返済プランで住宅ローンを組む

今回は住宅ローンを組む上での基本となる内容を記事にまとめさせて頂きました。

ひとことで住宅ローンと言っても、抑えなければならないことはたくさんあります。何度も言いますが、住宅ローンを組む上で一番大事なのは、無理のない返済計画を立てる事です。

私の友人でもおりますが、住宅ローンを組む時に、一番良い状態の時に勢いで「返せる額」ではなく「借りられる額」で組んでしまうと、その後に何らかの変化が合った場合に対応できずに、住宅ローン地獄と呼ばれるような、返済に苦しむ状態に陥ってしまいます。

そうならないためにも、長期的にみた、無理のない返済プランをしっかりと組んでいくことが何よりも大事になります。

なお、注文住宅でコストダウンを計る方法は「家を安く建てる方法とコストダウンの7つの基本」を参考にされて下さい。

今、注文住宅で家づくりを検討されている方へ

これから注文住宅で家づくりをされる方は、先ほどもいいましたが、是非一度、注文住宅相談サービスを利用してみてください。

たまに家づくりに関してのご相談や問い合わせを受けるのですが、ある程度家づくりの方向性は定まっている場合や、まだ漠然としていて予算や間取りなどがよくわからない場合なども、一度注文住宅相談サービスを利用して、全体の家づくりの流れを知ることは大事だと思います。

私がお勧めしている注文住宅相談サービスでは、家族構成や間取り、希望の予算をはじめ、家づくりの現在の状況などにあわせて、家づくりの相談に乗ってもらう事が可能です。

こうした場合、通常であれば一件一件、各住宅会社に足を運ばなければならないのですが、注文住宅相談サービスではそれぞれの住宅会社に、わざわざ足を運ぶことなくWEB上でサービス利用に対しての簡単なお手続きができます。

無駄足といったような、余計な時間をかけることなく、予定地にあわせた、間取り作成、資金計画、その他、家づくりにかかる、大まかな費用などのコスト面も把握できますし、話が進めば希望や要望にあわせ、個別に様々な要望や相談に乗ってもらうことも可能です。

もちろん、今現在、家を建てる予定の土地をもっていなければ、出来るだけ希望に添った、土地探しの相談にも応じてくれます。

注文住宅相談サービスの利用方法

注文住宅相談サービスの利用の仕方は非常に簡単で、まずはじめの段階では、チェック項目があるので、あてはまる項目にチェックを施し、ざっくりと要望を伝えるだけです。

すると、建築を希望される場所に合わせて(現在土地を持っていなくても、家を建てる希望の土地で大丈夫です)、厳しい審査をクリアし厳選された住宅会社が表示されるので、あとは表示された住宅会社の中からお気に入りの住宅会社を選択するだけです。

それだけで、簡単な間取り提案はもちろん、複数社から一気に見積もりをもらうことが出来ます。

家づくりにかける時間や労力を極力抑えた上で、より各家庭の要望に近い、住宅会社を比較できるのも注文受託相談サービスの大きな利点です(家づくりにおいて相見積もりは基本です)。

利用してみればわかりますが、それぞれの住宅会社によって、力を入れている点は違い、こうしたサービスを利用することで各社の特徴を比較できるので、実際に話を進める際には、自分たちの家づくりのテーマにそった住宅会社を選ぶとより実用的だと思います。

費用が発生するのはお互いが納得し、話が進んだ場合のみとなっていますので、家づくりをはじめようと思い立った時、少しだけ肩の力を抜いて、利用してみると良いと思います。

予算内でいい家を安く建てるために知っておいて欲しいこと

予算内で、いい家を安く建てるために知っておいて欲しいことが、実は、3つあります。

ここでは、いい家を安く建てるために知っておきたい3つの記事をご紹介します。

1:予算内でいい家を建てるための7つの基本

注文住宅では、ほとんどの場合、当初の予算をオーバーします。

予算をオーバーする原因は様々ですが、打ち合わせを重ね、プランを進めてしまうと、一度プランを白紙に戻さないと引き返すことができなくなるなど、後戻りができなくなってしまうケースもあります。

もちろんプランを白紙に戻した際は、余計なコストがかかることは言うまでもありません

ですから、家を検討しはじめた、早い段階で依頼する側が、最低限の家を安く建てるための基本やコツを知っておき、しっかりとコストをコントロールをする必要があります。

また、何も知らずに依頼先の住宅会社と契約をかわしてしまうと、依頼先の住宅会社では希望している家が建てられないということが、家づくりのプランを進めてからはじめてわかり、納得しないままに家づくりを進めなくてはならないこともあるので、契約をする前にベースとして持っておきたい知識があります。

下記の記事では、家の価格の決まり方の話や、家のコストを決定づける要因やコストダウンの基本などについてお話ししていますので、参考にしていただき、予算内でいい家を安く建ててください。

2:注文住宅を予算内におさめるために知っておきたい家の形の話

家には、お金がかかる家の形と、お金がかからない家の形があります。

また家の形次第で、間取りに制限がかかるなど、暮らしやすさが大きく左右されたり、長期間住むことで建物がダメージを受ける部分が違うためメンテナンスにかかる費用(維持費用)が変わってきたり、家の形によるメリットやデメリットが少なからずあります。

特に角の多い家は、注意が必要で、角が一箇所増えるにつれて、見積もり金額に10万円から20万円の金額差が生まれます。

下記の記事では、お金のかかる家とお金のかからない家の形の違いについてお伝えすると同時に、どのような家の形はコストが上がるかなどの例も載せておきますので、注文住宅で家づくりを検討しはじめたら、長い目で、家の形にも注意して家づくりを進めていくことをお勧めします。

家の形については下記の記事を参考にしてください。

>>>家づくりで覚えておきたい家の形とお金のかかる家とかからない家の違い

3:無料でもらえる住宅カタログを使って家づくりを進める方法

注文住宅での、家づくりは情報を集めるところからスタートします。

そして、最終的に、いい家を建てられるかどうかの大きな分かれ目は、依頼先選びで決まると言っても過言ではありません。

実際、同じようなプランでも、依頼先によって見積もり金額に違いが生まれますし、予算の違いだけではなく、同じ要望でも依頼先次第で提案されるプランも違ったり、できることやできないことも違い、さらには工事の良し悪しも変わってきます。

だからこそ、失敗のない注文住宅を建てる上では、各社をしっかりと比較し、しっかりと検討してから依頼先を決める必要があります。

依頼先選びで、各社を比較検討をするためには、住宅カタログを利用すると便利ですが、各社のカタログを読み解く上で、押さえておきたいポイントなどがあります。

下記の記事では、無料で住宅カタログを取り寄せて、住宅カタログの見るべきポイントや、押さえたいポイント、住宅カタログを使いこなして賢く家を建てるポイントなどについて書いておりますのでぜひ、参考にして家づくりを進めていってください。

>>>無料で貰える住宅カタログを使いこなし賢く家を建てる6つのステップ

以上、参考にして家づくりを進めてください。