注文住宅やマンションなどのマイホームを購入する際にキャッシュで購入する方はほとんどいません。

注文住宅に限った話ではありませんが、マンションを含め住宅購入を考えた場合、金融機関から住宅ローンとして融資を受ける必要があります。

そして、銀行などの金融機関から融資を受けるためには、住宅ローンの審査を受ける必要があります。

住宅ローンの審査では、主に個人信用情報を介して過去の延滞履歴や支払い履歴、支払い能力などが重点的に見られますが、意外なところで引っかかってしまい、思った金額を借りることができないことがあります。

今回の記事では、そんな意外と知らない、住宅購入の際の住宅ローン審査に引っかかる3つの借金について詳しく解説して行きます。

どの借金も身近なもので、本人が気がつかないうちに住宅ローンの審査に引っかかっていることもあるので、住宅購入を考えている方は一度この記事を読んで、クリアにしてから住宅ローン審査を受けてください。

今回の記事で書いた借金を審査前にクリアにするかどうかで、借りられる金額が大幅に変わってきます。

Contents

- 1 住宅ローン審査に影響する借金1:クレジットカードの「一括払い」や「リボ払い」は住宅ローンの審査に影響するのか?

- 2 クレジットカードでの「リボ払い」や「分割払い」「キャッシング」は住宅ローンの審査に影響するのか?

- 3 住宅ローン審査に影響する借金2:スマートフォンを買い替えた時に、分割払いをした場合は住宅ローンの審査に影響するのか?

- 4 住宅ローン審査に影響する借金3:携帯電話の未払いは住宅ローンの審査に影響するのか?

- 5 住宅ローン審査の疑問:住宅ローンを延滞した場合、借り換えはできるのか?

- 6 金融機関に提出する書類と個人信用情報について

- 7 まとめ:注文住宅の住宅ローン審査に影響する3つの借金

- 8 あなたも、こだわりの注文住宅を安く建てませんか?

- 9 予算内でいい家を安く建てるために知っておいて欲しいこと

住宅ローン審査に影響する借金1:クレジットカードの「一括払い」や「リボ払い」は住宅ローンの審査に影響するのか?

日常の小さな買い物から、大きな買い物に至るまで、クレジットカードで済ませている方は意外と多いのではないのでしょうか?

日常の小さな買い物から、大きな買い物に至るまで、クレジットカードで済ませている方は意外と多いのではないのでしょうか?

日常的に使用する機会も多いクレジットカードですが、知らずに使っていると、新たにローンを組む時などに損をすることもあります。

では、クレジットカードでの支払いは住宅ローンの審査に影響するのでしょうか?

答えは影響します。ただし内容によります。その内容とは何かについて、これからお話ししていきます。

クレジットカードの5つの機能

私違が普段何気なく使っている、クレジットカードには5つの機能があります。そして、その5つの機能のいずれかが先ほどの住宅ローンの審査に影響する内容となります。

私違が普段何気なく使っている、クレジットカードには5つの機能があります。そして、その5つの機能のいずれかが先ほどの住宅ローンの審査に影響する内容となります。

クレジットカードの5つの機能とは下記の5点です。

1:一括払い

2:ボーナス一括払い

3:リボ払い

4:分割払い

5:キャッシング

以上の5つの機能がクレジットカードにはあります。厳密に言えば、このうち、住宅ローンの審査に影響するものと影響しないものがあります。

クレジットカードでの「一括払い」や「ボーナス一括払い」は住宅ローンの審査に影響するのか?

例えば普段、コンビニやスーパーなどの日常的な用途で、クレジットカードを使用する方も多いと思います。小さな金額がほとんどでしょうから「一括払い」で済ませることがほとんどだと思います。

例えば普段、コンビニやスーパーなどの日常的な用途で、クレジットカードを使用する方も多いと思います。小さな金額がほとんどでしょうから「一括払い」で済ませることがほとんどだと思います。

現金をほとんど持ち歩かずに、スマートフォンの月額料金をはじめ、各種支払いや公共料金に至るまでの全ての引き落としを、クレジットカード払いにされている方もいるでしょう。

そのような方の場合は、毎月20万円以上であったり、場合によってはそれ以上になることもあるはずです。

時に家具など、大きな買い物をした場合は「ボーナス一括払い」にすることもあると思います。

では、そうした「一括払い」や「ボーナス一括払い」は、住宅ローンの審査に影響するのでしょうか?

答えは影響しません。

毎月の利用料金が高くても、一括払いであれば、返済負担率に影響することはないと考えられるからです。

返済負担率とは

返済負担率とは、借入額を決める際の指標となるものです。返済負担率は、額面の年収に対して、住宅ローンの年間返済率が占める割合のことです。

返済負担率とは、借入額を決める際の指標となるものです。返済負担率は、額面の年収に対して、住宅ローンの年間返済率が占める割合のことです。

返済負担率は以下の式で求められます。

【返済負担率を求める式】

・年間返済額÷額面年収×100%=返済負担率

返済負担率は、20%から25%が理想的で無理のない返済負担率だと言われています。例えば、額面年収が500万円の人の場合で返済負担率を20%だと想定すると・・・

・0.2(返済負担率)×500(額面年収)×100%=100万円(年間返済額)

となります。

年収500万円の人は年間返済額が100万円となるわけですから、12(ヶ月)で割ると、1ヶ月あたりの無理のない返済額を表すことができます。

・100÷12=8.333…万円

つまり、年収500万円の人の場合は、毎月8万5千円の返済額であれば無理のない範囲で返済できるという計算になります。

ただし、ここでお話ししたのはあくまで一般論であるので、各家庭の状況によって、無理なく返せる返済負担率は大きく変わってきます。

一般論に当てはめるだけではなく、各家庭の状況に応じて変更を加えるなどの注意が必要です。

クレジットカードでの「リボ払い」や「分割払い」「キャッシング」は住宅ローンの審査に影響するのか?

クレジットカードは普段使いはもちろん、特別な日に、普段買わない高額な何かを買った時にも使用します。

クレジットカードは普段使いはもちろん、特別な日に、普段買わない高額な何かを買った時にも使用します。

ちょっと無理をして購入した場合、毎月の返済の負担を減らすために「分割払い」や「リボ払い」、「キャッシング」の機能を利用する機会もあるでしょう。

では、「リボ払い」や「分割払い」「キャッシング」は住宅ローンの審査に影響が出るのでしょうか?

答えは影響します。

「一括払い」や、「ボーナス一括払い」は影響しないのに、なぜ「リボ払い」や「分割払い」「キャッシング」は住宅ローンの審査に影響するのでしょうか?

ここからは、その理由と注意点について解説していきます。

クレジットカードでの「リボ払い」や「分割払い」「キャッシング」が、なぜ住宅ローンの審査に影響するのか?

先に述べた借入額の指標となる「返済負担率」は、これから借りる予定の「住宅ローンの年間返済額」に、「カードの年間支払額(「リボ払い」「分割払い」「キャッシング」)」を足して計算されます。

先に述べた借入額の指標となる「返済負担率」は、これから借りる予定の「住宅ローンの年間返済額」に、「カードの年間支払額(「リボ払い」「分割払い」「キャッシング」)」を足して計算されます。

つまり、先ほどの額面年収500万円の人の場合で、仮に「カードの年間支払額」が100万円だった場合だと次のようになります。

・100万円(住宅ローンの年間返済額)+100万円(カードの年間支払額)÷500×(額面年収)×100%=40%(返済負担率)

こうして弾き出された、返済負担率が各金融機関の定める上限に収まらないと、希望した金額まで借りられなくなります。(返済負担率が40%は、かなりの負担になります)

住宅ローンの審査時のカード年間支払額で特に注意すべき点

さらに注意すべき点は、ここでいう「カードの年間支払額」は、実際に借りている金額ではなく、極度額いっぱいに借りているとみなして計算する金融機関が多いことです。

さらに注意すべき点は、ここでいう「カードの年間支払額」は、実際に借りている金額ではなく、極度額いっぱいに借りているとみなして計算する金融機関が多いことです。

つまりはこういうことです。

例えば「リボ払い」のショッピング利用可能枠が50万円だとします。そのうちの5万円をリボ払いにした場合、実際に借り入れているのは5万円だとしても、50万円を利用したものとして扱われるということです。

こうした年間支払額をどのように扱うのかは、金融機関によっても異なりますが、住宅ローンで融資を受けられる限度額に影響してくるので、特に注意が必要です。

クレジットカードの年間支払額の扱われ方の例

先ほどの5万円のリボ払いの例では具体的に、どのような扱われ方になるのかを見て行きたいと思います。

例えばわかりやすくするために、「リボ払いの月々の支払額」が下記のように設定されていたとします。

| 利用残高 | 毎月の支払額 | |

| 1: | 1〜100,000 | 5,000円 |

| 2: | 100,001〜200,000 | 10,000円 |

| 3: | 200,001〜300,000 | |

| 4: | 300,001〜400,000 | 20,000円 |

| 5: | 400,001〜500,000 | |

| 6: | 500,001以上・・・ | 20万円ごとに1万円増加 |

先ほどの例でいうと、50万円を利用したものとして扱われていますから、この場合、当てはまるのは「5」の2万円のケースになります。

大手銀行のホームページによると、借り入れ可能額は、年収の5倍から8倍までが理想とされていますから、年収500万円の場合は、2500万円から4000万円の間が無理なく返せる範囲で定めているということになります。

毎月の支払額は2万円となりますから、年間の支払額は12×2で24万円とされます。24万円はちょっとした金額に思われるかもしれませんが、24万円を住宅ローンの返済に置き換えると、約700万円を借り入れした場合の返済額にあたりますから、相当な額となります。

ここで見たように、カードの年間支払額を甘く見ていると、住宅ローンを希望する金額まで借りられないこともあるので注意が必要です。

クレジットカード利用時の住宅ローンの審査のポイント

住宅ローンの審査を申告する前に、カードの借金は返済したものの、住宅ローンの審査に落ちてしまったら元も子もありません。

住宅ローンの審査を申告する前に、カードの借金は返済したものの、住宅ローンの審査に落ちてしまったら元も子もありません。

「住宅ローンの審査に通ったら、住宅ローンを契約する前に今現在抱えているカードの借入金額を完済する」という条件で、先に審査を受けることもできますので、そのようにして借りいれることをおすすめします。

また、「リボ払い」や「分割払い」「キャッシング」を使っていようと、返済負担率に影響しないのであれば、ここで話したようなことは気にする必要はありません。

勘違いされないように申し上げておきますが、住宅ローンの審査のポイントは「カードの利用が多いために審査が通らない」のではなく、

1:返済負担率が規定範囲内であるか

2:過去の返済履歴に延滞が無いか

で決まってきます。

住宅ローン審査に影響する借金2:スマートフォンを買い替えた時に、分割払いをした場合は住宅ローンの審査に影響するのか?

つまり、毎月の携帯電話の使用料金に上乗せして、2年間などの縛りを設けて、端末代金を支払うことになります。

以外と、知られていないのですが、実は、スマートフォンを買い替えた時に、本体代金を分割払いしている場合も「借金」に含まれるため、住宅ローンに影響します。

どのように、住宅ローンの審査に影響するのかというと、クレジットカードの「リボ払い」や「分割払い」と同じように、割賦を組んでいる端末本体代金が「借金」として、返済負担率の計算に含まれます。

つまり、先ほどのクレジットカードの例と同じように、これから借りる予定の「住宅ローンの年間返済額」に「スマートフォンの端末本体代金」を足して返済負担率が計算される形になります。

車のローンや、ショッピングローン、クレジットカードのキャッシング枠を今まで利用したことがなく、借金を一切していない人でも、スマートフォンの端末で見られるように、知らないうちに「借金」をしている場合もあるので注意が必要です。

住宅ローン審査に影響する借金3:携帯電話の未払いは住宅ローンの審査に影響するのか?

当然ですが、過去に携帯電話の料金が未払いだったことがある場合も、住宅ローンの審査に影響を及ぼしますので注意が必要です。

当然ですが、過去に携帯電話の料金が未払いだったことがある場合も、住宅ローンの審査に影響を及ぼしますので注意が必要です。

全てのケースにあてはまるわけではありませんが、過去に、携帯電話の支払いに滞納があった場合、住宅ローンの審査が通らない場合もあります。

住宅ローン審査の疑問:住宅ローンを延滞した場合、借り換えはできるのか?

では、住宅ローンを延滞してしまったケースで、住宅ローンの見直しを考えている場合、借り換えることはできるのでしょうか?

では、住宅ローンを延滞してしまったケースで、住宅ローンの見直しを考えている場合、借り換えることはできるのでしょうか?

この場合、金融機関により違いはありますが、住宅ローンに延滞履歴があった場合は、住宅ローンを借り換えできない可能性が非常に高くなります。

貸し手である金融機関からすれば、貸したお金を返してもらえないことが一番嫌悪感を示す点だからです。

ですから、住宅ローンを含む、クレジットカードなどでの延滞がある場合も、住宅ローンの見直しを考えている場合、断られる可能性が高くなります。(税金の未払いも含まれます)

借り換えの審査時に必要な通帳のコピーで見られている点

一般的に住宅ローンを借り換えようとした場合、借り換えを希望する金融機関に、住宅ローン返済口座の「通帳のコピー」を提出します。

一般的に住宅ローンを借り換えようとした場合、借り換えを希望する金融機関に、住宅ローン返済口座の「通帳のコピー」を提出します。

どの程度の期間の通帳コピーが必要となるのかは金融機関によって違いますが、概ね、過去半年程度から2年ほどの返済履歴がわかる通帳のコピーを渡すのが一般的です。

借り換え先の金融機関は、提出された通帳コピーをもとに、毎月返済日にきちんと引き落としがされているのか、カレンダーと照らし合わせながらしっかりとチェックします(土日の場合は月曜日に引き落とされているのかまでチェックされます)。

返済日より遅れて「振込」がされていたり、住宅ローンを滞納していた場合は、金融機関によっては、その時点で借り換えの融資を断られることもあります。

提出した通帳のコピーで2年間に延滞が無ければ大丈夫なのか?

では金融機関に提出した通帳のコピーに延滞の履歴がなければ、それよりも前に延滞していたとしても大丈夫なのでしょうか?

では金融機関に提出した通帳のコピーに延滞の履歴がなければ、それよりも前に延滞していたとしても大丈夫なのでしょうか?

答えは、金融機関によります。

それぞれの金融機関で、借り換えの際の判断基準は異なります。ただし一般的には2年間程度の通帳のコピーで判断されることが多いです。

また、例えば、金融機関によっては、チェックした期間に延滞があったとしても、なぜ滞納してしまったのかをみてくれるところもあります。

そもそも、返済日に返すお金が用意できなかったのか、返すお金はあるけれども、返済するのを忘れてしまったのかを判断基準に、他の銀行口座に返済額を上回る貯金があることを証明できたら、取り上げ可能という金融機関もあります。

さらには「返済日から決められた期間内の遅延ならば取り上げ可能」という場合もあります。

ただし何度も遅延してしまっている記録がある場合は、たとえ他の銀行口座に返済額を上回る貯金があったとしても、融資を断られてしまう可能性が高くなります。

提出する通帳コピー2年間内に滞納履歴がある場合でも、借り換えをしたい場合は・・・

では、それでも借り換えをしたい場合はどうしたらいいのでしょうか。

答えは、通帳コピー内に遅延した日がなくなるまで借り換えを待つしかありません。

支払いを遅延しないために「総合口座の自動融資サービス」を利用する

支払いを遅延している方は、給与振込口座に住宅ローンの返済口座を指定していない場合が多くあります。

支払いを遅延している方は、給与振込口座に住宅ローンの返済口座を指定していない場合が多くあります。

うっかり支払いを遅らせてしまったことで、あとあと後悔しないためにも「総合口座の自動融資サービス」を利用するのもひとつの手です。

「総合口座」とは、普通預金に定期預金がセットされた口座のことをいいますが、自動融資サービスに申し込んでおけば、ローンの返済日に普通預金の残高が返済額を下回っていたとしても、定期預金に預けているお金を担保にして自動融資が受けられます。

例えば、住宅ローンの毎月の返済額が10万円だった場合、定期預金にそれを上回る額15万円を預けておけば、普通預金の残高が返済に充てる金額よりも下回っていた場合、自動融資を受けることができます。

自動融資で受けた融資金を返済したい場合は、普通預金に自動融資を受けた以上の金額を入金すれば返済に充てることが出来ます。

もちろん自動融資サービスは無料ではありません。

自動融資には利息がかかりますが、金利は低く、定期預金金利プラス0.5%で融資を受け取ることができます。仮に定期預金金利が0.01%だった場合は、自動融資の金利が0.51%になりますから、10万円で1ヶ月借りた場合の利息は42円となります。

金融機関に提出する書類と個人信用情報について

金融機関に提出する書類の中には、既存借入を記入する欄が設けられている書類があります。

金融機関に提出する書類の中には、既存借入を記入する欄が設けられている書類があります。

既存借入を記入する用紙には、借り入れているもので思いあたるものを全て記入しなければなりません。

例えば、車のローン、教育ローン、奨学金の返済、クレジットカードの借り入れなどがそれに当たります。

記入する用紙は自己申告になるので、書かなければわからないだろうと思い、既存借入を記入する用紙に記入しない場合でも、金融機関は「個人信用情報」を、照会することができるので、全てわかるようになっています。

個人信用情報とは

個人信用情報とは、クレジットカードなどのローンの契約内容や、返済状況などについて、客観的な事実が登録された個人の情報のことです。

個人信用情報とは、クレジットカードなどのローンの契約内容や、返済状況などについて、客観的な事実が登録された個人の情報のことです。

例えば、今現在クレジットカードを持っていて、新しいクレジットカードを作りたい場合、金融機関は必ず、個人信用情報を確認します。

そして、そこで照会された、個人信用情報をもとに、承認するかどうかの判断材料としています。

ちなみに、個人信用情報は、本人でもパソコンやスマートフォンから開示請求をすると確認することができます。

使い勝手がよく、代表的な期間は「株式会社CIC(シー・アイ・シー)」です

▼株式会社CIC(シー・アイ・シー)▼

https://www.cic.co.jp

他、日本には株式会社CIC(シー・アイ・シー)を含め、3つの個人信用情報機関があります。

また、個人信用情報を開示するには手数料がかかります。

窓口で照会した場合は手数料が500円ですが、郵送やインターネットでの開示には1,000円かかります。

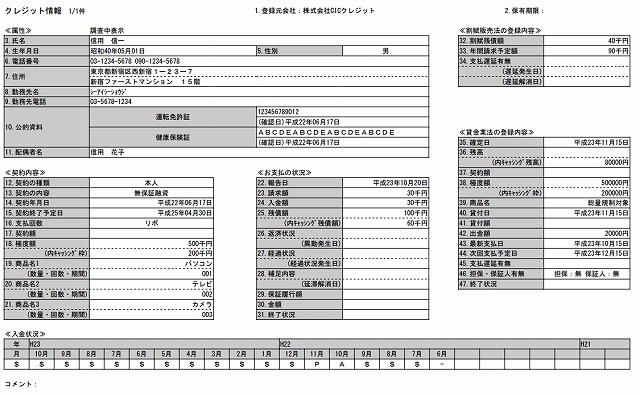

個人信用情報開示例

では個人信用情報を開示するとどのようなデータが貰えるのでしょうか?下記に開示例のデータを持ってきましたので大事な部分を見て行きます。

大事なポイントは下記の2点です。

1:お支払いの状況

2:入金状況

それでは内容や見方について詳しく見て行きます。

1:お支払いの状況

《お支払いの状況》には、クレジット会社などに対する残りの請求額(残債額)や過去の連続滞納、貸し倒れや自己破産などの返済状況が記録されています。

2:入金状況

《入金状況》には、過去2年間の支払状況が月ごとに記載されています。よくみると、月を表す数字の下にアルファベットが表記されていますが、アルファベットの意味は下記の内容になります。

P:その月に、請求の「一部が入金」されたことを示しています

A:「未入金」だったことを示しています

S:「入金」があったことを示しています

この他にも、

−:当月の請求もなく入金もない(クレジットカードの利用がない)

B:お客様以外の理由で入金がなかった

C:入金がなく、原因も明らかではない

R:お客様以外からの入金があった

空欄:クレジット会社から情報更新がなかった(クレジットカードの利用がない)

などがあります。

個人信用情報データの見方

参考に、上の開示例を読み解いていきます。

この開示例では「信用信一」さんという方の株式会社CICクレジットに対する個人信用情報が開示されています。

まず《お支払の状況》を見ていただきたいのですが、「22:報告日」を見ると、平成23年10月20日の時点での個人信用情報であることが確認できます。

次に「23:請求額」の3万円に対して「24:入金額」が3万円と、きちんと入金されていることを示しています。

「25:残債額」はまだ10万円残っており、そのうちのキャッシングの残債額が6万円あることがわかります。

下段に目をやり、過去2年間の《入金状況》を見てみると「A」となっていますから、平成22年10月に未入金の記録があることがわかります。

ただし、その次の月の平成22年11月には「P」となっていますから次の月には一部が入金され、平成22年12月には「S」がついていますので、入金があったことを示しています。

その後は、「S」が続いていますので、入金状況に滞りがないことがわかります。

まとめ:注文住宅の住宅ローン審査に影響する3つの借金

住宅ローンの審査には意外な落とし穴があります。

今回はそんな意外な落とし穴のうち、気がつかないうちに住宅ローンの審査に引っかかってしまう可能性のある3点についてお話ししました。

意外と知らない注文住宅の住宅ローン審査に影響する3つの借金とは、すでにお話ししたように、

1:クレジットカードの「リボ払い」「分割払い」「キャッシング」の利用

2:携帯電話やスマートフォン購入時の割賦の利用

3:携帯電話の過去の未払いによるもの

です。

さらに今回の記事では、金融機関は住宅ローンの審査をする際に、どのような点を重視しているのかについてもお話ししました。

個人信用情報についてもお話ししていますので、心配であれば一度、住宅ローンの審査を受ける前に開示請求をしてみることお勧めします。

あなたも、こだわりの注文住宅を安く建てませんか?

・予算内でこだわった注文住宅を建てたい・・・

・コストを抑えた家づくりをしたい・・・

・見積もりを出したけれども高くて困っている・・・

・思うような間取りを提案してもらえない・・・

・土地探しに困っている・・・

・もっと安く家を建てたい・・・

たった3分の手間で数百万円コストを下げられる可能性があります。

実は、費用の内訳上では同じ内容でも、会社によって見積もりに随分と差が出てきます。そうはいうものの、同じ内容で、複数社から一気に見積もりをもらうのはなかなか難しいのが現状です。そんな不満を解消してくれるのが、注文住宅一括見積もりサイトです。

実際に見積書を見せてもらいましたが、ある方は、ほとんど同じ条件で最大でコストを600万円下げることに成功しています。

なるほどなと、納得できるものから、この手が合ったか!と思うものまで実に様々です。注文住宅をお考えの際には、まず一括見積もりサービスを利用してみると良いと思います。

>>>注文住宅一括見積もりサービスはこちらから利用できます。

予算内でいい家を安く建てるために知っておいて欲しいこと

予算内で、いい家を安く建てるために知っておいて欲しいことが、実は、3つあります。

ここでは、いい家を安く建てるために知っておきたい3つの記事をご紹介します。

1:予算内でいい家を建てるための7つの基本

注文住宅では、ほとんどの場合、当初の予算をオーバーします。

予算をオーバーする原因は様々ですが、打ち合わせを重ね、プランを進めてしまうと、一度プランを白紙に戻さないと引き返すことができなくなるなど、後戻りができなくなってしまうケースもあります。

もちろんプランを白紙に戻した際は、余計なコストがかかることは言うまでもありません

ですから、家を検討しはじめた、早い段階で依頼する側が、最低限の家を安く建てるための基本やコツを知っておき、しっかりとコストをコントロールをする必要があります。

また、何も知らずに依頼先の住宅会社と契約をかわしてしまうと、依頼先の住宅会社では希望している家が建てられないということが、家づくりのプランを進めてからはじめてわかり、納得しないままに家づくりを進めなくてはならないこともあるので、契約をする前にベースとして持っておきたい知識があります。

下記の記事では、家の価格の決まり方の話や、家のコストを決定づける要因やコストダウンの基本などについてお話ししていますので、参考にしていただき、予算内でいい家を安く建ててください。

2:注文住宅を予算内におさめるために知っておきたい家の形の話

家には、お金がかかる家の形と、お金がかからない家の形があります。

また家の形次第で、間取りに制限がかかるなど、暮らしやすさが大きく左右されたり、長期間住むことで建物がダメージを受ける部分が違うためメンテナンスにかかる費用(維持費用)が変わってきたり、家の形によるメリットやデメリットが少なからずあります。

特に角の多い家は、注意が必要で、角が一箇所増えるにつれて、見積もり金額に10万円から20万円の金額差が生まれます。

下記の記事では、お金のかかる家とお金のかからない家の形の違いについてお伝えすると同時に、どのような家の形はコストが上がるかなどの例も載せておきますので、注文住宅で家づくりを検討しはじめたら、長い目で、家の形にも注意して家づくりを進めていくことをお勧めします。

家の形については下記の記事を参考にしてください。

>>>家づくりで覚えておきたい家の形とお金のかかる家とかからない家の違い

3:無料でもらえる住宅カタログを使って家づくりを進める方法

注文住宅での、家づくりは情報を集めるところからスタートします。

そして、最終的に、いい家を建てられるかどうかの大きな分かれ目は、依頼先選びで決まると言っても過言ではありません。

実際、同じようなプランでも、依頼先によって見積もり金額に違いが生まれますし、予算の違いだけではなく、同じ要望でも依頼先次第で提案されるプランも違ったり、できることやできないことも違い、さらには工事の良し悪しも変わってきます。

だからこそ、失敗のない注文住宅を建てる上では、各社をしっかりと比較し、しっかりと検討してから依頼先を決める必要があります。

依頼先選びで、各社を比較検討をするためには、住宅カタログを利用すると便利ですが、各社のカタログを読み解く上で、押さえておきたいポイントなどがあります。

下記の記事では、無料で住宅カタログを取り寄せて、住宅カタログの見るべきポイントや、押さえたいポイント、住宅カタログを使いこなして賢く家を建てるポイントなどについて書いておりますのでぜひ、参考にして家づくりを進めていってください。

>>>無料で貰える住宅カタログを使いこなし賢く家を建てる6つのステップ

以上、参考にして家づくりを進めてください。