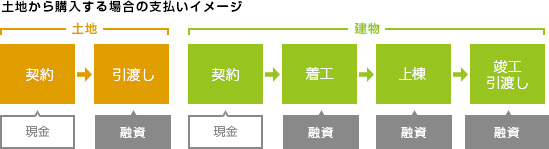

住宅ローンは建物が完成し登記を済ませることで、はじめて金融機関から融資されるローンです。

そのため、土地購入時にかかるお金や、各種手数料などは住宅ローンが降りる前に支払いを済ませる必要があるため、現金で用意する必要があります。

では、現金が用意できない場合はどうすればいいのでしょう。

自己資金で現金が用意できない場合は、住宅ローンが降りる前に一時的に借りることのできる「つなぎ融資」を利用するか「住宅ローンの分割実行」を組む必要があります。

しかし、一見便利と思える「つなぎ融資」と「住宅ローンの分割実行」を利用するにはいくつか注意が必要となります。

この記事では「つなぎ融資」と「住宅ローンの分割実行」に焦点を定め、双方の注意点を始め、どちらを利用する方がよりお得なのかについてお話ししていきます。

合わせて不動産売買契約は住宅ローンの事前審査を受ける前に行っても大丈夫なのかについてや、住宅ローンを組み返済する視点から考えた借地に家を建てる際の注意点などについてもお話ししていきます。

Contents

1:借地権付きの土地に家を建てるメリット・デメリットと、借地権付きの土地で住宅ローンを組むときの注意点

借地権付きの住宅は、建物は自分のものになりますが、土地は使用できる権利を買うだけで、所有者は地主です。

借地権付きの住宅は、建物は自分のものになりますが、土地は使用できる権利を買うだけで、所有者は地主です。

借地権付きの住宅は選択した場合、土地を買うよりもかなり安く家を建てることができます。

そのため都心部では、借地権付きの戸建てが人気を集めており、一般の方では手が届かないような一等地にも建物を建てることができるメリットがあります。

ただし借地権付きの住宅の場合は、あくまでも土地の所有者は地主であるため、毎月の賃料や更新料を地主に対して支払う必要があります。

都心の一等地にどうしても家を建てたいという人にとっては一つの選択肢としてアリかもしれませんが、借地権付きの土地のデメリットとしては、借地に住宅ローンを組んで購入しようと考えた場合、融資を断られることもあります。

一般的に住宅ローン審査の際に土地と建物に抵当権を設定し、借り手側が住宅ローンが支払えない状態になった場合、資金を回収するために、抵当権を実行し、土地と建物を競売にかけます。

一般的に住宅ローン審査の際に土地と建物に抵当権を設定し、借り手側が住宅ローンが支払えない状態になった場合、資金を回収するために、抵当権を実行し、土地と建物を競売にかけます。

借地の場合は、土地の所有者はあくまで地主であるため、金融機関は抵当権を設定できなくなります。つまり、借地の上に建てられている建物にだけしか抵当権を設定するができません。

そうした場合、金融機関にとっては担保が不安定となってしまい、貸し手側である金融機関のリスクが高くなります。

そのため金融機関によっては土地が借地であった場合、住宅ローンの融資をしてくれません。

たとえ借地でも構わないという金融機関であった場合も、返済期間が制限され、借地権の残存年数が最長の返済期間になってしまいします。

つまり借地の契約期間が15年であった場合、住宅ローンの返済期間も同じく15年に設定されます。

住宅ローンの返済期間が短くなると、それに応じて毎月の返済額も高くなりますから、条件が良い金融機関であっても返済することができず、結果、住宅ローンを組むことができなくなります。

建物を建てる場所が借地であった場合は、返済期間が短くなり縛りがきつくなることもあるので注意が必要です。

借地権付きの土地は、住宅ローンの借り換えの際にも影響する

借地権付きの住宅は、住宅ローンの借り換えの際にも影響が出ます。

借地権付きの住宅は、住宅ローンの借り換えの際にも影響が出ます。

借地に家を建てる場合は、新規で住宅ローンを組むときだけでなく、借り換えの際も同様に、住宅ローンを借りるのに非常に厳しい条件であることをよく理解しなければなりません。

また、借地権付きの住宅で金融機関から融資を受けるためには、地主の印鑑証明書と承諾書を金融機関に提出する必要があり、住宅ローンを借り換える時に、地主に承諾料を支払わなければならないこともあります。

この時に、地主が反対すれば、もちろん住宅ローンは借り換えることはできなくなります。

もしも借地権付きの住宅を買うことを検討しているのであれば、あらかじめ賃貸借契約書の中に借り換えについての記載がきちんとあり、借り換えについてはもちろん、内容がしっかりしているかどうかを前もって確認しておくことが必要です。

借地で、気に入った場所を見つけた場合は、どうしてもそこに家を建て、住みたいと思うかもしれませんが、住宅ローンを組む上では特に借地は不利になることを念頭に置いておくことが必要です。

2:土地購入の際、「つなぎ融資」を利用するのと「住宅ローンの分割実行」を利用するのとではどっちが得なの?

つなぎ融資とは、住宅ローンが借りられるまでの間、一時的に借り入れる融資のことを言います。

住宅ローンは建物が完成するまで融資されないため、それまでの「つなぎ」として土地を購入するための代金に充てたり、着工金や中間金などの費用に充てる費用を捻出するために融資を受けます。

※一般的な住宅ローンは、建物が完成し、登記されてはじめて融資が降りるローンです。

つなぎ融資を受けるには、契約時に手数料をはじめ、印紙代、利息などが発生します。

手数料は金融機関によって違い、概ね3万円から10万円ほどかかり、つなぎ融資を受けるに当たっての保険料は融資額のおよそ0.6%、利息は住宅ローンと比べるとかなり高く、2.475%から3.475%が相場となっています。

つなぎ融資で借りる元金は、住宅ローンで借りるお金で一括返済することになりますが、例えばARUHIで2,000万円を借り入れた場合は、6ヶ月間のローン借り入れで手数料込みで利息が約45万円ほど発生する計算になります。

現金が足らず、購入資金が用意できない場合は、つなぎ融資を利用することになるかと思いますが、つなぎ融資以外でも「住宅ローン分割実行」を選択肢として入れておくといいかもしれません。

つなぎ融資ではなく「住宅ローン分割実行(土地先行融資)」を選んだ場合は諸費用を抑えることができます。

「住宅ローンの分割実行(土地先行融資)」とはその名の通り、住宅ローンを数回に分割して実行するタイプの住宅ローンのことを言い、都市銀行や大手銀行で、建物が未完成の場合でも、土地のみに抵当権を設定し住宅ローンの融資を受けるタイプの融資を言います。

例えば、一般的な住宅ローンでは、建物が完成した時に一回だけ融資が実行されますが住宅ローンの分割実行(土地先行融資)を選んだ場合は、土地購入から建物が完成するまでの間に分割して2回から4回程度に分ける形で融資が降りるため、お金が必要なタイミングで融資を受けることができます。

ただし住宅ローンの分割実行は、建物が完成する前に貸し出す融資のため、貸して側である金融機関にとっては建物を担保に入れることができずリスクが高い融資になるので、一般的な住宅ローンの審査よりも審査条件が厳しくなります。

一般的な住宅ローンよりも、さらに厳しく返済負担率や担保評価などトータルな判断をし、住宅ローンの分割実行の可否が判断されます。

住宅ローン分割実行の注意点

住宅ローン分割実行の注意点としては、融資を受けた段階で返済が始まる点にあります。

住宅ローン分割実行の注意点としては、融資を受けた段階で返済が始まる点にあります。

例えば、注文住宅を建築中にも関わらず住宅ローンの返済が始まる為、賃貸住宅に仮住まいしているときは、住宅ローン返済額と、アパートなどに支払う家賃が普段の生活費に乗っかってきます。

その為、ある程度の貯金がある人でないと融資を受けるのが難しいタイプの融資になります。

もちろん全体としての総返済額は変わらない為、最終返済日も早くなり、つなぎ融資で必要だった手数料や利息などの諸費用がかからなくなるメリットもあります。

結論としては、住宅が出来上がるまでの間、家賃と住宅ローンを支払うことができるのであれば、金銭的な面で見ればつなぎ融資を利用するよりも、住宅ローンの分割実行をした方が費用を抑えることができます。

余裕があるのであれば、審査に通っても断ることができるので、つなぎ融資を受ける前に、分割実行の審査を受けてみてもいいと思います。

3:不動産売買契約は住宅ローンの事前審査を受ける前に契約しても大丈夫?

新築マンションや建売の新築分譲戸建ての場合で抽選販売を行う場合は、期間を限定して、モデルルームで集客を行い、購入希望者を募り、住宅ローンの事前審査に誘導します。

新築マンションや建売の新築分譲戸建ての場合で抽選販売を行う場合は、期間を限定して、モデルルームで集客を行い、購入希望者を募り、住宅ローンの事前審査に誘導します。

住宅ローンの事前審査に誘導する理由は、確実に買える人を選ぶためです。

一方で、新築物件の売れ残りの場合などは、「不動産売買契約」を先にすませてから「住宅ローンの事前審査」を受けることもあります。

通常は住宅ローン特約がついている為、住宅ローンを借りられなかった場合は契約を無償解除し、支払い済みの手付金を全額返金してもらうことができることになっています。

ただし先に売買契約をすませている場合、金利や諸費用の面で条件が悪くなってしまうこともあるので注意が必要です。

担保評価が悪い場合は不動産業者の力で借りられることがあるからです。

担保評価が悪い物件の場合、一般的に借りられる金融機関が限られています。そんな担保評価が悪い物件でも不動産業者の力で借りられることがあるからです。

そうした物件は、将来的に売りに出すことになった場合も不利になってしまうことがあります。

ですから、契約前に、住宅ローンの事前審査を受けることで金融機関の判断を知ることができます。つまり、不動産業者の力を借りずに住宅ローンの事前審査を受けることで物件の資産価値をはかることができます。

ですから、契約前に、住宅ローンの事前審査を受けることで金融機関の判断を知ることができます。つまり、不動産業者の力を借りずに住宅ローンの事前審査を受けることで物件の資産価値をはかることができます。

ほとんどの金融機関で不動産売買契約締結前に事前審査を行ってくれます。例外はありますが、事前審査であっても正式審査と変わらない非常に精度の高い審査をしてくれます。

その為、事前審査で承認がおりれば、正式審査でも承認がおりると考えて問題ないと思います。

ただし、これはあくまで民間の金融機関の場合で、フラット35の審査は少し勝手が違います。

フラット35の場合は事前審査で承認がおりた場合でも正式審査で不承認になることも普通にあります。

より有利な条件で住宅ローンを組める物件かを確認することは物件を決定するためにも大事な目安となります。

より有利な条件で住宅ローンを組める物件かを確認することは物件を決定するためにも大事な目安となります。

ですから、金利や諸費用の面はもちろん将来的なことを考えると、契約する前に事前審査を受けた方がより懸命な判断だと言えると思います。

業者に不動産売買契約を済ませてから住宅ローンの事前審査を受けるように促されても、必ず、事前審査を受けて、金利や金額がどのような条件になるのかをきちんと確認してから契約するようにしてください。

そのほうが様々な面で有利になることが多いです。

まとめ:「つなぎ融資」と「住宅ローンの分割実行」について

ですから、様々なリスクを検討した上でしっかりと選ばなければなりません。

条件は人により違いますので、より自分にあった住宅ローンを選ぶにはどうすれば良いのかをしっかりと検討する必要があります。

ここであげた以外にもたくさんのリスクがありますのでしっかりと検討し、確実に返済できるプランを立てた上で住宅ローンを利用するようにしてください。

その他、知って得する住宅ローンに関しての記事はこちら

住宅ローンの返済リスクを抑える賢い組み方についてはこちら>>>住宅ローンで返済リスクを抑える5つの賢い組み方

繰り上げ返済のポイントはこちら>>>知らずにいると損をする、住宅ローンで繰り上げ返済を賢く使う2つのポイント

予算内でいい家を安く建てるために知っておいて欲しいこと

予算内で、いい家を安く建てるために知っておいて欲しいことが、実は、3つあります。

ここでは、いい家を安く建てるために知っておきたい3つの記事をご紹介します。

1:予算内でいい家を建てるための7つの基本

注文住宅では、ほとんどの場合、当初の予算をオーバーします。

予算をオーバーする原因は様々ですが、打ち合わせを重ね、プランを進めてしまうと、一度プランを白紙に戻さないと引き返すことができなくなるなど、後戻りができなくなってしまうケースもあります。

もちろんプランを白紙に戻した際は、余計なコストがかかることは言うまでもありません

ですから、家を検討しはじめた、早い段階で依頼する側が、最低限の家を安く建てるための基本やコツを知っておき、しっかりとコストをコントロールをする必要があります。

また、何も知らずに依頼先の住宅会社と契約をかわしてしまうと、依頼先の住宅会社では希望している家が建てられないということが、家づくりのプランを進めてからはじめてわかり、納得しないままに家づくりを進めなくてはならないこともあるので、契約をする前にベースとして持っておきたい知識があります。

下記の記事では、家の価格の決まり方の話や、家のコストを決定づける要因やコストダウンの基本などについてお話ししていますので、参考にしていただき、予算内でいい家を安く建ててください。

2:注文住宅を予算内におさめるために知っておきたい家の形の話

家には、お金がかかる家の形と、お金がかからない家の形があります。

また家の形次第で、間取りに制限がかかるなど、暮らしやすさが大きく左右されたり、長期間住むことで建物がダメージを受ける部分が違うためメンテナンスにかかる費用(維持費用)が変わってきたり、家の形によるメリットやデメリットが少なからずあります。

特に角の多い家は、注意が必要で、角が一箇所増えるにつれて、見積もり金額に10万円から20万円の金額差が生まれます。

下記の記事では、お金のかかる家とお金のかからない家の形の違いについてお伝えすると同時に、どのような家の形はコストが上がるかなどの例も載せておきますので、注文住宅で家づくりを検討しはじめたら、長い目で、家の形にも注意して家づくりを進めていくことをお勧めします。

家の形については下記の記事を参考にしてください。

>>>家づくりで覚えておきたい家の形とお金のかかる家とかからない家の違い

3:無料でもらえる住宅カタログを使って理想の家を建てる方法

注文住宅での、家づくりは情報を集めるところからスタートします。

そして、最終的に、いい家を建てられるかどうかの大きな分かれ目は、依頼先選びで決まると言っても過言ではありません。

実際、同じようなプランでも、依頼先によって見積もり金額に違いが生まれますし、予算の違いだけではなく、同じ要望でも依頼先次第で提案されるプランも違ったり、できることやできないことも違い、さらには工事の良し悪しも変わってきます。

だからこそ、失敗のない注文住宅を建てる上では、各社をしっかりと比較し、しっかりと検討してから依頼先を決める必要があります。

依頼先選びで、各社を比較検討をするためには、住宅カタログを利用すると便利ですが、各社のカタログを読み解く上で、押さえておきたいポイントなどがあります。

下記の記事では、無料で住宅カタログを取り寄せて、住宅カタログの見るべきポイントや、押さえたいポイント、住宅カタログを使いこなして賢く家を建てるポイントなどについて書いておりますのでぜひ、参考にして家づくりを進めていってください。

>>>無料で貰える住宅カタログを使いこなし賢く家を建てる6つのステップ

以上、参考にして家づくりを進めてください。

住宅カタログから家づくりを進めたい場合はこちらがオススメです

★こだわりの注文住宅なら、まずはLIFULL HOME’Sでカタログ請求!★

家づくりを検討されている方にとって利用必須のサービスです>>>HOME’Sで住宅カタログを徹底比較<無料>

※こちらからカタログを請求して頂くと「はじめての家づくりノート」をプレゼントしています。

見積もりを依頼したい場合はこちらから

★たった3分で見積もり依頼!★

手軽で簡単!無料の見積もり依頼と資金計画!家づくりのパートナー タウンライフは下記からご利用いただけます。

※こちらからサービスを利用して頂くと「成功する家づくり7つの法則」をプレゼントしています。