一言で住宅ローンといっても様々な内容の住宅ローンがあります。

ですから住宅ローンを一体どのように組めばいいのか迷うこともあるでしょう。

例えば同じ収入合算という方法でも、「ペアローン」で住宅ローンを組むのか、それとも夫婦の「収入合算」で住宅ローンを組むのかによって、住宅ローン返済に対するリスクが大きく変わります。

また、どちらのタイプを選ぶかによって、夫婦の将来設計が大きく変わってきます。

今回の記事では、住宅ローンを賢く組む上で必要な住宅ローンの借入方法や、保証料の有無によるメリットやデメリットをはじめとした注意点、生命保険会社が取り扱う保障特約付きの特約と住宅ローンについている保障特約付きの違いなどについてお話しして行きます。

Contents

1:提携ローンのメリットと非提携ローンの注意点

住宅ローンには、金融機関と販売会社が提携して購入者に提供する「提携ローン」と、自分で金融機関を訪ねて、申し込みから契約までを行う非提携ローン(プライベートローン)があります。

それでは、提携ローンと非提携ローンのどちらを選んだ方が良いのでしょうか?詳しく見ていくこととします。

提携ローンとはどんな住宅ローン?

提携ローンとは、不動産会社と金融機関が提携しているローンのことを言います。

提携ローンとは、不動産会社と金融機関が提携しているローンのことを言います。

提携ローンは不動産会社の担当者が住宅ローンを借り入れるための審査申込の取り次をしてくれ、住宅ローンを契約する時以外は金融機関へ行くことなく手続きを進めることができます。

ただし大手不動産会社が取り扱う提携ローンでは、住宅ローンの審査が通りやすくなる場合もありますが(融資基準が緩和されるため)、5万円から10万円の斡旋代行手数料が取られることもあります。

提携ローンのメリットとしては、提携ローンを選んだ場合、独自の金利が用意されているため、公表している金利よりも低く借り入れることができるほか、住宅ローン借入までの手続きを担当者が代行してくれるため、手間がかからないなどがあります。

ただし提携ローンのデメリットとして、選べる金利タイプや期間など、ローンの種類が少なく、住宅ローンの内容をよく理解しないまま契約してしまうケースもあります。

非提携ローン(プライベートローン)とは、どんな住宅ローン?

非提携ローン(プライベートローン)とは、不動産会社と金融機関が提携している提携ローンを使わずに、自分で金融機関に行き、申し込みから契約までを行い、金融機関からい借り入れるタイプの住宅ローンのことを言います。

非提携ローン(プライベートローン)とは、不動産会社と金融機関が提携している提携ローンを使わずに、自分で金融機関に行き、申し込みから契約までを行い、金融機関からい借り入れるタイプの住宅ローンのことを言います。

非提携ローンを選んだ場合、人に任せることなく全て自分で行う必要があるので、手続きを忘れてしまうことがないように注意が必要です。

非提携ローンは契約まで非常に手間がかかる上にリスクも高く、住宅ローンを組む時は、提携ローンを利用する人の割合が圧倒的に多いです。

また、不動産会社は、顧客の審査状況を把握することで融資実行までの不手際がなく管理するために、非提携ローン(プライベートローン)ではなく提携ローンを勧めるのが一般的となっています。

不動産会社が提携ローンを勧める理由

不動産会社が顧客の審査状況を把握したいのには理由があります。

不動産会社が顧客の審査状況を把握したいのには理由があります。

理由の1つとしては、お互いに不利益が出ないように、顧客がきちんと融資を受けられるよう斡旋したいからです。

たとえば顧客が引渡し間際に金融機関から融資を断られ、キャンセルが発生してしまった場合、新しい顧客を探さなければなりません。

当初予定していた引渡し日までに、物件を売却できず資金が回収できなかった場合は、銀行への支払い利息もかさむこととなります。

そうしたリスクをできるだけ回避したいために、不動産会社は一元管理出来る提携ローンを勧めます。

非提携ローン(プライベートローン)の注意点

非提携ローンでは、引渡し直前になって金融機関から融資を断られることがないように注意することも必要です。

非提携ローンでは、引渡し直前になって金融機関から融資を断られることがないように注意することも必要です。

もし、万が一なんらかの事情で融資を受けられず、売買契約を解除したい場合でも、すでに支払いを済ませている契約金が戻ってくることはありません。

一般的に提携ローンには、保全措置としてローン特約が付いていますが、非提携ローン(プライベートローン)にはそうした特約が付いていません。

非提携ローンを選ぶメリット

ただし非提携ローン(プライベートローン)は検討する余地のある住宅ローンです。

ただし非提携ローン(プライベートローン)は検討する余地のある住宅ローンです。

提携ローンは取引に慣れており競争力がありますが、金利の種類や金融機関によっては非提携ローンで住宅ローンを組むと、さらに条件が良い金融機関も存在します。

たとえば、非提携ローンで組んだ場合、なかには金利や諸費用の面で提携ローンよりもグッと有利になる金融機関も存在します。

契約前に非提携ローンで審査を受ける分には問題ないので、時間の有る限り非提携ローンで審査を受けてみるのも良いと思います。

ですからより有利な条件でローンを組みたい場合は、まずは不動産会社の紹介する提携ローンで事前審査を受け、融資をしてもらえる金融機関を確保してから、さらに提携ローン以外でも金利、諸費用面でさらに有利になる金融機関を探してみることをお勧めします。

お金のことになるので、本格的に検討したい場合で、どうしても比較をすることが難しい場合は、たとえばファイナンシャルプランナーなどの専門家にアドバイスを求めると良いと思います。

ただどちらのローンの形を選ぶのかは、各個人の自由ですので余裕があれば非提携ローンにも手を伸ばしてみる程度の考えでいいと思います。

2:ペアローンと収入合算の違いや特徴と、それぞれのメリットとデメリット

夫婦共働きの家庭の場合、夫婦で住宅ローンを組むこともできます。

夫婦共働きの家庭の場合、夫婦で住宅ローンを組むこともできます。

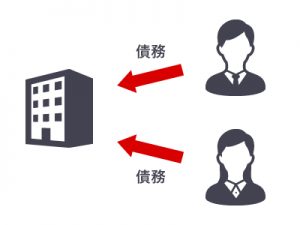

夫婦で住宅ローンを借入する方法の一つが「ペアローン」という借り方で、たとえば、夫婦で4,000万円を借りたいとして、ペアローンを利用すれば、夫婦で分けて債務者となることで2本の住宅ローンを組むことができます。

ペアローンの具体的な借り方は、たとえば、1本目は夫が債務者となって2,400万円を借り、2本目は妻が債務者となり1,600万円を借りるという住宅ローンの組み方です。

ではペアローンにはどんなメリットがあるのでしょうか。

夫婦でペアローンを組むことのメリット

ペアローンを組む上での最大のメリットは、夫婦で住宅ローン控除を受けることができる点にあります。

ペアローンを組む上での最大のメリットは、夫婦で住宅ローン控除を受けることができる点にあります。

たとえば住宅ローン控除の対象となるローン残高は消費税課税物件の場合だと1人あたりの上限が4,000万円と定められています。

ですがペアローンを組み、夫婦で借り入れした場合、住宅ローンを2本組む形になるので、最高で2本の控除額を合計した8,000万円までの住宅ローン控除を受けることができます。

もちろん、住宅控除額の条件は同じで、ペアローンを組んだとしても、年末残高の1%の金額と定めらており、さらに納税している所得税と住民税の一部を合算した金額の範囲内とされています。

ですから、夫婦揃って高額所得者であった場合はペアローンを有効活用することで大きな節税対策をすることができます。

ですから、夫婦揃って高額所得者であった場合はペアローンを有効活用することで大きな節税対策をすることができます。

また、扶養家族がいない場合はもちろん、節税対策ができていない場合だったり、借入額が4,000万円を超えてしまう住宅ローンを組む方の場合は、ペアローンを組むことで大きな節税になる場合もあります。

しかし、どんな場合でもペアローンにした方がいいわけではありません。

住宅ローンの返済は長期に渡りますから、夫婦の今後の働き方や年収のバランス、子供がいるのかいないのか、納税額とローン控除の還付金額などをしっかりと検討してペアローンを組む必要があります。

夫の年収600万円、妻の年収400万円でペアローンを組んだ場合の例

たとえば、夫の年収が600万円で、妻の年収が400万円だった場合で試算して見ます。

たとえば、夫の年収が600万円で、妻の年収が400万円だった場合で試算して見ます。

上の条件で、ペアローンを組み、夫が2,400万円、妻が1,600万円を借り入れ、借り入れ総額4,000万円を元利均等返済の金利1.2%で借りたとします。

この場合、単独で借りた方がいいのか、それともペアローンで借りた方が得なのかについて比較していくと、結局は10年間で還付金の差額は約8万円しかない計算になります。

マイナス金利導入後の金利水準の場合、ペアローンを組む必要性はあまりありません。

ほかに借金がなく、住宅ローンを組む時の年齢が45歳未満で上記の例のように、年収が600万円なら4,000万円の住宅ローンを組める金融機関はたくさんあるからです。

ですからそこまで無理をしてペアローンにする意味を感じないことがわかります。

夫婦でペアローンを組むデメリット

特に注意したいのが、ペアローンで住宅ローンを借り入れた場合は、夫が死亡した場合でもペアとなっている妻のローンは残ることです。

特に注意したいのが、ペアローンで住宅ローンを借り入れた場合は、夫が死亡した場合でもペアとなっている妻のローンは残ることです。

ペアローンを組むことでのローン控除がそこまで期待ができないにもかかわらず、万一夫というパートナーをなくした時のリスクを抱える必要があるのかどうかはよく考えなければなりません

ペアローンの持つ、メリットやデメリットをしっかりと検証してから借りることが望ましいと思います。

わざわざペアローンで借り入れなくても「収入合算」という借り方もあるからです。

収入合算という選択

たとえば、夫だけの年収では住宅ローンの借入額が足りない時、ペアローンとは別の方法で夫婦で協力して住宅ローンを組むこともできます。

たとえば、夫だけの年収では住宅ローンの借入額が足りない時、ペアローンとは別の方法で夫婦で協力して住宅ローンを組むこともできます。

それが収入合算という方法です。

この場合、ペアローンではなく、あくまで夫の単独借入という形になるので、債務者となるのは夫だけになります。

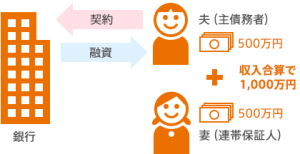

夫の単独借入には変わりないのですが、借入額で不足している金額を妻の年収と合算することで、収入合算者である妻は連帯保証人という立場で借り入れることができます。

妻が連帯保証人という立場で借りるため、病気などで主たる債務者の夫の収入が一次的に途絶えてしまった時や、夫側が支払いが難しくなってしまった場合は、連帯保証人である妻が返済しなくてはならない立場であるという点においてはペアローンと変わりありません。

・・・が、収入合算にした場合は、夫が死亡した場合や病気や不慮の事故などで身体障害になってしまった場合、団体信用生命保険で住宅ローンの全てが弁済されるので、妻がローンの返済をする必要が無くなります。

収入合算のデメリット

ただし、夫の立場から考えると、ペアローンで住宅ローンを組むよりも、自身の借金が増えるだけでなく、リスクを抱えることになります。

ただし、夫の立場から考えると、ペアローンで住宅ローンを組むよりも、自身の借金が増えるだけでなく、リスクを抱えることになります。

たとえばローン控除を受けるためには連帯保証人という立場ではなく、債務者となる必要がありますが、収入合算による、単独借入だとローン控除を利用できるのは主たる債務者である夫だけになります。

また、ペアローンで組んだ場合は、妻に万が一のことがあった場合、妻が借り入れている住宅ローンの借入分は返済しなくてもよくなりますが、収入合算での単独借入の場合は、そのような時でも住宅ローンの返済額に変化はありません。

つまり何らかの理由で妻側が働けなくなった時に、夫の住宅ローン返済に対する負担が増え、夫の抱えるリスクが増大します。

フラット35ではペアローンを組むことができない

実はフラット35では、夫婦で別々のペアローンを組むことはできません。

実はフラット35では、夫婦で別々のペアローンを組むことはできません。

フラット35では、あくまでも1つの物件に対して、夫婦で1本の住宅ローンを借入する方法になるため、夫婦両者とも債務者になり、収入を合算した後も妻側は住宅ローン控除を受けることが可能になります。

また、フラット35では主たる債務者である夫に万が一のことがあった時には、収入合算した夫婦の年収割合に関わることなく、団体信用生命保険により、住宅ローンの全額が弁済される仕組みになっています。

収入合算を利用した方がいいケース

様々なケースがあるため一概に言うことはできませんが、収入合算にした方がいいケースは、たとえば夫の年収が妻の年収を大幅にうわまっているケースが考えられます。

様々なケースがあるため一概に言うことはできませんが、収入合算にした方がいいケースは、たとえば夫の年収が妻の年収を大幅にうわまっているケースが考えられます。

今後さらに差が開くことが予想される夫婦の場合、ペアローンを選ぶのではなく収入合算を利用したほうがいいと思います。なぜならペアローンを組むと夫婦で別々のローンを組む形になり、妻も債務者となり、妻のリスクが高まるからです。

収入合算の場合ですと、主たる債務者である夫しかローン控除は受けられなくなりますが、収入合算という方法を選択し、夫が単独借入という形で住宅ローンを組んだほうが、住宅ローンの返済に対するリスクに備えることができると考えられます。

ペアローンを利用した方がいいケース

一方でペアローンで組んでリスクを分散した方がいい場合もあります。

一方でペアローンで組んでリスクを分散した方がいい場合もあります。

たとえば借入額が4,000万円以上で、夫のみの収入では住宅ローン控除による還付を最大限に活かすことが出来ず、妻も今後継続的に働いていくといった場合はペアローンが有効になります。

ただしペアローンを利用する最低限の条件として、夫がいなくなったとしても家族を養いながら、妻が請け負う住宅ローンを返済できる経済力が妻になくてはなりません。

ペアローンと収入合算にはそれぞれにメリットとデメリットがありますので、それぞれの夫婦のライフスタイルや、それぞれの夫婦の形によって各々が判断するようにしてください。

もし自分で判断できない場合や、判断に迷う時は、必ず専門家に相談するようにしましょう。

3:火災保険は住宅ローンを申し込む金融機関で加入するべきか?それとも保険会社を通すべきか?

一般的に、地震保険への加入は融資の条件に含まれませんが、火災保険の加入が融資の条件となる金融機関がほとんどです。

一般的に、地震保険への加入は融資の条件に含まれませんが、火災保険の加入が融資の条件となる金融機関がほとんどです。

火災保険は火災だけではなく、自然災害時や破損、汚損といった損害まで幅広く保証してくれます。

ただ保険料が安いからという理由だけではなく、万が一のことに備えて、しっかりとした保証をつけたほうが得策と言えます。

住宅ローン融資の条件として義務助けられている火災保険への加入

ほとんどの金融機関で火災保険への加入は義務付けられているものの、保険に加入する保険会社は住宅ローンを借りる金融機関で加入する必要はありません。

契約者が自由に選んで条件の良い保険会社を選択することができます。

火災保険の保険会社は自由に選択することはできますが、火災保険への加入が融資条件になっている金融機関には、ローン契約をする際に火災保険の申込書をはじめ、保険証券の提出が求められ、質権が設定されることもあります。

火災保険はどこで加入したらいいのか?

住宅ローンを借り入れた金融機関で火災保険に加入した場合、加入特典として団体割引がつきます。つまり団体割引によって安く火災保険を申し込むことが出来ます。

ですから、一般的には同じ保険会社の同じ保証内容でも借り入れた金融機関で火災保険を加入したほうが安くなります。

★住宅ローンを申し込む金融機関で火災保険に加入した場合の、借り換えの場合の火災保険の扱いについて★

住宅ローンの融資を受けた金融機関で火災保険に加入した場合で、違う金融機関に借り換えをする場合、火災保険の契約期間が残っている場合は有効となり、期間内であれば借り換え先で新たに火災保険に加入する必要はありません。

もちろん不動産会社や工務店で加入した場合も団体割引が適用されるケースもあります。

ただし金融機関での団体割引の方が割引率が高い設定になっていることが多く、一般的に言って、金融機関で火災保険を加入したほうが安く加入することが出来ます。

金融機関で火災保険に加入する際の注意点

金融機関で火災保険に入る際の注意点としては、金融機関で扱っている火災保険はパッケージ化されている商品のため、自分の好みに合わせて選択することはできないことがあげられます(保証内容はおおよそ3つのパターンの中から選ぶ形になっています)。

★火災保険も金融機関で申し込んだ方が住宅ローンで有利になるの?★

金融機関からの火災保険の加入可否に関わらず、住宅ローンに影響することはありません。保険業法で決められているため、融資を受ける金融機関で火災保険に加入しなかったとしても、住宅ローンに影響が出ることはありません。

4:住宅ローンを組むときの保証料について

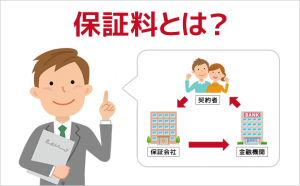

保証料とは、金融機関が用意する保証会社に支払うもので連帯保証人の役割をしてもらうもののことを言います。

保証料とは、金融機関が用意する保証会社に支払うもので連帯保証人の役割をしてもらうもののことを言います。

以前は、保証料を払って保証協会に加入するのか、連帯保証人を立てるのかを選択でき、保証料は高いため、両親に連帯保証人になってもらうなどをして、保証料を節約するのが一般的でした。

しかし、現在では民間の金融機関から住宅ローンを借りる際は、保証会社と保証委託契約を結ぶのが必須の条件となっています。

ですから、以前と違い、保証料を払わずに連帯保証人を立てて住宅ローンを借り入れることはできません。

しかし、インターネットバンクやフラット35を取り扱う住宅ローン専門の金融機関モーゲージバンクなどの、新しいタイプの金融機関では、第三者と保証委託契約を結ぶ制度がなく、保証会社をつけずに金融機関が直接融資をするため、保証料の支払いは必要ありません。

そうした新しいタイプの金融機関では保証料の支払いはありませんが、注意したいのが、代わりに保証料と同等の事務手数料がかかる場合もあることです。

ですから住宅ローンを借りる上での諸費用の合計が安いとは限りません。

金利競争力がある住宅ローンは、大抵の場合は「保証料は不要、ただし同等の事務手数料がかかる商品」と「保証料は必須、ただし事務手数料は安い商品」にわけられています。

もちろん、なかには「保証料も不要、事務手数料も安い」住宅ローン商品もありますが、そのような場合は代わりに金利が高く設定されています。

こうしてみると、保証料ありのタイプと保証料なしのタイプのどちらを選択しても変わりはないと思われるかもしれませんが、中身を見ていくと保証料ありの方が得になります。

住宅ローン「保証料あり」のメリット

たとえば保証料ありのタイプを選択した場合ですが、借り換えや買い替えをするために途中でローンを一括返済した場合、残りの期間分の保証料が「戻し保証料」として受け取ることが出来ます。

たとえば保証料ありのタイプを選択した場合ですが、借り換えや買い替えをするために途中でローンを一括返済した場合、残りの期間分の保証料が「戻し保証料」として受け取ることが出来ます。

一般的な銀行では、35年の元利均等返済で3,000万円を借り入れたときに一括で保証料を支払う場合、約61万8千円になりますが、このケースで5年後に完済した場合は約38万1280円、10年後に完済した場合、約22万4,760円万円、15年後に完済した場合、約12万3540円、20年後の場合は、6万390円、25年後でも、2万3610円の戻し手数料を受け取ることができる計算になります。

繰上げ返済をした場合にも、繰上げ返済をするタイミングや繰り上げ返済に充てる金額によっても変わってきますが保証料が戻ってきます。

例えば10万円を繰り上げ返済に充てた場合、数千円の保証料の戻しが受けられます。

対して保証料無しを選択した場合は、保証料のように一部が返金されるようなことはなく、途中で完済しても変わりません。

2種類の保証料の支払い方法と注意点

保証料の支払い方法は「現金を一括して払う方法」と、「金利に0.2%上乗せして支払う方法」の2種類あります。

保証料の支払い方法は「現金を一括して払う方法」と、「金利に0.2%上乗せして支払う方法」の2種類あります。

このうち「戻し保証料」を受け取ることができるのは「現金一括払い」を選択した場合のみです。

また最後まで借りたとき、総支払額が少なくて済むタイプの保証料の支払い方法も、「現金一括払い」です。

例えば、一般的な都市銀行で、変動金利0.625%、返済期間が35年、元利均等返済で借りた場合、現金一括払いの方だと保証料相当額が約61万8300円になります。

これが金利0.2%上乗せの場合は114万1,078円になる計算になり、その差は52万2,778円にもなります。

このように住宅ローンを検討する際には金利だけに目を取られるのではなく、諸費用も計算した上で総合的に考える必要があります。

金利はもちろん、諸費用も含め、トータルで考えた場合、どっちが得になるのかをよく検討した上で住宅ローンを決めるようにしてください。

5:特定疾病の保障特約はつけた方がいいのか?

住宅ローンには「特定疾病保障特約」がついた保障特約付きの商品があります。

住宅ローンには「特定疾病保障特約」がついた保障特約付きの商品があります。

特定疾病保障特約をつけると、3大疾病と呼ばれる「がん」「急性心筋梗塞」「脳卒中」になってしまい、保険金支払い事由に該当した場合に保険金がおり、その時点のローン残高がゼロになる特約のことを言います。

・・・・・・

特定疾病保障特約では、「がん」に関しては「がん」だと診断された時点で保険金が支払われることになっていますが、以前は「急性心筋梗塞」「脳卒中」については条件が厳しいものになっていました。

例えば、全体としてみれば、心筋梗塞の平均入院日数は約20日で、脳血管疾患の平均入院日数は約90日となっていますが、住宅ローンを支払っている65歳未満に限定した場合、約45日となり保険会社が定める所定の状態が60日以上継続した場合に保険金が支払われる条件に該当しづらくなっていました。

ただし、現在は、これらを鑑みて条件を緩和する金融機関が増えてきています。

・・・

保障が受けられる条件は各金融機関によって違い、例えばフラット35の「3大疾病付機構団体信用生命保険」は治療を目的とした手術を受けたときにも保険金が支払われ、ローン残高がゼロになるようになっています。

みずほ銀行の「8大疾病補償プラスがんサポートプラン」の保障内容を見ると、がん・急性心筋梗塞・脳卒中の3大疾病と高血圧症・糖尿病・慢性腎不全・肝硬変・慢性膵炎などの5つの生活習慣病に罹った際に手厚い保証が補償されており、責任開始日以降の保険対象期間中に生まれて初めてがんに罹患し、病理組織学的所見で医師にがんだと診断された場合に住宅ローン残高が0円になる内容が盛り込まれています。

・新機構団体信用生命保険制度:長期固定金利住宅ローン 【フラット35】

また、三菱東京UFJ銀行の「7大疾病保障特約」は、治療を目的とした入院をしただけで保険金が支払われ、ローン残高がゼロになるようになっています。

・7大疾病保障付住宅ローン ビッグ&セブン〈Plus〉(新規) | 三菱東京UFJ銀行

特定疾病保障特約の保険料

保険料はほとんどの金融機関で、概ね、借入金理に0.3%上乗せする形で、毎月支払っていく形になります。

特約をつけた場合の保険料はどれくらいになるのか?

それでは特約をつけた場合、どれくらいの差が生まれるのかについてここから具体的にみていきます。

それでは特約をつけた場合、どれくらいの差が生まれるのかについてここから具体的にみていきます。

借入金が3,000万円で返済期間が35年、特約をつけない場合の変動金利0.625%で元利均等返済という条件で見ていくこととします。

まず特約をつけていない場合ですが、上の条件で計算した場合、毎月の返済額は7万9,544円になります。特約をつけた場合は金利が0.3%上乗せされる形になりますから、金利が0.925%となり毎月の返済額は8万3,641円となります。

この時に生まれた差額(8万3,641円ー7万9,544円)の4,097円が特定疾病保障特約の保険料という形になりますから、「がん」「急性心筋梗塞」「脳卒中」を患ってしまった場合、月額4,000円程度の保険料で3,000万円近いローンの残高がゼロになる可能性を受け取れる形になります。

こうして見ると、かなり割安な保険であると言えます。

ちなみに、住宅ローンの特約である特定疾病保障特約の35年分の総保険料は172万円です。

生命保険会社が扱う「3大疾病保障」との比較

例えば生命保険会社が取り扱う「3大疾病保障」と比較してみると、保険料は月額数千円であったとしても、ローン残高に相当する数千万円の保険金が支払われることはなく、保障内容は治療費を補うことを目的としているので、支払われる保険金は300万円程度となっています。

例えば生命保険会社が取り扱う「3大疾病保障」と比較してみると、保険料は月額数千円であったとしても、ローン残高に相当する数千万円の保険金が支払われることはなく、保障内容は治療費を補うことを目的としているので、支払われる保険金は300万円程度となっています。

さらに、生命保険会社の「収入保障保険」には、特約をつけた場合、3大疾病で所定の状態になってしまった場合、毎月定められた金額の年金を受け取れる商品もありますが、もらえる年金で住宅ローンの返済に備える場合は、保険料がさらに高くなります。

30歳男性の場合で見て見ると、年金月額10万円の保障内容で65歳まで加入するとなると、保険料は月額6,500円から1万円程度になります。

こうして見てわかる通り、ローンの返済負担をなくすことが目的であった場合は、住宅ローンにつけるタイプの特定疾病保障特約の方が保障内容が充実しており、さらに住宅ローンにつけるタイプの方がかなりの割安だということがわかります。

3大疾病になった後の住宅ローンの支払いに備えたい場合は、保険金支払い事由が緩和された金融機関の特約であれば、住宅ローンの特定疾病保障は非常にコストパフォーマンスに優れている保険になります。

特定疾病保障特約の注意点

例えば特定疾病保障特約はほとんどの金融機関で加入できる年齢が定められており、概ね45歳までが条件となっています。

保証期間で見てみると75歳までになっている場合が多く75歳を過ぎてもローン返済が続く場合は、保障が切れてしまうことを考えなくてはなりません。

そのほかにも、細かい注意点があるので加入を検討する場合は、保障内容の違いをしっかりと比較した上で、加入するようにしてください。

まとめ:住宅ローンを賢く組む上で大事なこと

一見すると、分かりづらい住宅ローンもきちんと理解すればそこまで難しいものではありません。

住宅ローンは内容を難しく感じがちですが、きちんとした形で理解すれば非常にシンプルなものだということがこの記事を読んでいただいてもお分かりいただけたかと思います。

ただし、どういった返済計画を立てれば住宅ローンを賢く返済できるのかなどの、細かい数字の計算などについては、ファイナンシャルプランナーなどの専門家に指示を仰いでください。

住宅ローンを組むときは、万が一の時に備え、きちんとした返済計画を立てて、無理のない返済をして行くことを心がけてください。

その他、家づくりで押さえておきたいポイント

家を安くする方法はこちらの記事を参考にしてください>>>家を安く建てる方法とコストダウンの7つの基本

無料で住宅会社から請求できる住宅カタログを請求して理想の家を建てる方法については「無料で貰える住宅カタログを使いこなし賢く家を建てる6つのステップ」をご覧ください。

どのような家の形はお金がかかり、どのような形にすればお金がかからないのか、またそれぞれの家の形の特徴については「家づくりで覚えておきたい家の形とお金のかかる家とかからない家の違い」をご覧ください。

住宅カタログを依頼したい場合はこちら

★こだわりの注文住宅なら、まずはLIFULL HOME’Sでカタログ請求!★

家づくりを検討されている方にとって利用必須のサービスです>>>HOME’Sで住宅カタログを徹底比較<無料>

※こちらからカタログを請求して頂くと「はじめての家づくりノート」をプレゼントしています。

見積もりを依頼したい場合はこちらから

★たった3分で見積もり依頼!★

手軽で簡単!無料の見積もり依頼と資金計画!家づくりのパートナー タウンライフは下記からご利用いただけます。

※こちらからサービスを利用して頂くと「成功する家づくり7つの法則」をプレゼントしています。