家を購入しようと思っている方は新築一戸建ての住宅にするのか、それとも新築のマンションにするのか、悩まれる方も比較的多くいらっしゃいます。

新築の一戸建て住宅と新築のマンション、どちらの住宅タイプが良いのかは一概には言うことが出来ませんが、それぞれの住宅タイプの特徴を比較することで比較検討の上あなたにあった住宅タイプを選ぶことはできます。

この記事では新築一戸建ての注文住宅と新築のマンションのどちらが総合的にコストパフォーマンスが良いのか4つの面から比較していきます。

まずは住宅購入にかかる諸費用の面から比較をはじめ、続いて住宅ローンの観点からもお話しします。

続いて住宅は購入してから終わりではなく、維持管理をするためのメンテナンス費用も必要になりますから、メンテナンス費用を含むコストパフォーマンスの面からもお話しして行きます。

プラスアルファとして、中古の一戸建て住宅と新築のマンションの住宅ローンの通りやすさの話をし、最後に新築一戸建ての注文住宅と新築の建売住宅、新築のマンション、それぞれのメリットデメリットについて簡単にお話しして行きます。

Contents

- 1 比較1:新築一戸建て注文住宅と新築マンションの住宅購入時にかかる様々な諸費用から見た場合のコストパフォーマンスの違い

- 2 住宅ローン控除を受け取る場合の条件と金額は?

- 3 比較2:結局新築一戸建ての注文住宅と新築のマンションはどちらの方がコストパフォーマンスがいいの?

- 4 比較3:中古の戸建てと新築マンションではどっちが住宅ローンの審査に通りやすいの?

- 5 比較4:新築の注文住宅と建売住宅、マンションで見た場合の比較

- 6 まとめ:新築の注文住宅か、新築のマンションか、コストパフォーマンスでの比較

- 7 新築一戸建て住宅?新築のマンション?どのタイプの住宅が良いのか悩んだら・・・

- 8 予算内でいい家を安く建てるために知っておいて欲しいこと

比較1:新築一戸建て注文住宅と新築マンションの住宅購入時にかかる様々な諸費用から見た場合のコストパフォーマンスの違い

注文住宅を購入するときには、一般的に総費用のおよそ10%程度の諸費用がかかります。

注文住宅を購入するときには、一般的に総費用のおよそ10%程度の諸費用がかかります。

対してマンションを購入するときにかかる総費用は、およそ5%から10パーセント程度と言われています。

ただし、ここでの諸費用はあくまで目安にすぎません。

先にあげたように、住宅の種類によって諸費用は大きく変わってきますし、なかには10%よりも多く諸費用がかかるケースもあるのではっきりと何パーセントの諸費用がかかるとは言い切れません。

ですから総費用のおよそ10%前後を目安として頭の中に入れておいていただけたらいいと思います。

また、諸費用と一言で言っても「建物」にかかる諸費用と、住宅ローンなどの「融資」にかかる諸費用があり、その内訳も様々とあります。

建物にかかる諸費用とは

・1:申込証拠金(建物の価格に充当)

申込証拠金とは、契約前に購入意思があるものの証明として売主に対して払う金銭のことです。申し込み証拠金は物件価格に関係なく概ね5万円から10万円程度です。

申し込み証拠金を支払う段階では、物件の売買は成立しておらず、契約が成立しなかった場合は変換されます。

ただし申込証拠金が変換される額はケースにより全額返金されることもあれば、事務手数料を差し引いた額を変換するケースもあります。

申込証拠金は売買契約が決まった時の手付金をはじめ契約時の印紙代などの諸費用に充当されます。

・2:契約手付金(物件価格に充当)

契約手付金とは、売買契約の時に不動産会社に支払う金銭のことです。

購入する物件によって違いはあるものの、物件価格のおよそ10%から20%が一般的です。(宅地建物取扱業法により物件価格の20%を超える手付金を受領することはできません)

手付金の保全措置により、完成した物件の場合は物件価格の10%、未完成の物件の場合は5%を超える時、加えて1,000万円以上の場合は、支払った手付金が必ず買主に戻るようになっています。

つまり、売主が倒産してしまったとしても手付金が戻ってきます。

手付金は法律上解約手付金という意味があり、契約完了後に契約を履行する前に手付金を支払った買主が手付金を放棄するか、売主が手付金の2倍の金額を買主に対して支払うことで自由に契約解除できるようになっています。

ですから契約完了後に買主がキャンセルをした場合、手付金が戻ってきませんので注意が必要です。

・3:収入印紙代

建物に関する契約書を作成する時には印紙税が課せられます。印紙税は契約書に収入印紙を貼り、印鑑で消印し納付します。

家づくりの契約書には、建築を依頼した会社と交わす「建築工事請負契約書」などがあります。

・4:仲介手数料

仲介手数料とは、売主と買主の間に入って調整や契約事務などを行う不動産会社(仲介会社)に支払う手数料のことです。

・5:登記費用(表示・保存・移転登記)

法務局に対して「登記」の申請を行うために登録免許税がかかります。新しい家が完成した場合、1ヶ月以内にどのような建物かを示す表示登記を行います。

また同時に誰が所有者なのかを示す「所有権保存登記」も行います。住宅ローンを借りた場合の「抵当権設定登記」と完済した時の「抹消登記」にかかる税金を含めて登録免許税と言います。

・6:不動産取得税

不動産取得税は家を新築するなど、不動産を取得したときに課税される税金のことです。

不動産の価格に一定の税率をかけて算出します。

・7:固定資産税・都市計画税清算金

固定資産税とは、土地や住宅家屋などに対して課される地方税のことを言います。固定資産税の計算方法は、概ね固定資産税の評価額×標準税率1.4%をかけた金額になります。

都市計画税とは、毎年1月1日に、固定資産課税台帳に記載された土地および建物の所有者に対して課税される地方税のことを言います。

固定資産税と都市計画税は一緒に納付します。

・・・

【マンションやアパートを購入する場合】

マンションやアパートの場合は別途、下記の「8:管理費・修繕積立金清算金」「9:管理準備金」「10:修繕積立一時金」などの諸費用がかかります。

マンションやアパートの場合は別途、下記の「8:管理費・修繕積立金清算金」「9:管理準備金」「10:修繕積立一時金」などの諸費用がかかります。

・8:管理費・修繕積立金清算金

管理費とはマンションやアパートの共用部分を管理維持するために所有者が負担する費用のことを言います。

また、修繕積立金とはマンション等を維持・保全していくために必要な修繕のための積立金のことを言います。

・9:管理準備金

管理準備金とは入居前に支払わなければならない費用のことで、マンション共用部の火災保険料、管理用備品の購入に使われるお金のことです。

一般的にはマンション入居前に数万円程度支払うことになります。

・10:修繕積立一時金

修繕積立一時金とは、新築マンションを購入した時に必要となる費用の一つで建物を維持、修繕していくために使われるお金のことです。

マンションに入居している人が、毎月の修繕積立金とは別に、まとまった金額を払う必要があり、数年ごとに数十万円ほどを支払う必要があります。

ただし修繕積立一時金は、マンションにより負担する回数や時期、金額が異なります。

融資にかかる諸費用とは

・1:事務手数料

・1:事務手数料

住宅ローンを受ける金融機関に支払う事務手続きのための手数料が事務手数料です。

・2:金利選択手数料

金利を選択する際にかかる事務手数料のことです。

・3:保証料

保証料とは、ローン返済ができなくなったときに備えて、連帯保証人の代わりに、保証会社に保証を依頼するために支払う費用です。

・4:団体信用生命保険料

返済の途中で加入者が死亡または高度障害状態になったときに、保険金で住宅ローンの残額が返済される保険のことを団体信用生命保険と言います。

略して団信と言ったりします。

・5:収入印紙代

契約書を作成する場合に印紙税が課せられます。印紙税は契約書に収入印紙を貼り、印鑑で消印し納付します。

家づくりでは、建築を依頼した会社と交わす「建築工事請負契約書」と住宅ローンを借りる金融機関と交わす「金銭消費貸借契約書」を結ぶ必要があります。

印紙税については下記の通りとなっています。

【建築工事請負契約書にかかる印紙税】

・契約金額が500万円超1,000万円以下 印紙税額:5,000円

・契約金額が1,000万円超5,000万円以下 印紙税額:10,000万円

・契約金額が5,000万円超1億円以下 印紙税額:30,000円

【住宅ローンの金銭消費貸借契約書にかかる印紙税】

・契約金額が500万円超1000万円以下 印紙税額:10,000円

・契約金額が1,000万円超5000万円以下 印紙税額:20,000万円

・契約金額が5,000万円超1億円以下 印紙税額:60,000円

・6:火災保険料・地震保険料

火災保険は、ローンを借りた場合にほとんどの金融機関で加入することが義務付けられています。ただし、地震保険については、任意での加入になっている金融機関がほとんどです。

またローンを借りていなくても、万が一に備えて保険に加入するケースもあります。

・7:登記費用(抵当権設定登記)

住宅ローンを借りた場合「抵当権設定登記」を行い、返済し終わると「抹消登記」を行います。

どのような建物なのかを示す「表示登記」や所有者は誰であるのかを示す「所有権保存登記」を含め、これらの登記にかかる税金を「登録免許税」と言います。

・8:つなぎ融資費用

つなぎ融資とは、住宅ローンが実行されるまでの間に一次的に借り入れる融資のことを言います。実は、注文住宅を含め家を建てる場合、住宅が完成するまで住宅ローンは融資されません。

そんな中であっても、依頼先に対しては着工金、中間金などの諸費用の支払いが発生します。そうした諸費用に対応するため別のローンを一時的に組むことで諸費用の支払いに充てます。

つなぎ融資には、契約時の印紙代や手数料、利息などが発生しますが抵当権の設定がないため、登録免許税はかかりません。

・9:適合証明書取得費用(フラット35利用の場合)

住宅ローン(フラット35、フラット35S、「固定と変動」)を利用するには、住宅金融支援機構が定める独自の技術基準に適合していることを証明する適合証明書の交付が必要になります。

この他にも家づくりをこだわるほどに上乗せされる「オプション費用」など状況に応じて様々な諸費用が発生します。

他、住宅診断(ホームインスペクターへの依頼)や耐震診断を受ける場合は検査費用や発行費用が別にかかります。

さらに、今家がある場所ある建物を壊し、新たに建物を建て替える場合は撤去費用や解体費用がかかりますし、土地を探して購入するなど、土地を取得して注文住宅を建てる場合も諸費用がかかります。

土地を取得して注文住宅を建てる場合の諸費用

注文住宅を建てる場合、土地を持っていない場合は、新たに土地を購入する必要があります。

注文住宅を建てる場合、土地を持っていない場合は、新たに土地を購入する必要があります。

住宅ローンは建物が完成してから融資が実行される制度のため、通常、土地を購入するために住宅ローンを利用することができません。

そのため、一般的に土地を取得するためには別途現金で用意するか、「つなぎ融資」を利用する必要があります。

つなぎ融資を利用する場合、土地を購入するための「土地購入金」はもちろん、「建物工事の着手金」、「中間金」も、つなぎ融資で支払うことになります。

もちろん、諸費用まで融資してくれる金融機関もあります。

ですが、諸費用まで融資してくれた場合、金融期間が設定する諸費用ローンの金利は高い上、借り換えができなくなくなるなどのデメリットも多いためあまりお勧めしません。

一戸建ての注文住宅を建てる場合との諸費用とマンションを購入する場合の諸費用の比較

ここからは、実際に新築のマンションを購入する場合と、新築の一戸建ての注文住宅を購入する場合を比較してみます。

ここからは、実際に新築のマンションを購入する場合と、新築の一戸建ての注文住宅を購入する場合を比較してみます。

数字については、あくまで目安金額としてご参考ください。

よくある例で参考とさせて頂きますが、条件を同じにするためにどちらも4,800万円の住宅を購入することとし、頭金は総費用の10%に当たる480万円を用意することとします。

まず、新築のマンションを購入する場合ですが、頭金480万円を差し引いて4,320万円を銀行で住宅ローンとして組んだとします。この場合、上記に挙げたような諸費用を含めると、一般的にはおよそ190万円の諸費用が発生する計算となります。

つまり、頭金10%で4,800万円の新築のマンションを購入するのためにはおよそ4%に当たる190万円の諸費用が必要になります。

続いて、新築一戸建ての注文住宅を購入する場合を見て行きましょう。新築のマンションの購入と違い、注文住宅を建てるには、土地と建物を購入する必要があります。

ここでもよくある例として、2,800万円の土地に2,000万円の注文住宅を建てると仮定します。

2,800万円の土地に2,000万円の注文住宅を建てる場合で、フラット35を利用し頭金480万円を差し引いた金額の4,320万円を借りると仮定した時、その間のつなぎ融資として4,000万円(土地代2800万円、着工金600万円、中間金600万円)借りた場合、およそ440万円程度の諸費用が発生する計算になります。

すると、同じ条件で4,800万円の新築の住宅を購入する場合、新築マンションの場合は住宅の価格の約4%に相当する190万円の諸費用で済む計算になりますが、注文住宅の場合は、土地を含めた総費用の約9%に相当する440万円程度が諸費用として計上されることになります。

すると、同じ条件で4,800万円の新築の住宅を購入する場合、新築マンションの場合は住宅の価格の約4%に相当する190万円の諸費用で済む計算になりますが、注文住宅の場合は、土地を含めた総費用の約9%に相当する440万円程度が諸費用として計上されることになります。

上の条件で計算した場合、新築のマンションを購入する場合と、新築一戸建ての注文住宅を購入する場合の諸費用の差はおよそ250万円ほど違うと試算することができます。

ただし新築一戸建てを購入すると場合でも、注文住宅ではなく、既存の住宅を購入する建売住宅を買う場合は、総費用の4%程度の諸費用で済む場合もあり、新築一戸建てだからと言って一括りで諸費用が高くなるとは限りません。

もちろんここでの計算は、あくまで目安金額にあたるので、場合によっては、諸費用がそれ以上かかることもあります。

つまり、新築のマンションの場合は新築一戸建ての注文住宅の購入時にかかる、つなぎ融資にかかる費用がないため、諸費用を抑えて住宅を購入することができると言えます。

新築マンションと中古マンションの諸費用の差

ちなみに新築のマンションを購入する場合は、中古マンションを購入するときにかかる仲介手数料も必要ないため諸費用が安くなります。

中古マンションを購入するときにかかる諸費用の相場は物件価格の7〜10%程度ですが、新築のマンションの場合は諸費用がおよそ4%程度で済みます。

住宅ローン控除を受け取る場合の条件と金額は?

住宅ローンを借り入れると、10年間の税金の控除を受けることができます。

住宅ローンを借り入れると、10年間の税金の控除を受けることができます。

もっと具体的にいうと、金融機関などで住宅ローンを組んで、住宅を購入した場合、住宅ローン控除が適用され所得税や住民税の還付を10年間受けることができます。

ただし、10年間の住宅ローン控除が適用されるにはいくつかの条件をクリアする必要があるので注意が必要です。

住宅ローン控除の適用条件

国税庁のホームページによると、住宅ローン控除の適用条件は主に以下のものがあります。

・住宅ローン控除の主な適用条件

1:10年以上のローンを組んでいること

2:年間の合計所得が3,000万円以下であること。

3:取得日から6ヶ月以内に入居し、控除を受ける年の12月31日まで居住していること。

4:登記簿上の床面積が50m2以上の住宅であること。

5:店舗併用住宅については、居住用部分の床面積が半分以上であること。

6:中古住宅の場合、耐火構造(マンション等)は築後25年以内、非耐火構造(木造戸建等)は築後20年以内であること。または一定の耐震基準を満たしていること。

7:入居した年とその前後2年ずつの計5年間に「居住用財産を譲渡した場合の3,000万円控除の特例」などを受けていないこと。

住宅ローン控除の適用条件や、詳しい内容については国税庁の「No.1213 住宅を新築又は新築住宅を購入した場合(住宅借入金等特別控除)|所得税|国税庁」のページに詳しく書かれてあるので一読しておくと良いでしょう。

このうち、見落としがちですが、特に注意したいのが「4:登記簿上の床面積が50m2以上の住宅であること」です。

住宅ローン控除の適用条件で注意すべき登記簿上の床面積

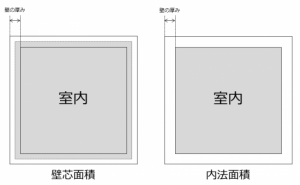

マンションを購入しようと検討している場合で、1LDKから2LDKの床面積50m2ほどのマンションを探している場合、特に注意して欲しいのですが、実はパンフレットなどに紹介されている床面積が50m2以上あったとしても、登記簿上では50m2未満であることがあります。

マンションの占有面積は「壁芯面積(へきしん めんせき)」と「内法面積(うちのり めんせき)」の2種類があり、登記簿に記載されるのは「内法面積(うちのりめんせき)」と決まっています。

「壁芯面積(へきしん めんせき)」は壁の中心線から中心線までをはかったもので、一般的なパンフレットや価格表に書いてある面積になります。

「壁芯面積(へきしん めんせき)」は壁の中心線から中心線までをはかったもので、一般的なパンフレットや価格表に書いてある面積になります。

対して、「内法面積(うちのり めんせき)」は壁の内側部分を図ったものになります。

「壁芯面積(へきしん めんせき)」と「内法面積(うちのり めんせき)」では、具体的にどのように違いが生じるのかというと、「壁芯面積(へきしん めんせき)」で測った場合は登記簿面積よりも3〜5m2大きめに記載されることになります。

つまり、登記簿に登録される床面積は「内法面積(うちのり めんせき)」にも関わらず、チラシを含む広告では「壁芯面積(へきしん めんせき)」を適用しており、そうした場合、意図的に床面積が大きく表示されているので、登記簿上の面積と誤差がうまれてしまい、住宅ローン控除の条件に当てはまらないことがあるということです。

住宅ローン控除を確実に受けたい場合は契約前に登記簿上の床面積をしっかりと確認しておく必要があります。

住宅ローン控除でどれくらいの税金が還付されるのか?

では住宅ローン控除では一体どれくらいの税金が還付されるのでしょう。

一般住宅の場合は、新築なら10年間で最大400万円の控除を受けることができます。中古住宅の場合は、10年間で最大で200万円の税金が還付されます。

会社勤めをされている方にとっては多くの場合、住宅ローンによる税金の控除は一番大きな税金対策となりますので、住宅購入するのであれば必ず利用したい制度です。

ただしちょっとした見落としによる相違で条件をクリアしていないと、住宅ローン控除を受けることができない場合もあるので非常に注意が必要となります。

比較2:結局新築一戸建ての注文住宅と新築のマンションはどちらの方がコストパフォーマンスがいいの?

それでは新築一戸建ての注文住宅と新築のマンションでは、どちらの方がコストパフォーマンスが良いのでしょうか?

それでは新築一戸建ての注文住宅と新築のマンションでは、どちらの方がコストパフォーマンスが良いのでしょうか?

ここでは、新築一戸建ての注文住宅と新築のマンションでは、どちらの方が建てた後の維持管理費がかかるのかで判断していきます。

新築一戸建ての注文住宅を建てた後にかかる維持費用

新築一戸建ての注文住宅の場合、マンションのように修繕積立金などの毎月かかる共益費はありません。

新築一戸建ての注文住宅の場合、マンションのように修繕積立金などの毎月かかる共益費はありません。

その代わり、何か建物に問題が生じた場合に備えて自分自身でしっかりと修繕費を積み立てておかなければなりません。

一般的には、一般的な形の一戸建ての木造住宅に30年間住んだ場合、建物購入費用とは別に修繕費用として600万円ほどの維持費用がかかると言われていますが、NPO法人日本FP協会の試算では、木造住宅に30年間住んだ場合にかかる維持費はおよそ690万円と試算されています。

その維持費の内訳としては・・・

・「外壁塗装」に1回あたり約100万円の費用が発生し、点検の目安が10年〜15年が見込まれているので、30年間で合計2回、合計金額が約200万円。

・「屋根塗装」に1回あたり約50万円の費用が発生し、点検の目安が15年〜20年が見込まれているので、30年間で合計2回、合計金額が約100万円。

・「軒先・軒裏塗装」に1回あたり約30万円の費用が発生し、点検の目安が15年〜20年が見込まれているので、30年間で合計2回、合計金額が約60万円。

・「樋・床下メンテナンス」に1回あたり約30万円の費用が発生し、点検の目安が15年〜20年が見込まれているので、30年間で合計2回、合計金額が約60万円。

・「シロアリ駆除」に1回あたり約20万円の費用が発生し、点検の目安が5年とされているので、30年間で合計6回、合計金額が約120万円。

・「クロス張替」に1回あたり約20万円の費用が発生し、点検の目安が7年〜10年とされているので、30年間で合計3回、合計金額が約60万円。

・「サッシ周りコーキング」に1回あたり約30万円の費用が発生し、点検の目安が7年〜10年とされているので、30年間で合計3回、合計金額が30万円。

それらを全て総合すると、一般的な一戸建ての木造住宅では30年間で690万円の維持費が試算されています。

また、他の調査機関によると、たとえ長期優良住宅であっても同じ期間で約580万円程の維持費がかかると試算されています(こちらは日本FP協会の試算ではありません)。

もちろんトイレ、浴室、キッチンなどのリフォームなどを行う場合は、別途費用が発生します。ですから一戸建ての維持費は最低でも10年間で最低でも200万円程度、できるなら余裕を持って250万円程度用意しておけば安心だという計算になります。

つまり一戸建ての木造住宅の場合、10年毎に200万円から250万円修繕費用としての支出が発生すると見込んでおく必要があります。

ちなみに10年間で200万円貯めるためには、1ヶ月あたり約1万7千円貯蓄に回す必要があり、250万円貯めるためには、1ヶ月あたり約2万1千円貯蓄に回す必要があります。

ちなみにこちらの「ライフプラン診断」も面白いので一度利用して見てください。

※住宅ローンに関する記事については「日本FP協会」の情報を1つの参考資料として書いています。

新築のマンションを購入した後にかかる維持費用

新築のマンションの場合、新築一戸建て注文住宅を購入した時と違い、管理費、修繕積立金、駐車場代、駐輪場代などの維持費が必要経費としてかかります。

新築のマンションの場合、新築一戸建て注文住宅を購入した時と違い、管理費、修繕積立金、駐車場代、駐輪場代などの維持費が必要経費としてかかります。

注意したいのは、これらの共益費は住み始めてから年金暮らしになっても発生する費用となる点です。

つまり建物自体には問題がなくても、住んでいる限り発生する費用ということになります。

マンションの場合、特に注意したいのが、修繕積立金です。新築のマンションの修繕積立金は購入当初は安く設定されており、一般的に5年毎に金額の見直しがされ金額が上がっていき下がることはありません。

例えば、いま手元にある、東京都内の80m2の専有面積の新築タワーマンションの例ですが、管理費は約2万5000円となっています。修繕積立金を見てみると、当初5年間は約7,000円となっていますが、最も安いのははじめの5年間で年数が経つにつれて値上がりしてく計画になっています。

例えば、6年目以降は約1万5,000円となっており、当初5年間の2倍以上の金額になり、11年目以降はさらに値上がり約2万5,000円、16年目になると約3万円、21年目以降は約3万5,000円と上がって行く計画になっています。

これらは管理費に上乗せされる形になりますから、5年目までは約3万2000円、6年目以降11年未満は約4万円、11年目以降16年未満は約5万円、16年目以降21年未満は5万5000円、21年目以降になると約6万円毎月かかってくる計算になります。

さらに毎月の修繕積立金の他に10年毎に約40万円の修繕積立一時金が徴収される予定になっていることも忘れてはなりません。

上記ケースの場合で、40年間住み続けた場合、建物購入額とは別に維持費用の累計金額は3,000万円近くになります。

また、マンションの修繕積立金や管理費の合計額が毎月3万円かかることを考慮して計算すると、仮に固定金利1.2%で35年の元利均等返済の場合、修繕積立金や管理費だけで1000万円の住宅ローンを組める計算になります。

仮に上記の条件でボーナス払いなし、繰上げ返済なしで計算した場合、利子を含めた総返済額は1,226 万円になります。

一般的には新築マンションを購入するよりも、新築一戸建て注文住宅を購入する方が維持費がかからない

以上のように単純に計算して見ても、新築のマンションよりも新築一戸建ての注文住宅で家を建てた方が、住宅維持費が安く試算されるため、コストパフォーマンスがいいことがわかります。

以上のように単純に計算して見ても、新築のマンションよりも新築一戸建ての注文住宅で家を建てた方が、住宅維持費が安く試算されるため、コストパフォーマンスがいいことがわかります。

(もちろん条件によって変わってきます)

ただし、上記ケースではあくまで建物そのものにかかる金額での試算であり、実際に一戸建てに住むと、庭の手入れなどのその他のコストが発生します。

例えば、大きな庭の家に住む場合は、庭師の手が入るでしょうから、庭師に支払う金額も維持管理費用として計上されます。

それを踏まえた上でも、一般的には注文住宅の一戸建てに住む方がコストパフォーマンスに優れていると言えるとは思います。

マンションの場合は、庭の手入れなどが必要なく、メンテナンスも任せてしまうことができるので快適で便利な暮らしを送ることができますが、維持費の面でみるとやはり高くついてしまいます。

ただしどちらの暮らしが良いのかは人によって違ってくると思いますので、維持費を踏まえた上できちんとシュミレーションし、どちらの住宅タイプを選ぶのかを決めればいいと思います。

比較3:中古の戸建てと新築マンションではどっちが住宅ローンの審査に通りやすいの?

中古の住宅を購入するのか、新築の住宅を購入するのかで住宅ローン審査に通る確率は変わります。

中古の住宅を購入するのか、新築の住宅を購入するのかで住宅ローン審査に通る確率は変わります。

結論から言ってしまえば、中古の住宅よりも新築の住宅の方が住宅ローンの審査に通りやすくなります。

さらにいえば、新築の一戸建て住宅よりも、新築のマンションの方が住宅ローンの審査に通りやすい傾向があります。

つまり住宅ローン審査の通りやすさを相関図で表すと次の通りになります。

【住宅ローン審査の通りやすさ】

・新築マンション>新築の一戸建て住宅>中古の住宅(マンションと一戸建て住宅を含む)

ですから中古物件を購入し、リフォームやリノベーションなどをして住宅を購入しようと考えている場合は、新築の一戸建て住宅や、新築のマンションを購入するよりも、自己資金を多めに用意するなど注意が必要となります。

ではどうして違いが生まれるのかについて、これから見て行きたいと思います。

住宅ローンの審査では金融機関はどこを見ているのか?

住宅ローン審査で金融機関がチェックしているのは「人物」と「建物」です。

住宅ローン審査で金融機関がチェックしているのは「人物」と「建物」です。

金融機関は、建物については担保評価をし、担保物件に融資額に見合う価値があるかどうかを評価します。

もし万が一、借り手が支払いをできず、住宅を手放した場合、物件を競売にかけることになりますが、その場合、貸し出した資金を回収するために、いくらで売ることができるのか金融機関が負うリスクを試算します(担保評価額)。

新築のマンションの場合は、売買価格と同じ金額で担保評価額にする金融機関が多くあります。

一方で一戸建ての住宅の場合、土地と建物は分けて評価されるため、土地付きの一戸建ての方が高い評価額を得られるとは限りません。

そればかりか土地については建物の評価額とは違って、実際の土地の価格よりも低い金額で評価されることが多くあります。

建物の築年数が高い場合建物の評価額がゼロになる

きちんと手入れが行き届いており、まだ快適に住むことができるのであれば別ですが、建物の築年数が20年以上ある木造住宅になると建物の評価額はゼロになります。

きちんと手入れが行き届いており、まだ快適に住むことができるのであれば別ですが、建物の築年数が20年以上ある木造住宅になると建物の評価額はゼロになります。

つまり、金融機関は築年数が20年以上ある木造住宅の場合は担保価値がないものとみなします。

なぜ20年を境に担保価値がないと判断するのかの大きな理由の一つとしては、日本の法律では、木造戸建ての耐用年数が20年程度とされているためです。

もちろん、建物の担保評価額を算出する方法は金融機関によっても違ってくるため、建物の築年数が20年経っていなくても担保価値をゼロにする金融機関もあります。

ですから築年数が経っている物件は、土地が2,000万円、建物が1,000万円の中古物件でも、銀行の担保評価額で算出した場合土地のみ評価額がつき、建物の評価額はゼロとなり、土地の分の担保評価額しか得られないということも普通にあります。

もっと言えば、この時、土地に至っては2,000万円の担保評価額が出ることはほとんどなく、どんなに高く見積もっても、半分の値段の1000万円で取引されることもあります。

新築マンション>新築の一戸建て住宅>中古の住宅

以上の理由から中古の住宅よりも、新築の住宅の方が担保評価額が高くなります。

以上の理由から中古の住宅よりも、新築の住宅の方が担保評価額が高くなります。

また、一戸建て住宅よりもマンションの方が担保評価額が高くなるのが一般的です。

また建物の評価額とは別に「人物」の評価がありますが、いずれにしても担保評価額が低い物件に対しては融資額を減らした減額承認になる可能性の方が高いと言えます。

比較4:新築の注文住宅と建売住宅、マンションで見た場合の比較

新築の家を購入する場合、選択肢は3つに分けられます。

1:新築の注文住宅

2:新築の建売住宅

3:新築のマンション

これら3つの住宅にはそれぞれメリットがあればデメリットが必ず存在します。ここでは以上の3つの新築の家の一般的に言われているメリットとデメリットを比較していきます。

1:新築の注文住宅で一般的に言われているメリットとデメリット

新築の注文住宅の最大の魅力は、時間と予算、それに法律が許す限り自由に家づくりを進められるところにあります。

家づくりのコンセプトから内装材から外装材、デザイン、設計、住宅設備機器、工法などあなたの条件に合わせて、あなたに合わせた、理想の家づくりを進めていくことが出来ます。

特に間取りや収納スペースを始め、キッチンや浴室などの水まわりを、外壁材や外構(庭)などをこだわりたい方に向いています。

ただし実際に住み心地や使い勝手などを触って確かめることが出来ないので、住宅が完成するまで本当の意味での使い勝手はわからないというデメリットも存在します。

▼新築の注文住宅で一般的に言われているメリット

・家づくりにおいて全ての面で自由度が高く、あなたの好みに合わせた家づくりができる

・こだわりに合わせて予算配分を調整できる

・間取りや住宅設備機器、外構などの

・家族の要望に合わせた家づくりを進めることができる

▼新築の注文住宅で一般的に言われているデメリット

・他の住宅タイプよりも家づくりに関する知識が必要になる

・要望によって予算オーバーになる恐れがある

・土地探しから始める必要がある

・地盤改良などの諸費用がかさむ

・家が完成するまでに時間がかかる

・打ち合わせ回数も多いため、手間がかかる

その他、メリットやデメリットがありますが、注文住宅で家づくりを検討されている場合は一度注文住宅相談センターに問い合わせてみることをお勧めします。

下記のリンクからWEBで相談日時を指定していただければ、無料で相談することが出来ます。注文住宅に関わることでしたら間取り、資金計画、土地探し、住宅会社選びなど注文住宅を建てる上での全ての相談に乗ってもらうことが出来ます。

▼家づくりのプロのアドバイザーがあなたの家づくりを徹底的にサポートします▼

下記のリンクから都合のいい時間を予約して頂くだだけ利用できます。32,000件の相談実績のある家づくりのアドバイザーから家づくりのアドバイスを無料でもらうことができます。

>>>注文住宅相談サービスはこちらから進んでいただくと無料でご利用いただけます

※当サイトから申し込むと契約に至った場合10万円のお祝い金をもらうことが出来ます。

2:新築の建売住宅で一般的に言われているメリットとデメリット

新築の建売住宅の最大の魅力は使い勝手を確認してから購入できる点にあります。

また建売住宅では土地と建物がセットで販売されており、一般的に注文住宅よりも安い価格で購入することが出来ます。注文住宅と比べると住宅ローンの審査も通りやすく、住宅購入後すぐに入居できるのも大きな魅力の一つです。

▼新築の建売住宅で一般的に言われているメリット

・一般的に4LDKの建売住宅が多いので、マンションを購入するよりも部屋数が多い

・住宅ローンが通りやすい

・注文住宅に比べると家の価格が安い

・購入後すぐに入居することができる。

▼新築の建売住宅で一般的に言われているデメリット

・間取りなどの細かい仕様の変更がきかない

・増改築が難しい

・オプションで設備機器を追加すると金額が跳ね上がる

その他、注文住宅や建売住宅のメリットとデメリット、購入する上での注意点などについては「家づくりで知ってトクする4種類の住宅タイプとそれぞれの特徴」をご覧ください。

3:新築のマンションで一般的に言われているメリットとデメリット

新築のマンションの最大の魅力は立地条件の良さです。

利便性を考え駅前に建てられることが多く、高層階のマンションを購入するほど眺望がよくなります。新築のマンションを購入する場合、オプションにより、ある程度間取りや住宅設備機器の自由がきくマンションもあり、制限はありますが好みに合わせて変更を加えることが出来ます。

またセキュリティがしっかりしていることも大きなメリットと言えます。

▼新築のマンションで一般的に言われているメリット

・駅近などの立地がいい場所に建てられていることが多い

・セキュリティがしっかりしているため安全

・共用部分の清掃は管理会社に任せることができる

・修繕積立金が決められているので自分で管理する必要がない

・高層階に行くほど眺めがよくなる

・注文住宅や建売住宅よりも戸締りが楽

▼新築のマンションで一般的に言われているデメリット

・築年数が経つほど維持管理費が負担になる

・管理費や共益費などの修繕積立金がかかる

・庭がない

・自由に工事をすることが難しく、許可が必要となる

・戸建ての住宅よりも自由度がない

・住民同士のトラブルに気をつけなければならない

・車をとめておくのに駐車場代が必要になる

以上で見たように、それぞれの住宅にはそれぞれの特徴があります。

大事なのはあなたやあなたの家族に合わせた住宅はどれなのかをメリットやデメリットなどを含めてよく検討し決めて行くことです。

まとめ:新築の注文住宅か、新築のマンションか、コストパフォーマンスでの比較

以上で見てきたように、一般的な観点からコストパフォーマンスで比較すると新築のマンションを購入するよりも、新築一戸建ての住宅を購入する方がコストパフォーマンスの面で見れば優れているということがわかります。

以上で見てきたように、一般的な観点からコストパフォーマンスで比較すると新築のマンションを購入するよりも、新築一戸建ての住宅を購入する方がコストパフォーマンスの面で見れば優れているということがわかります。

ただし、あくまで金額面で見た場合に過ぎず、それぞれのご家庭の状況により総合的に見てどちらが得なのかは違ってきます。

大事なのは冷静な目でそれぞれの住宅タイプの特徴をしっかりと検討し、様々な面から長期的な視点で住宅購入を決断することだと思います。

新築一戸建て住宅?新築のマンション?どのタイプの住宅が良いのか悩んだら・・・

それでも悩まれるのなら一度「住まいの窓口」に相談して見てください。

ホームズ君でおなじみの、「住まいの窓口」ではより幅広く「暮らし」の観点から住宅相談をしあなたにあった住宅タイプを探していただくことが出来ます。

下記のリンクから申し込めば無料で相談に乗ってもらうことが出来ます。

「住まいの窓口」は、ホームズくんのCMでおなじみの不動産情報サイトLIFULL HOME’Sが提供する、家探し・家づくりの悩みを専属のアドバイザーが無料でのってくれあなたに合わせた解決方法を提供するサービスです。▼住まいの窓口のメリット

1:専属アドバイザーに何度でも無料で相談できる

2:理想の家に出会えるまでサポートが受けられる

3:専門家監修の講座が受講できる「借りる」のか「買う」のか・・・また「マンション」にするのか「戸建て」にするのかなど、まだこれからの暮らしで何も決まっていない方でも安心して相談できます。ご相談は>>>【ホームズ】初めての住宅購入をサポートする相談窓口

予算内でいい家を安く建てるために知っておいて欲しいこと

予算内で、いい家を安く建てるために知っておいて欲しいことが、実は、3つあります。

ここでは、いい家を安く建てるために知っておきたい3つの記事をご紹介します。

1:予算内でいい家を建てるための7つの基本

注文住宅では、ほとんどの場合、当初の予算をオーバーします。

予算をオーバーする原因は様々ですが、打ち合わせを重ね、プランを進めてしまうと、一度プランを白紙に戻さないと引き返すことができなくなるなど、後戻りができなくなってしまうケースもあります。

もちろんプランを白紙に戻した際は、余計なコストがかかることは言うまでもありません

ですから、家を検討しはじめた、早い段階で依頼する側が、最低限の家を安く建てるための基本やコツを知っておき、しっかりとコストをコントロールをする必要があります。

また、何も知らずに依頼先の住宅会社と契約をかわしてしまうと、依頼先の住宅会社では希望している家が建てられないということが、家づくりのプランを進めてからはじめてわかり、納得しないままに家づくりを進めなくてはならないこともあるので、契約をする前にベースとして持っておきたい知識があります。

下記の記事では、家の価格の決まり方の話や、家のコストを決定づける要因やコストダウンの基本などについてお話ししていますので、参考にしていただき、予算内でいい家を安く建ててください。

2:注文住宅を予算内におさめるために知っておきたい家の形の話

家には、お金がかかる家の形と、お金がかからない家の形があります。

また家の形次第で、間取りに制限がかかるなど、暮らしやすさが大きく左右されたり、長期間住むことで建物がダメージを受ける部分が違うためメンテナンスにかかる費用(維持費用)が変わってきたり、家の形によるメリットやデメリットが少なからずあります。

特に角の多い家は、注意が必要で、角が一箇所増えるにつれて、見積もり金額に10万円から20万円の金額差が生まれます。

下記の記事では、お金のかかる家とお金のかからない家の形の違いについてお伝えすると同時に、どのような家の形はコストが上がるかなどの例も載せておきますので、注文住宅で家づくりを検討しはじめたら、長い目で、家の形にも注意して家づくりを進めていくことをお勧めします。

家の形については下記の記事を参考にしてください。

>>>家づくりで覚えておきたい家の形とお金のかかる家とかからない家の違い

3:無料でもらえる住宅カタログを使って理想の家を建てる方法

注文住宅での、家づくりは情報を集めるところからスタートします。

そして、最終的に、いい家を建てられるかどうかの大きな分かれ目は、依頼先選びで決まると言っても過言ではありません。

実際、同じようなプランでも、依頼先によって見積もり金額に違いが生まれますし、予算の違いだけではなく、同じ要望でも依頼先次第で提案されるプランも違ったり、できることやできないことも違い、さらには工事の良し悪しも変わってきます。

だからこそ、失敗のない注文住宅を建てる上では、各社をしっかりと比較し、しっかりと検討してから依頼先を決める必要があります。

依頼先選びで、各社を比較検討をするためには、住宅カタログを利用すると便利ですが、各社のカタログを読み解く上で、押さえておきたいポイントなどがあります。

下記の記事では、無料で住宅カタログを取り寄せて、住宅カタログの見るべきポイントや、押さえたいポイント、住宅カタログを使いこなして賢く家を建てるポイントなどについて書いておりますのでぜひ、参考にして家づくりを進めていってください。

>>>無料で貰える住宅カタログを使いこなし賢く家を建てる6つのステップ

以上、参考にして家づくりを進めてください。