住宅ローンの返済方法に「繰り上げ返済」という方法があります。

繰り上げ返済とは、毎月返済している住宅ローンとは別に、まとまった額を一気に返す返済方法のことを言います。

そして、繰り上げ返済で返済されたお金は、全額住宅ローンの元金にあてられます。

そのため、繰り上げ返済を賢く利用すれば、本来住宅ローンで支払わなくてはならない利息を大幅に削減できるほか、返済期間を大幅に短縮することができます。

しかし、そんな便利に思える返済方法でも「繰り上げ返済」は上手に扱わないと、家計が回らなくなり破産してしまう恐れもあります。

つまり繰り上げ返済は、利息削減効果と返済期間を短縮できる一方で、使い方を間違ってしまうと家計に大打撃を与える、諸刃の剣となりえる返済方法なのです。

今回は、そんな「繰り上げ返済」について、どのように返済すれば賢く利用できるのかについて、具体的な数値を交えた上で論理的に筋道を立てて、住宅ローンで「繰り上げ返済」を使いどのように返済すれば一番得をするのかについてお話ししてきます。

難しく思われる「繰り上げ返済」もきちんと理解し、上手に付き合えば何も怖いことはありません。ですから、この記事を最後まで読んでいただければ、繰り上げ返済を利用するにあたって大事なことを理解していただけると思います。

まず、項目の「1」では、繰り上げ返済には2つの返済タイプのうち、どちらがより有効なのかについてお話しします。

続いて項目の「2」では、お金ができたら少しずつ返済したほうがいいのか、それても一気に返済したほうが得なのかについてお話します。

最後に項目の「3」では、余剰がうまれた場合、住宅ローンの繰り上げ返済に回すべきか、教育費の貯蓄に回すべきか、どちらにすべきかについてお話ししてきます。

いずれも住宅ローンで繰り上げ返済を行う上で非常に大事なことをまとめていますので、ぜひ、お役立てください。

▼その他、家づくりに役立つ記事はこちらから読んでいただくことができます▼

1:家を安く建てる方法についてはこちら>>>家を安く建てる方法とコストダウンの7つの基本

2:家を安く建てる見積もり方法はこちら>>>注文住宅を安く建てる見積もりの取り方と、いい家を安く建てる4つの条件

3:家の自己資金の疑問についてはこちら>>>知らないと損する100万円の自己資金でも注文住宅を買った方がいい4つの理由

Contents

- 1 1:繰り上げ返済は期間短縮型と返済額減額型どちらを選んだほうが得するの?

- 2 2:繰り上げ返済はお金が貯まったら少しずつ返した方がいいの?それとも、まとめて一気に返した方がいいの?

- 3 3:繰り上げ返済をしたいけど将来の為に教育費の貯蓄を優先したほうがいいの?

- 4 まとめ:繰り上げ返済を上手に活用する

- 5 あなたも、こだわりの注文住宅を安く建てませんか?

1:繰り上げ返済は期間短縮型と返済額減額型どちらを選んだほうが得するの?

住宅ローンを返済している途中で、月々のローン返済とは別に、まとまった額を返済することを「繰り上げ返済」といいます。

住宅ローンを返済している途中で、月々のローン返済とは別に、まとまった額を返済することを「繰り上げ返済」といいます。

繰り上げ返済の特徴として、繰り上げ返済で返済されたお金は、全額元金に充てられます。

利息は元金に金利がかけられる形で算出されますから、元金が減れば、もともと支払うはずだった利息を減らすことができるので総返済額が少なくなります。

ですから、繰り上げ返済を上手に活用すれば、住宅ローンの返済期間を短くすることが出来る上に、住宅ローンで支払う利息を低くすることが出来ます。

繰り上げ返済の2つのタイプ

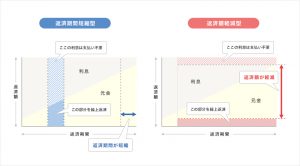

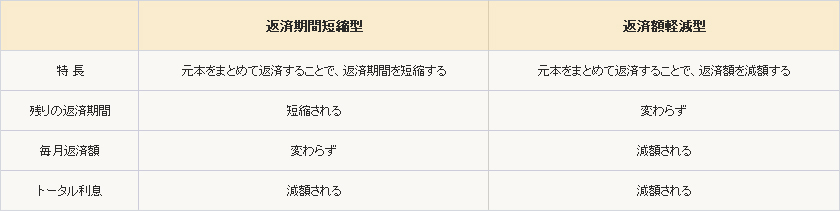

住宅ローンの繰り上げ返済には「期間短縮型」と「返済額軽減型」の2つのタイプがあります。2つの繰り上げ返済のタイプを簡単に説明すると、

1:「期間短縮型」の繰り上げ返済:毎月の返済額や、ボーナス時の返済額を変えることなく、返済期間を短縮する方法

2:「返済額軽減型」の繰り上げ返済:返済期間を変えずに、毎月の返済額やボーナス時の返済額を減らす方法

以上の2つのタイプがあります。

繰り上げ返済は、借入額が大きく、利息も高い借りてから10年以内の早い時期に行った方がより、利息を減らすことができます。

「期間短縮型」と「返済額軽減型」の繰り上げ返済、それぞれの効果

では、繰り上げ返済を行ったとして、実際の住宅ローンの返済にどのような違いが生まれるのでしょうか。また、2つの繰り上げ返済のタイプのうち、どちらの繰り上げ返済を利用した方がより少ない額で住宅ローンを返済することができるのでしょうか。

ここからは「期間短縮型」と「返済額軽減型」の繰り上げ返済に数字を交え、具体的な違いについてお話ししていきます。

条件を同じにするために、借入額を4,000万円と想定し、金利を全期間固定型の1.2%、元利均等返済で35年返済として計算していきます。

さらに、「毎月の返済額」は11万6,680円とし「ボーナス返済をなし」とします。この場合、繰り上げ返済をせずに返済をした場合の利息を含めた総返済額は、4,901万円となります。

以上の条件で繰り上げ返済の効果が最も高い借り入れから2ヶ月後に約100万円を繰り上げ返済した場合、繰り上げ返済後の効果を計算すると下記の通りとなります。

1:「期間短縮型」の繰り上げ返済を行った場合

毎月返済額:11万6,680円(変わらず)

返済期間:13ヶ月短縮

利息削減額:51万1,990円

2:「返済額軽減型」の繰り上げ返済を行った場合

毎月返済額:11万3738円(−2942円削減)

返済期間:変わらず

利息削減額:22万5,098円

「期間短縮型」の繰り上げ返済の場合は、毎月の返済額が変わらないため効果が実感しにくいと思いますが、大幅な「返済期間の短縮」と「利息削減」に成功しています。

上の条件で、「期間短縮型」の繰り上げ返済を行なった場合、総返済額に対しての利息は51万1,990円も減っており、さらに返済期間も13ヶ月短くなっています。

一方で「返済額軽減型」の繰り上げ返済の場合、毎月の返済額を2,942円減らすことに成功しています。「返済額軽減型」の繰り上げ返済では、住宅ローンの返済期間は変わらないものの、総返済額に対しての利息削減も22万5,098円と削減することに成功しています。

ただし、同じ100万円という金額を同じ時期に繰り上げ返済にまわしたのに、一方では利息削減効果が51万1,990円で、返済期間も13ヶ月の短縮されているのに対して、もう一方では毎月の返済額は2,942円減少したものの、利息削減の効果は22万5,098円と開きがあります。

同じ時期に、同じ額で、繰り上げ返済をしたのにも関わらず、その差は約29万円ということになり、「期間短縮型」の繰り上げ返済の方が、利息削減に対する効果は大きいと言えます。

より繰り上げ返済の効果を実感するために気をつけること

住宅ローンは、返済期間が長くなるほどに、元金の減りが遅くなるので支払わなければいけない利息も多くなります。

ですから、たとえ100万円という、まとまった金額を繰り上げ返済にあてたとしても、住宅ローンの返済期間が変わらなければ、その分繰り上げ返済の効果は薄れてしまいます。

より住宅ローンの繰り上げ返済の効果を実感したい場合は、「返済額軽減型」の繰り上げ返済よりも、「期間短縮型」の繰り上げ返済の方が得だと言えます。

また、住宅ローンを組んでからより早い時期に繰り上げ返済を行った方がより効果を実感しやすくなります。

2:繰り上げ返済はお金が貯まったら少しずつ返した方がいいの?それとも、まとめて一気に返した方がいいの?

期間短縮型を選ぶのか、返済額軽減型を選ぶのか、同じ繰り上げ返済でも、住宅ローンの繰り上げ返済の方法によって、効果に差が生まれることは先ほど話した通りです。

期間短縮型を選ぶのか、返済額軽減型を選ぶのか、同じ繰り上げ返済でも、住宅ローンの繰り上げ返済の方法によって、効果に差が生まれることは先ほど話した通りです。

次に、繰り上げ返済についての話でお話ししたいのは、同じ金額でも、一気に繰り上げ返済に回した方が結果的に得をするのか、それとも同じ金額を繰り上げ返済にまわしたとしても、少しずつ分けて繰り上げ返済で返していった方が得をするのかという話です。

ここでは、先ほどと同じ条件で「500万円」という金額を、期間短縮型の繰り上げ返済を利用して一気に返した場合と、少しずつ分割して返済した場合、どちらが得なのかについて見て行きます。

一気に繰り上げ返済した場合と、少しずつ繰り上げ返済した場合の比較

先ほどの例と同じように、条件として借入額が4,000万円で金利が1.2%、35年元利均等返済で返済することとします。

先ほどの例と同じように、条件として借入額が4,000万円で金利が1.2%、35年元利均等返済で返済することとします。

ケース1の場合は、500万円という金額を借り入れてから半年ごとに50万円ずつ10回に分けて返済するものとし、ケース2の場合は借り入れから10年後に一気に500万円を繰り上げ返済にまわすこととします。

【期間短縮型の繰り上げ返済を行う2つのケース】

・ケース1:借入の2ヶ月後から半年ごとに約50万円ずつ10回に分けて返済した場合

・ケース2:借入から10年後に一気に500万円の繰り上げ返済を実施した場合

結論から言ってしまえば「ケース1:2ヶ月後から10回に分けて50万円を返済した場合」の方が、利息削減の効果はあり212万円と試算されます。

「ケース2:10年後に一気に500万円を繰り上げ返済した場合」だと利息削減効果は153万円と試算され、同じ期間短縮型の繰り上げ返済を行う場合でも、その差は59万円となります。

一見すると、同じ金額の場合、一気に返済した方が利息削減効果はありそうな気がしますが、この場合は繰り上げ返済を、実施する時の期間が重要なポイントとなります。

具体的に言えば、借り入れてから早い段階で、まとまった金額を繰り上げ返済にまわす方が、より利息削減効果をうむからです。

繰り上げ返済分の金額は全額元金にあてられるため、借入当初の返済額のうち利息の占める割合が多い時のほうが利息削減の効果を期待できます。

住宅ローンを借り入れてから年数がたつにつれて、返済が進み、返済額のうち利息が占める割合が減っていくので、まとまった金額を返した時の利息削減効果は薄くなります。

最大限に効果をうむ繰り上げ返済の2つのポイント

繰り上げ返済を使い、最大限に賢く利息を削減して返済するためのポイントは2つで、

1:できるだけ早い段階で

2:できるだけ大きな額を返済に充てる

この2つのポイントを抑えれば住宅ローンで金融機関から借り入れた借入金のうち最大限に利息を減らし、利息をできるだけ払うことなく、住宅ローンを賢く返済することができます。

ですから、繰り上げ返済を行うときは、後になってまとまった金額が貯まってから行うのではなく、金融機関から住宅ローンを借り入れてから、できるだけ早いうちに少額ずつでも構わないので、こまめに繰り上げ返済にあてた方がより効果が高まるということになります。

住宅ローン控除による還付金の違い

繰り上げ返済をするとローン残高が減るので還付金も減少します。

繰り上げ返済をするとローン残高が減るので還付金も減少します。

では、上の条件で繰り上げ返済を行った場合、住宅ローン控除の還付金にはどれくらいの差が生まれるのでしょう。

現行の制度では、住宅ローン控除は年末残高の1%還付されることになっています。

当初10年間の還付金の累計を見てみると「ケース1」の、「少しずつ返済した場合」は累計で約307万円となります。ただし「ケース2」の「10年後に一気に返済した場合」は、累計で348万円の還付金を受けられることになります。

つまり住宅ローン控除の場合は、10年後に一気に返済した場合の方が約41万円得をするということになります。

結局一気にまとまった金額を返した方が得なのか?少しずつ返した方が得なのか?

以上の条件の場合で利息削減の効果を見てみると、「ケース1」では約59万円の利息削減ができ、「ケース2」の場合は、最大で約41万円の利息削減ができる計算になります。

以上の条件の場合で利息削減の効果を見てみると、「ケース1」では約59万円の利息削減ができ、「ケース2」の場合は、最大で約41万円の利息削減ができる計算になります。

ということは上の条件では「ケース1」の「50万円ずつまとまった金額を返済した場合」の方が利息削減の効果を生むということがわかります。

もちろん、どちらが実際に住宅ローンの総支払額に対して得をするのかはそれぞれの家庭のケースによって違います。

それを比較するためには家庭の状況に応じて厳密にシュミレーションをして見ないとわかりませんが、概ねちょっとずつでも繰り上げ返済でまとまった額を返済していった方が得になるケースが多いです。

つまりほとんどの場合は、やはり、住宅ローンを借り入れてから早い段階で少しずつ繰り上げ返済で返した方が得になるということになります。

3:繰り上げ返済をしたいけど将来の為に教育費の貯蓄を優先したほうがいいの?

上記で見てきたように、繰り上げ返済を上手に利用すれば、住宅ローンを短期間で返すことができたり、毎月の負担額を減らすことができます。

上記で見てきたように、繰り上げ返済を上手に利用すれば、住宅ローンを短期間で返すことができたり、毎月の負担額を減らすことができます。

ですが、必要最低限の貯蓄や、最低でも半年間は必要と言われている生活費を削ってまで繰り上げ返済を行うのは、大変危険な行為だと言えます。

将来の家計収支を考えずに、ただ闇雲にボーナス時などでまとまった金額が入るたびに、貯蓄もせずに繰り上げ返済に当ててしまうと、いざという時にお金がなくて違うローンを組むということにもなりえます。

早く住宅ローンを返済したいからと、目先の利益だけに目を向けて繰り上げ返済ばかりしていると、万が一まとまったお金が必要になった時に、支払うことができず新たにローンを組んでしまい、結果として損をしてしまうというようなことにもなりかねないので注意が必要です。

特に、注意したいのが子供の教育費です。子供の教育費に回すお金がなくなってしまった場合は注意が必要です。

では一体、どれくらい教育費に回すお金を用意しておけばいいのでしょうか。繰り上げ返済の最後の項として、教育費にかかるお金と貯蓄額の目安についてお話ししていこうと思います。

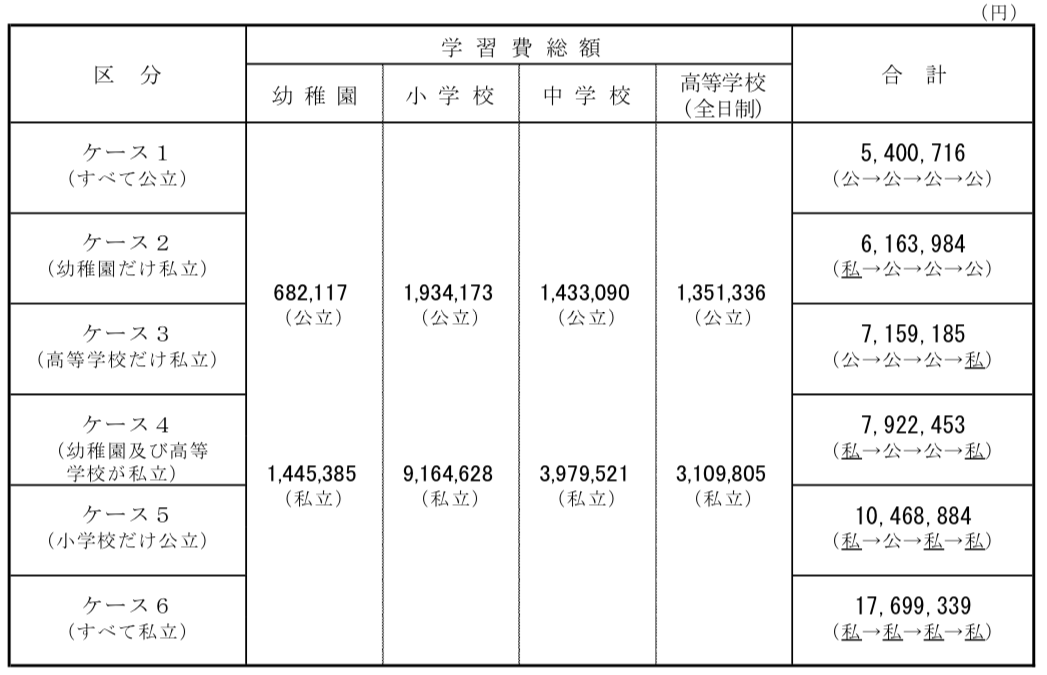

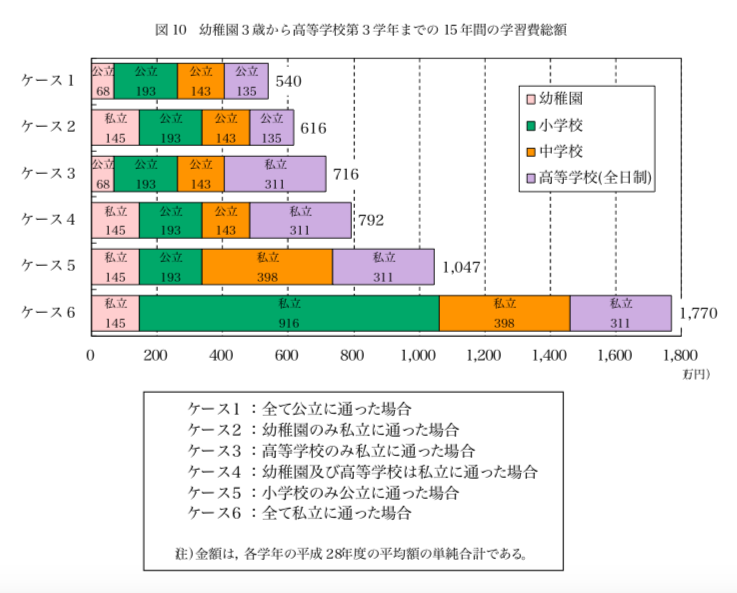

子供の教育費にはいくらかかるのか?

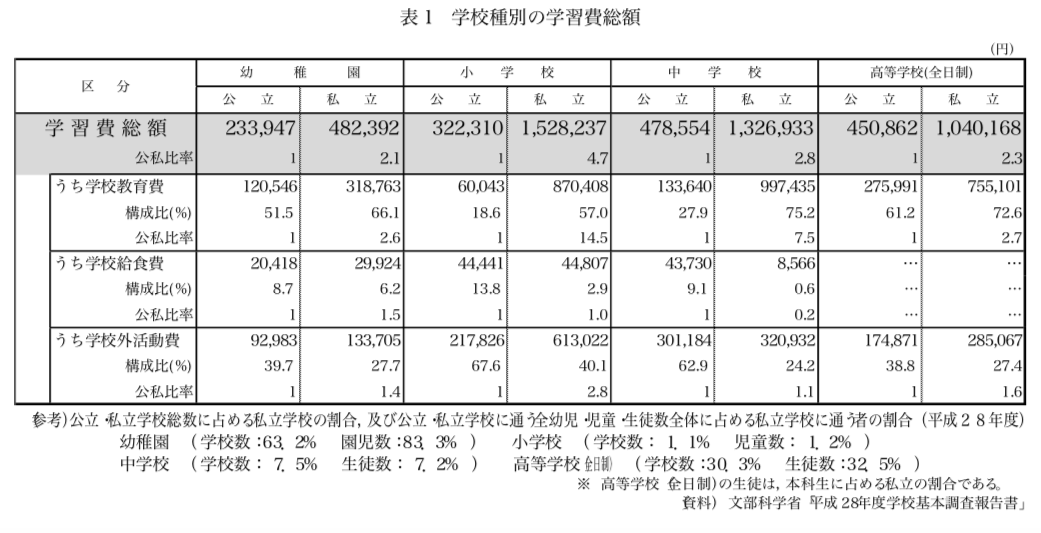

文部科学省の「平成28年度子供の学習費調査」によると、幼稚園3歳から高等学校第3学年までの15年間を全て公立に通った場合の学習費総額は約540万円、私立に通った場合の学習費総額は約1,770万円となっています。

また保護者が支出した1年間・子供一人当たりの学習費総額(保護者が子供の学校教育及び学校 外活動のために支出した経費の総額)を見てみると、公立幼稚園で23万4千円、私立幼稚園で48万2千円と倍以上の開きがあり、公立小学校に通った場合は32万2千円、私立小学校に通った場合は152万8千円が年間に必要となるとされています。

続いて公立中学校に進学した場合は、年間で47万9千円が必要となり、私立中学校に進学した場合は132万7千円の教育費がかかり、公立高等学校(全日制)では45万1千円、私立高等学校(全日制)で104万円必要になると試算されています。

「住宅ローン」と「教育ローン」の金利の違い

住宅ローンの2018年現在の金利は概ね1%程度が相場ですが、教育ローンとなると金利が4%前後と跳ね上がります。

住宅ローンの2018年現在の金利は概ね1%程度が相場ですが、教育ローンとなると金利が4%前後と跳ね上がります。

カードローンをはじめとして、様々なローンがありますが、この2つのローンの金利の違いからも分かる通り、実は住宅ローンは最も低い金利で借りられるローンです。

さらに、住宅ローンは金利が低い上に、返済期間も最も長い期間が設定されているローンです。住宅ローン控除というものもあり一定期間、所得税の控除を受けることもできます。

それに対して、教育ローンは金利が高い上に住宅ローンに見られるような税制の控除を受けることができないので、住宅ローンの繰り上げ返済を行なってしまったために資金に困り、新たに教育ローンを組み直すというのはおかしな話なのです。

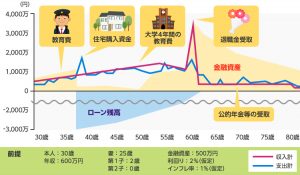

ライフプランを立てシュミレーションをする

繰り上げ返済を行なった方がいいのか、それとも教育費を貯蓄する方を優先した方がいいのかは、それぞれの家庭の状況によって違います。

例えばそれは、家族構成や夫婦共働きなのかなど、各家庭によって違うと思いますが、基本的には現在のローン金利の状況からすると、教育費の貯蓄を優先した方がいいという結果になると思います。

子供がいる、もしくは子供をつくる予定でこれから教育費がかかることが想定され、住宅ローンを繰り上げ返済しなくても定年退職の年齢である65歳までに完済出来そうであれば、教育費の積立を優先した方がいいでしょう。

ですから、ただ闇雲にお金が出来たら、繰り上げ返済に資金を回すのではなく、何歳になった時に、どれくらいの貯蓄が必要になるのかなど概算で算出し、一生分のライフプランを立てることが大事です。

キャッシュフローをきちんとシュミレーションし、どの時期にどの程度の金額が必要になるのかをしっかりと把握し、余裕があるのであれば、繰り上げ返済に回すという考えの方がいいでしょう。

住宅ローンの繰り上げ返済にまわすのか、教育費の積立を選ぶのかの目安

この項目の最後に、どういったケースの時に住宅ローンの繰り上げ返済を選んだ方がいいのか、また繰り上げ返済ではなく、教育費の積立を選ぶべきなのかの目安についてお話ししていきます。

一つの目安となるのは、定年退職の65歳までに完済出来るかどうかです。

◎繰り上げ返済を優先した方がいいケース

繰り上げ返済を優先した方がいいケースは、大きくみると老後の収支がきつくなることが想定される人です。

繰り上げ返済を優先した方がいいケースは、大きくみると老後の収支がきつくなることが想定される人です。

・繰り上げ返済を優先した方がいいケース1:年金が少ない

定年退職後の年金が少ないと予想されている場合は、早めに繰り上げ返済をして住宅ローンを返してしまった方がいいでしょう。

・繰り上げ返済を優先した方がいいケース2:退職金が出ない

年俸制のため、退職金が出ないケースや、もらえる退職金が極端に少ない場合は定年退職前に完済した方が老後が楽になります。

・繰り上げ返済を優先した方がいいケース3:貯金が余っている

繰り上げ返済をしても貯金が余っている、または繰り上げ返済をしても貯金ができるという方は繰り上げ返済を優先した方がいいでしょう。

・繰り上げ返済を優先した方がいいケース4:個人事業主の人

ライフプランを想定しにくい個人事業主の方も繰り上げ返済を優先した方がいいでしょう。

・繰り上げ返済を優先した方がいいケース5:子供がいないor子育てが終わった

子供がいない方や、子育てが終わって教育費に回すお金が必要ないという人も、繰り上げ返済を上手に活用し早めに完済してしまった方がいいケースです。

◎教育費の積立を優先した方がいいケース

教育費の積立を優先した方がいいケースは、老後の方がある程度ゆとりがあることが想定されている人です。

教育費の積立を優先した方がいいケースは、老後の方がある程度ゆとりがあることが想定されている人です。

・教育費の積立を優先した方がいいケース1:年金が平均より多い

退職後にもらえる年金が平均より多い場合は、老後の生活にもゆとりが生まれるでしょうから教育費の積立を優先した方がいいでしょう。

・教育費の積立を優先した方がいいケース2:退職金が多い

退職金が多い場合は、退職金で住宅ローンを完済することも考えられるので、教育費の積立を優先した方がいいでしょう。

・教育費の積立を優先した方がいいケース3:貯蓄がなく、毎月の貯金が難しい

現在、貯蓄がない場合は、急な出費が想定されるため、繰り上げ返済に回すのでは無く、貯蓄に回してください。

・教育費の積立を優先した方がいいケース4:夫婦で定年まで働く

夫婦で定年まで働く予定の方も、教育費の積立を優先した方がいいケースです。

・教育費の積立を優先した方がいいケース5:私立など子供にかかるお金が多い

子供を私立の学校に通わせる予定の方も、教育費にお金がかかることが想定されるため、教育費の積立を優先した方がいいでしょう。

まとめ:繰り上げ返済を上手に活用する

今回は繰り上げ返済の上手な活用方法についてお話ししました。

繰り上げ返済について長々と書きましたが、繰り上げ返済を使い、最大限に、できるだけ多くの利息を削減して返済するためのポイントはたったの2つです。

それは・・・

1:できるだけ早い段階で

2:できるだけ大きな額を返済に充てる

ことです。

つまり、住宅ローンを組んでから、できるだけ早い段階で、繰り上げ返済を活用し、元金を大幅に減らすことで利息削減と返済期間の短縮をより実感していただくことができます。

なぜなら元本に利息をかけたものが返済額に当たるため、元本を少なくしてしまえば、求められる利子を含めた返済額も少なくなるからです。

利息が削減できる理由と、返済期間を短縮できる理由については具体的な数字を交えた上で、記事内で説明していますので、ぜひ参考にしていただければと思います。

あなたも、こだわりの注文住宅を安く建てませんか?

・予算内でこだわった注文住宅を建てたい・・・

・コストを抑えた家づくりをしたい・・・

・見積もりを出したけれども高くて困っている・・・

・思うような間取りを提案してもらえない・・・

・土地探しに困っている・・・

・もっと安く家を建てたい・・・

たった3分の手間で数百万円コストを下げられる可能性があります。

実は、費用の内訳上では同じ内容でも、会社によって見積もりに随分と差が出てきます。そうはいうものの、同じ内容で、複数社から一気に見積もりをもらうのはなかなか難しいのが現状です。そんな不満を解消してくれるのが、注文住宅一括見積もりサイトです。

実際に見積書を見せてもらいましたが、ある方は、ほとんど同じ条件で最大でコストを600万円下げることに成功しています。

なるほどなと、納得できるものから、この手が合ったか!と思うものまで実に様々です。注文住宅をお考えの際には、まず一括見積もりサービスを利用してみると良いと思います。

>>>注文住宅一括見積もりサービスはこちらから利用できます。